随着冰冷的极地寒流的来临,澳大利亚迎来了今年的冬天。

然而,当可预见的能源使用高峰即将到来,澳大利亚东海岸居民面对的却是扎扎实实的电价和天然气价格上涨。

工党上台后的第一大棘手难题已经出现:可再生能源的发展和电力需求存在巨大缺口,矛盾一时难以调和。

就在上周四(5月26日),由于燃料成本飙升及煤电厂故障,导致电力批发价格上涨,澳大利亚监管机构宣布从7月1日起上调长期电价18%。

这还不是今年第一次涨价。事实上,电力批发价格在2022年前三个月已经上涨了141%,达到平均为每兆瓦时87澳元,已经远远超过日常水平。

而与此同时,澳大利亚最大的煤电生产商AGL经过几番斗争,在本周一(5月30日)宣布放弃分拆计划,董事长和首席执行官(CEO)被“扫地出门”。

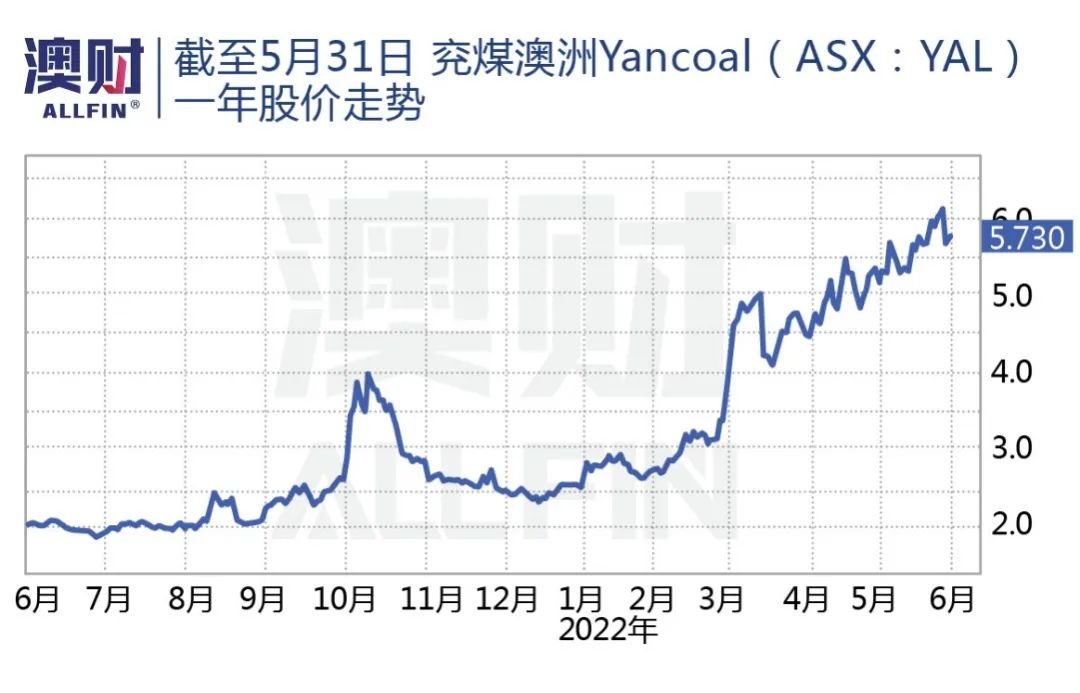

但也就在同一天,中国国有煤炭巨头兖矿能源给出25亿澳元报价,想从全澳第二大的煤炭公司Glencore手中收购后者对兖煤澳洲(Yancoal,后简称:兖煤)的剩余股份,以实现全面控股。

一时间,澳大利亚煤电行业“巨震”不断。这些事件背后都指向了煤炭行业。这一在当前全球大搞新能源、显然江河日下的产业,竟然成了资本的最新角逐场。为何?

硬币的正面:

煤电厂要加快关停

博满澳财首席投资官魏睿昊表示,从刚刚结束的大选结果看,全澳民众表现出明显的意愿推动应对气候变化、节能减排和新能源的需求。这也让很多煤炭相关的企业“压力山大”。

AGL分拆方案的纷争正是其中一个缩影。

之所以分拆AGL的提议无法通过董事会75%的投票支持门槛,正是因为大股东——澳大利亚科技大亨、亿万富翁、Atlassian老板Mike Cannon-Brookes的强烈反对。

这位崇尚绿色投资的科技大佬此前就联合加拿大资管巨头Brookfield,两次报价欲100%收购AGL,但均被公司董事会拒绝。因为众所周知,他就想借收购,关闭AGL旗下的煤电厂,推行能源转型。而这场争夺战也让AGL的股价在半年中大涨超过60%。

本来AGL管理层希望以拆分的形式,剥离不受待见的煤电资产,但在Cannon-Brookes阻扰下显然没有成功。而且从本次股东投票的结果看,投资者现在越来越将【碳排放水平】纳入审视投资标的的参考因素。

现在该公司正陷入混乱,随着董事长Peter Botten和首席执行官Graeme Hunt宣布辞职出局,从董事会到管理层都将经历一轮重新洗牌。公司最新的一份声明表示,“现在将审查AGL的战略方向,改组董事会和管理层,并确定在能源转型背景下实现长期股东价值的最佳方式。”

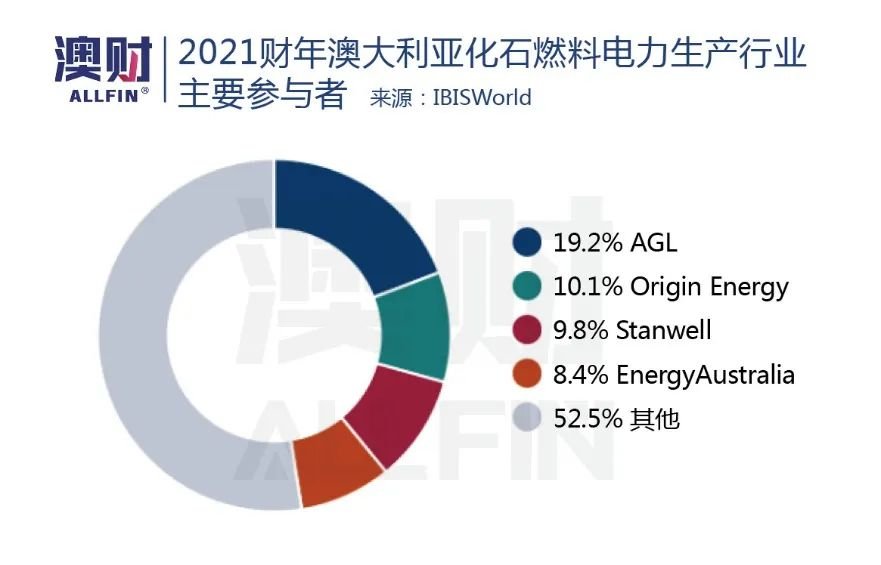

AGL是澳大利亚最大的煤电生产商,占据化石能源发电市场19.2%的市场份额,也占澳大利亚碳排放的8%。

由于Cannon-Brookes在推广可再生能源方面非常激进,未来AGL很有可能会加速关停煤电厂,进行产业转型。这必然会将打击中短期电力行业的供给,进一步推高电价。

硬币的反面:

煤炭价格或仍将走高

而中国兖矿能源谋求获得兖煤(Yancoal)100%控股权的这件事情,与AGL拆分失败,则仿佛是当下澳洲煤电行业硬币的两面。

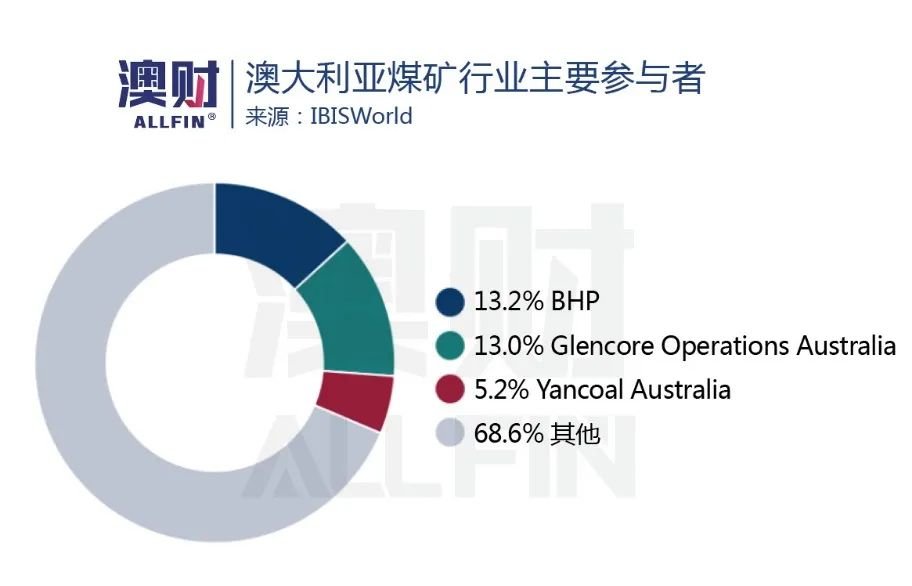

作为澳大利亚第二大煤炭商,Glencore(嘉能可)近年一直在做产业转型的准备,因此从五年前就开始与兖煤澳洲(Yancoal)的大股东——中国国有煤炭巨头兖矿能源沟通,希望后者可以购买其在兖煤澳洲所持有的股份。

受制于外国投资审查委员会(FIRB)在2012年的要求,兖煤不仅必需保持澳交所上市,同时兖矿能源持股比例低于70%。本来这桩交易几乎时完全不可能进行的,但鉴于目前澳大利亚国内对于煤电的态度,Glencore预期交易可以被FIRB允准。

兖矿能源本身持有兖煤62.26%的股份,如果能够达成收购,据悉兖矿能源将会对兖煤进行私有化。目前兖矿能源收购报价为25亿澳元,虽然较兖煤当前市值低了约16%,但远远高于公司去年同期9.5亿澳元的市值,也就是煤炭价格尚未暴涨时的价格。

兖煤目前是澳大利亚第三大煤矿公司,每年向澳洲发电商出售价值超过 6 亿澳元的动力煤。

兖矿能源愿意以25亿澳元收购兖煤约37%的股份,表明其押注煤炭价格将在更长时间内走高。

痛苦的电力转型

一面是煤电厂面临关停,另一面却是对煤炭价格上涨的预期。这样戏剧性的局面恐怕意味着澳大利亚的电价上涨只是刚刚开始。

这两大事件被澳大利亚各大媒体长篇累牍地报道,受到市场巨大关注,不仅仅是因为近期电价“爆表”,更因为背后潜藏着澳大利亚新能源发展中的突出矛盾点。

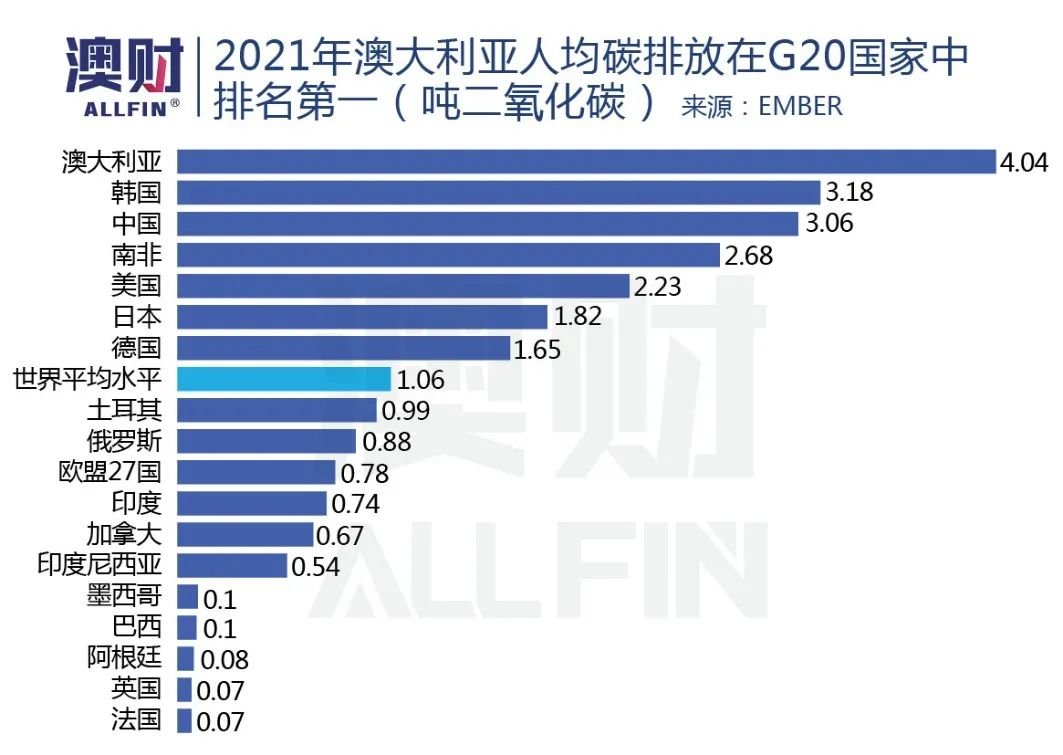

最近,全球能源智库Ember公布了一份最新分析显示,澳大利亚在2021年是世界主要经济体中人均煤电排放量最高的国家。

2021年,澳大利亚的二氧化碳人均排放量为4吨,高于全球人均排放量1.1吨。并且是经合组织中仅次于波兰的第二大煤炭依赖国家,2021年一半以上(51%)的电力供应依赖煤炭,另有18%的电力来自另一个化石能源——天然气。

与其他拥有大量传统水力,或大力发展核电站的国家不同,澳大利亚没有良好的水资源可以发电(仅有塔斯马尼亚一省独秀),全国上下对于核电又基本持消极态度,导致澳大利亚的清洁能源发电只能依靠太阳能和风能。

然而,太阳能和风能目前的技术在储能、并网、分配等问题均有待提高,效率远不及传统能源发电。2021年澳大利亚只有29%的电力来源于清洁能源。

尽管澳大利亚承诺最迟到 2050 年实现净零排放,工党政府也承诺了到2030年减排43%的“宏伟目标”,但还并没有承诺淘汰煤炭的日期。

澳大利亚能源市场运营商AEMO去年 12 月估计的是,到2032年,所有褐煤发电和三分之二以上的黑煤发电站,都可能在没有政府重大干预的情况下退出市场。

这意味着约等于目前总需求40%的发电量都会消失。而要取代这些煤电供给,必须保证主要可再生能源——太阳能和风能的发电量每年都以破纪录的速度增长超过10年,要在2030年翻三倍,而后到2040年再翻一倍。

只有这样大踏步的发展,才可能在2040年以后完成停止煤炭的使用。

事实上,澳大利亚在使用太阳能和风能方面已经非常“努力”。

数据显示,2015年到2020年期间,澳大利亚人均每年排放5.3吨二氧化碳,也就是2021年减少1.3吨。这主要就受益于太阳能和风能的发展,澳大利亚在短短两年内将9%的电力需求从化石燃料转向风能和太阳能,继而减少了煤电排放量。

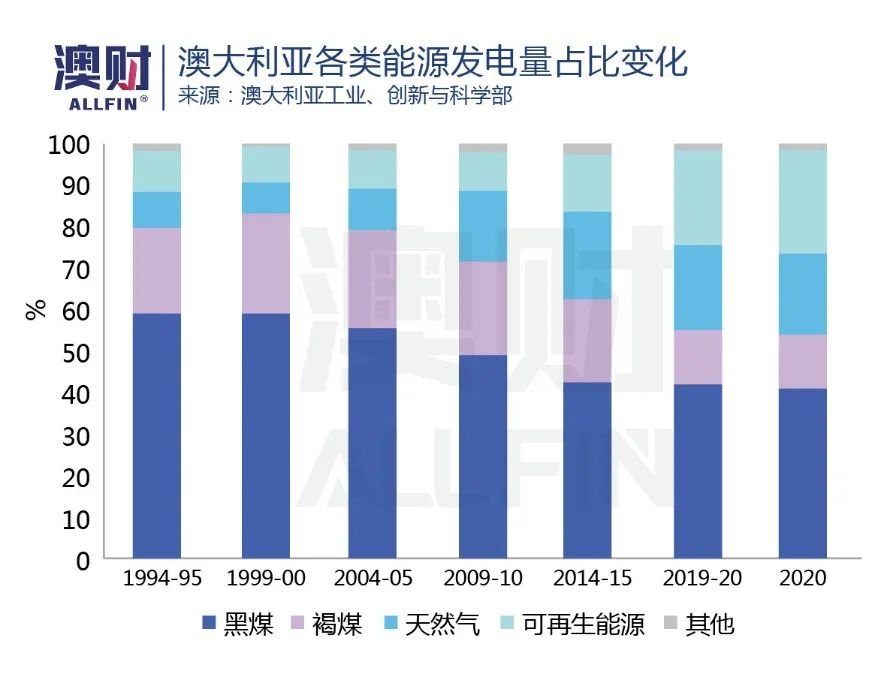

根据澳洲工业部数据,煤炭在发电中的份额从1999-2000年的83%下降到2020年的54%,而天然气和可再生能源的份额有所增加。

2020 年,可再生能源占总发电量的24%。化石燃料占76%,包括煤炭(54%)、天然气(20%)和石油(2%) 依据Ember的分析,2021年的使用量占比又有了5%的下降。

但是即便如此开足马力发展可再生能源,也跟不上市场的总体需求增加,尤其是在疫情后的经济复苏阶段。

从AGL到兖煤收购案,可以分明看到澳大利亚电力行业转型的痛苦,可再生能源和化石能源的激烈碰撞,长期减排目标和短期电力需求不可调和。

雪上加霜的是,俄乌冲突限制了当地的煤炭出口,推高了全球的煤炭出口价格。煤炭企业当然可以从中获利,但未来这些价格都将逐渐体现到本地的电价上。势必造成短期电力成本不断上涨,甚至加剧目前的通货膨胀。

低收入家庭往往对电价等基本消费更为敏感,未来可能成为限制消费的潜在因素。

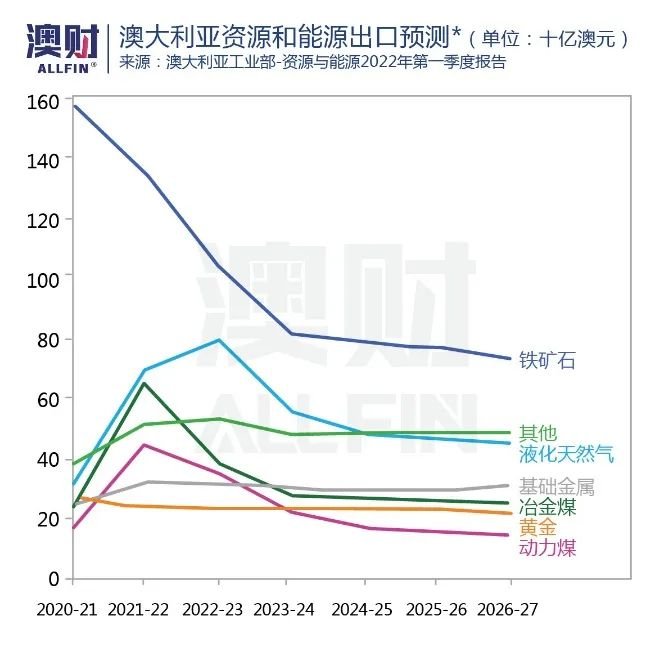

澳大利亚资源和能源出口行业今年有望产生创纪录的4250亿澳元收入。鉴于新当选政府有预算修复的需求,大宗商品出口在偿还迅速增长的债务方面发挥着重要作用。

按以往煤炭出口占能源和资源出口12-15%的比例看,煤炭出口有望达到500亿澳元,尽管比不上铁矿石,但也为政府和企业提供了大量的收入。

目前工党并没有提出缩减煤炭行业的具体政策,考虑该行业提供的收入,未来政府也不见得会大张旗鼓地反对煤电。可考虑到目前议会出现大量致力于节能减排的独立议员和绿党(政策是“不开展新的煤炭或天然气项目”),未来煤炭和煤电行业显然还将面对较大的政策风险。

写在最后:

煤电困局,利好天然气和新电力基建

总结来说,短期能源价格继续上涨,尤其是电费上升恐怕难以避免。澳大利亚想要加快能源转型进度,实现碳排放目标,就将面临巨大的能源供应挑战。

由于澳大利亚煤炭主要用于出口,国际需求的增加和动力煤价格持续稳定在高位将保障该行业的营收,短期内仍有增长预期,并且龙头优势会有所增加。

当然,企业也会在实现减排目标上支付高额成本,中长期行业必然面临严重的转型痛苦。如Glencore已承诺到2026年将整个业务的排放量减少15%,到2035年减少50%,这也是其放弃Yancoal的一大原因。

不过,有“危”就有“机”。

首先,由于煤炭发电退出的速度可能会加快,未来需要天然气作为过渡能源弥补煤炭供电的缺口,保证电力系统的安全和稳定,尤其是在需求高峰期。加之俄乌冲突导致欧盟已经全面限制使用俄罗斯的天然气,全球天然气缺口激增。

这两点都将利好天然气公司,如Woodside、Santos等。根据瑞银的测算,这两家公司今年的利润都有可能翻倍。

此外,在电力行业中,煤电厂将逐步退出市场,因此更需要建立足够的基建设施,包括智能化的传输系统、储电技术等,才可能建立以可再生能源为主要发电来源的电力体系。这也就表示,在这些方面将有大量的投资和发展机会,甚至在10-20年中都会有巨大的增量,值得所有投资人关注。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联