美东时间本周三,美联储不出所料加息50个基点,虽然此次加息是连续第二次加息且此次加息幅度为20多年来最大的一次,但是投资者早已对这样的加息幅度有了充分的预期。议息会后,鲍威尔在例行新闻发布会上排除了下一次加息75个基点的可能性,美股应声反弹,三大股指纷纷上扬,标普更是创四十年最大加息日涨幅。

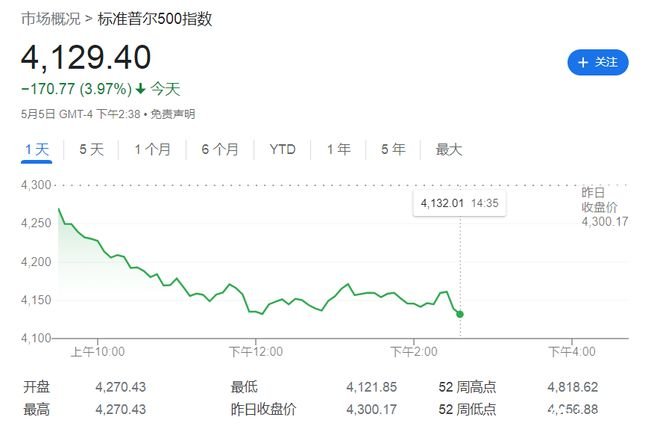

然而,从周四市场反应来看,此次2000年以来最大幅度的加息未能平息投资者对通胀盘踞历史高位的担忧,美股标普500指数跌超3.9%、道指狂泄逾千点、科技股为主的纳指跌超5%,基准美国国债收益率也突破3%。

美国经济周期开始走向下坡路似乎也有迹可循。华尔街见闻稍早前文章提及,“美联储不是股市的朋友”,虽然隔夜股市爆发强烈的反弹,但是到目前为止,对于股市来说仍是艰难的一年,美联储今年很难做“市场的朋友”。

而这主要是因为美联储的目标是控制通胀,通常减缓经济增速的同时也会导致企业盈利增长放缓,有时甚至可能会带来利润收缩,并且较高的利率提高了固定收益产品相对于股票的吸引力。

虽然鲍威尔在昨日新闻发布会上频频强调“美国经济会实现软着陆”且“美国经济可以承受更严格的货币政策,我们有很好的机会重塑稳定性”,但如果从美联储70年代的抗通胀史来看,美股多头前路或更艰难。

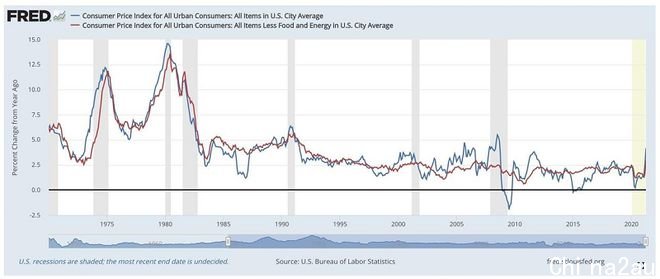

回顾美国70年代CPI从1972年年中时不到3%上升至1974年12月超过12%;在此期间,美联储加息18次,到了1976年底,CPI降到了略低于5%的水平。然后从1976年12月到1980年3月再度飙升,而且持续了三年多,达到14.8%的峰值,为二战结束以来的最高水平,在此期间美联储加息次数高达32。

如果以70年代市场表现为鉴,而且按照当下鲍威尔所说的美联储抗通胀决心坚定,那么股市多头可能会面临挑战。

瑞银集团滞胀环境受益股的一个指标在本周三上涨3.5%,而代表市场通胀预期的美国10年期盈亏平衡通胀率维持在多年高点附近。富国银行证券股票策略主管Chris Harvey就表示:

我肯定看到滞胀风险,我认为这将是今年下半年的首要主题。通胀将有粘性,增长正在放缓。经历了自1970年以来最糟糕的4月份之后,摩根士丹利看跌市场的首席美国股票策略师Mike Wilson周一也预测,标普500指数将面临更多的抛售,可能降至3400点。

我们认为标普500指数在短期内至少会下行至3800点,如果未来12个月的每股收益因利润率和/或经济衰退担忧而开始下降,则可能低至200周移动平均线3460点。澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联