作 者丨庞华玮

编 辑丨巫燕玲

图 源丨图虫

资管大集合公募化改造处于最后收官阶段。

自资管新规落地3年来,券商资管大集合整改已取得实质性进展。

“大部分大集合产品已完成公募化改造,但由于大家集中在去年底申报公募化改造,堆积太多,小部分仍在走流程,有序推进中。”4月28日,一家券商资管业内人士告诉记者。

Wind数据显示,截至4月27日,今年以来已有17家券商的29只产品(A/B/C/D合并统计为1只基金,下同)陆续完成大集合产品的公募化改造。迄今已有32家证券公司147只大集合产品转公募。

而随着2022年公募一季报披露完毕,大集合转公募产品业绩集体亮相,并与基金公司的公募产品同台竞争。

不过,21世纪经济报道记者注意到,在市场大震荡下,2022年以来,大集合转公募产品没有多少赚钱效应,部分产品甚至出现了较大的亏损,其中主动权益类几乎全线告负,年内亏损最大的基金净值下跌逾33%。

大集合转公募进入扫尾阶段

“大部分大集合转公募都完成了,小部分还在推进。”4月28日,一家大型券商资管人士表示。

该业内人士告诉记者:“我们在公募改造的一共有17只大集合产品,有混合型基金,也有债券基金。目前已有14只改造完成并已在市场中销售,1只保证金理财产品已拿到批文在客户征询阶段,还有2只待监管机构批复。”

近10年券商资管行业跌宕起伏,经历了从爆发式增长,快速收缩,再到目前公募化业务转型的过程。

2012年底,券商资管行业的总规模为1.89万亿,随后爆发式增长,到2017年4月最高峰达到18.58万亿。

2018年国家颁布“资管新规”,大资管行业开启全面改革。以“破刚兑、去通道、降杠杆”为主要整改方向,重塑行业格局,使资管业务回归本源。

原定2020年底结束资管新规过渡期,后经相关部门批准延长至2021年底,并实行“过渡期适当延长+个案处理”的精准政策安排。

据记者了解,截至目前,仍有一小部分券商资管大集合产品还在走流程,没有完成公募化改造,其中货币基金公募化难度相对较大。

基金业协会数据显示,2017年末至2021年末,券商资管规模分别是16.88万亿元、13.36万亿元、10.83万亿元、8.55万亿元、8.24万亿元。2021年末券商资管规模较2017年一季度峰值期减少了约8.64万亿元,去通道效果显著,显示通道等非主动管理业务的规模一直在有序压降。

而在去通道、转型主动管理的同时,券商资管行业也面临规模萎缩的窘境,券商机构急需公募业务转型。

自从首批3家券商东方证券、国泰君安以及中信证券的4只大集合产品于2019获得证监会的批复,券商资管正式开启公募化改造进程。

事实上,转型之后,部分大集合转公募产品深受市场青睐,出现不少爆款基金。比如此前,东方红启恒单日申购近400亿;“中信红利价值”首日销量达46亿元;“国泰君安君得明混合型基金”日销超120亿元。

Wind数据显示,截至4月27日,32家证券公司147只产品(A/B/C/D合并为一只基金计算)完成了大集合产品改造。

42家券商公募资管规模不足万亿

尽管券商大集合产品改造已近尾声,但券商公募业务仍有待发力。

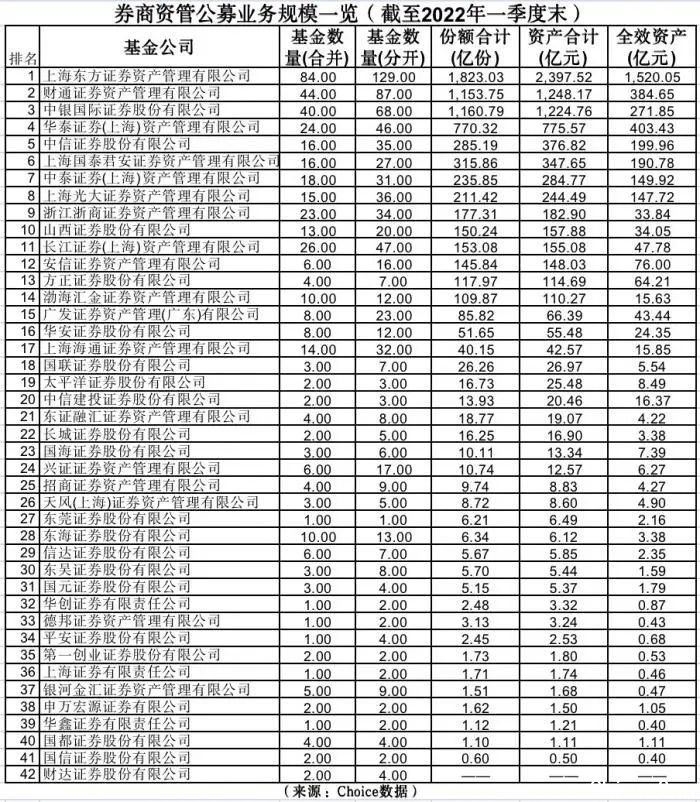

Choice数据显示,2022年一季度末,42家券商资管公募业务的资产管理规模不足万亿元,为8166.02亿元。

其中,东证资管以超2398亿元的管理规模继续排名第一;财通资管规模1247亿元,超过中银证券排名第二位;中银证券以1225亿元排名第三;华泰资管以775亿排名第四。

此外,中信证券、国泰君安资管、光大资管、浙商资管、山西证券、安信资管、长江证券、方正证券等公募管理规模都超过100亿元。

值得一提的是,券商大多希望获得公募牌照以发展公募业务,目前已有14家券商或券商资管取得公募牌照。

根据wind数据统计,股东以证券公司或其资管子公司为主的公募基金公司(券商系)共有67家,占基金公司总数量的44.37%。

67家券商系公募基金管理人中,证券公司控股或起主要作用的公募基金公司55家(包括南方基金、华夏基金、华安基金、博时基金、鹏华基金、易方达基金、富国基金等头部基金公司),证券资管公司8家(包括东证资管、浙商资管、长江资管、财通证券资管、渤海汇金资管、华泰证券资管、中泰资管、国泰君安资管),证券公司4家(包括山西证券、国都证券、东兴证券、中银证券)。

一家券商资管人士告诉记者,“我们公司在进行大集合产品公募化改造的同时,也在积极申请公募牌照。”

中信、光大产品领跌

大集合产品纳入公募监管体系,固然利好资管行业长期健康发展,但同时也要面临与100多家公募基金的同台激烈竞争的压力,考验券商资管的主动管理能力,谁能在主动管理转型上加快步伐谁将更受益。

然而,由于市场低迷,本应成为“资管新规”全面落地元年的2022年,却让大集合公募化产品面临巨大压力。

截至4月27日,A股三大指数大跌,上证指数跌18.72%,深证成指跌28.30%,创业板指跌31.71%。

同期,Wind数据显示,除去正在建仓的基金,今年有业绩统计的236只大集合公募改造基金(A/B/C/D份额分开计算,下同),其中89只基金有正收益,144只负收益。

值得一提的是,大集合公募化产品中,102只主动权益基金(包括普通股票型基金、偏股混合型基金、灵活配置型基金)几乎全部负收益。

截至4月27日,今年以来,仅华安证券汇赢增利一年持有A、B、C类份额取得正收益,并且收益微少,分别为0.29%、0.28%、0.03%。

其余99只主动权益类的大集合转公募产品的收益区间为-33.40%至-12.14%。

今年以来,主动权益类的大集合公募化产品的回报最高0.29%,最低-33.40%,中位数为-22%。

华安证券汇赢增利一年持有基金之所以今年有正收益,与基金仓位很低有关。

一季报显示,该基金股票市值占基金资产净值比仅为5.25%。它估计是一只“固收+”策略的基金,平时股票占比也不超过基金资产净值的40%。低仓位使其成功地避免了今年A股大震荡之下的大回撤。

这只基金在2021年的持仓换手率为307.95%,表示该基金进行了择时操作。

事实上,今年权益基金能不亏损已是不易,仓位越高亏损越大,并且不做择时的基金在市场出现系统性下跌时亏得也较多。

事实上,券商资管整体上更擅长固收类投资,不过,今年以来大集合公募化产品中的债券基金表现不太理想,149只债券基金中,截至4月27日,今年以来收益最高2.63%,最低-8.65%,中位数0.70%。

与之对比,同期公募的债基的收益中位数为0.86%,略高于大集合转换公募债基的0.70%。但公募债基收益在-28.85%至4.2%区间,最大收益和最大亏损都要高出许多。

其中,大集合已转公募基金中,112只债基获得正收益,占比75%,这意味着有25%的债基负收益或零收益。出现亏损的债基大多是二级绩基,他们一般允许有10%-20%的仓位配置股票,往往被视为“固收+”基金,然而在今年未能让投资者如愿。

值得一提的是,头部的中信证券、光大资管有多只大集合转公募产品今年以来的收益垫底。比如中信证券量化优选A-33.23%、光大阳光香 港精选人民币A-30.77%、光大阳光启明星创新驱动A-30.41%、光大阳光智造A-28.35%、中信证券成长动力-27.75%、光大阳光生活18个月持有A-27.16%、中信证券品质生活A-27.04%、中信证券红利价值一年持有A-26.39%等。

本期编辑 江佩佩 实习生 詹惠楠

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联