澳大利亚的通胀已经到了20年来最高水平。

统计局的最新数据显示,2022年第一季度的消费者价格指数(CPI)上涨了2.1%,这也使得年通胀率升至5.1%,不仅远超上季度的3.5%,也超过了4.6%的平均市场预期。

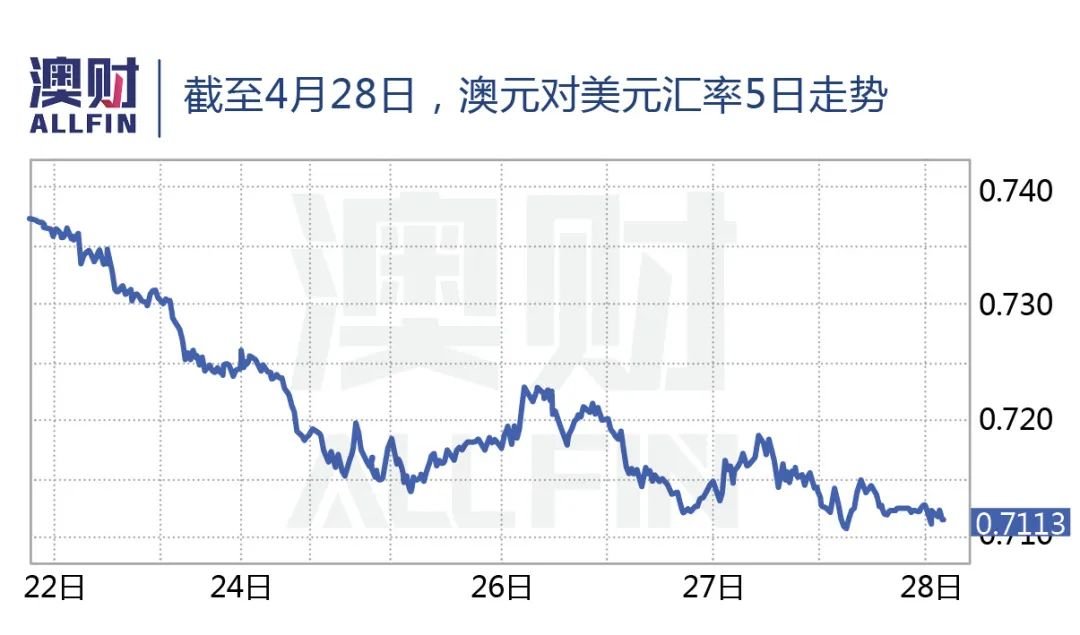

然而,本应由于通胀上涨得到支撑的澳元汇率,仅仅在消息公布后出现小幅反弹,然后又重新下行。

澳股ASX 200指数则在截至4月27日的三个交易日内连续下挫,跌幅超过300点。

之所以澳股会出现如此大幅的下跌,皆是因为全球大宗商品价格从此前的高位回落。

4月25日,新加坡交易的铁矿石期货下跌7.8%,布伦特原油下跌3.7%,铜和铝价格也跌至3月16日以来的最低水平,煤炭价格也同样巨震。

这就是今天(4月28日)以前,澳大利亚市场的动荡情况。

往往这种时候,市场悲观情绪就会甚嚣尘上,“崩盘论”、“衰退论”不绝于耳。

博满澳财首席投资官魏睿昊则认为,投资确需谨慎,但也无须过度悲观。

通胀严重

但已逐渐“定价”

尽管本次公布的通胀数据多少有些出人意料,但如果拆解来看,其实也在情理之中。

首先,本次通胀上升的两大推动力仍然来自汽车燃料价格(+11%)和新房价格(+5.7%)上涨。新房价格的涨幅已经几乎达到消费税(GST)引入时的水平;油价的飙升则到达了伊拉克入侵科威特时的水平。

众所周知,本次油价上涨主要是由于俄乌冲突的影响,曾一度飙升至每桶150美元的价格,但目前已经回落至每桶100美元左右。澳大利亚本土的油价也水涨船高。

新房价格的上升主要来源于建筑原材料成本的提高,以及澳大利亚整体房产市场的升温。不过目前,住房市场已经逐渐趋缓,因此可以判断新房价格的上涨不会一直持续下去。

并且,澳大利亚的通胀水平在全球主要经济体中不算太高。且不论美国通胀已经连续上升超过半年,到了40年高位的8.5%,欧洲的总体通胀也高达7.4%,其中德国达到7.3%,英国达到7%。

魏睿昊认为,市场的动荡仍然来自于对澳联储加息的时间表判断。

此前不少人判断,澳联储很可能会在6月份开始本轮第一次加息。当通胀远超预期,国民银行(NAB)、西太银行(ANZ)和安保集团(AMP)均把加息预测提前到了下个月——也就是下周二(5月3日)议息会议。

哪怕5月澳联储不行动,6月几乎肯定要加息。

因为到那时,央行将会看到5月的工资增长数据。由于全澳近一年来面临的劳动力短缺,尤其到了今年一季度后,工资增长水平明显加快,都将在5月的数据体现出来。

而相比一般商品的价格增长,澳联储历来对工资水平更为“上心”,多次强调加息要等到工资增速达到预期的3-4%。一旦工资增长水平跟上,那么加息自然就会提上日程。甚至有不小的可能直接从目前0.1%上调40个基点到0.5%。

事实上,昨天澳大利亚3年期政府债券收益率已经一度飙升18个基点短暂达到2.78%,为 2014 年底以来的最高水平。这代表市场对加息的发生正在定价。

中国经济波动

有冲击也有机遇

当然,加息谈了大半年,早已经不是什么新鲜话题。

尽管市场会因为加息的速度和力度不断修正,但经过了长时间的“消化”,其影响已经逐步反映到市场定价当中。

反而是最近上海的封城,可能会在短期内对澳大利亚经济形成较大冲击。

4月27日,上海市的一辆汽车正在通过路边的检查站

由于上海是中国的金融和物流中心,其整体的封锁对中国经济的影响自是不言而喻。

多家国际金融机构已经下调了中国的经济预期。

野村证券将中国二季度GDP增长预期从之前的3.4%下调至1.8%,并警告称,由于上海是世界重要的港口,全球供应链很有可能受到显著影响。巴克莱银行也已将其中国年GDP预测下调至 4.3%,摩根士丹利则下调至4.2%。

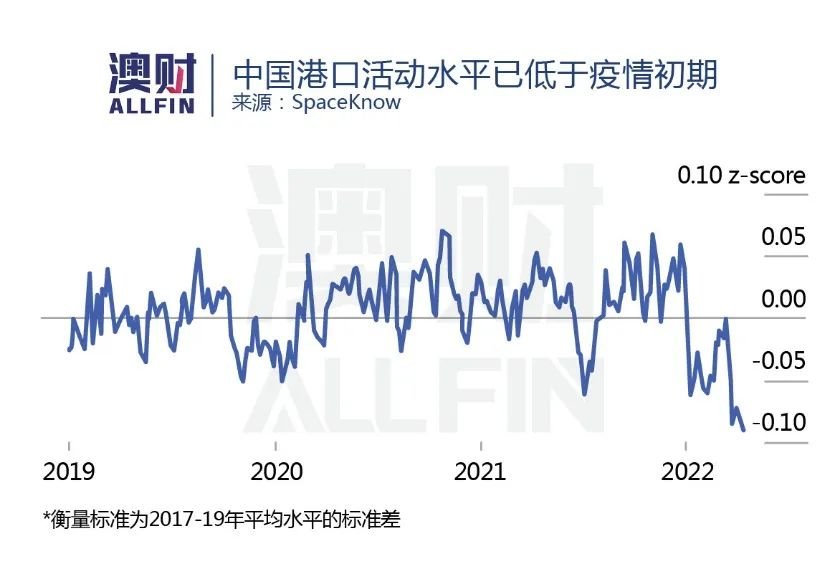

根据美国卫星公司SpaceKnow的数据,中国3月至4月初工厂开工情况仍然强劲,但港口和建筑活动严重下滑,库存积压严重。内陆水路交通量(指河流运输的货物)目前远低于 2020 年 1 月的低点。

对于澳大利亚投资者而言,曾经帮助股市摆脱东欧冲突影响、推动ASX200指数升至创纪录高位的利好因素,正在转变成为利空。

澳大利亚作为大宗商品的主要生产国,资源股和能源股票在ASX 200中占据很大的权重。所以在俄乌冲突爆发后,大宗商品价格暴涨,澳大利亚市场反而成为“避风港”。

然而,中国经济增长放缓,意味着大宗商品需求的减少,进而冲击澳大利亚的出口收入和股市表现。

4月26日,大型矿业股齐齐重挫,必和必拓(BHP)下跌5.8%,力拓(Rio Tinto)下跌4.2%,South32下跌7.5%;而规模较小的矿业资源股跌幅更大,Mineral Resources和Champion Iron分别下跌高达9.9%和9.2%。

不仅如此,上海的封城同样会加剧全球的通胀程度。

4月18日,志愿者们正在准备卸载政府配给卡车上的物资

根据各大矿业公司的季报显示,通胀造成的成本压力已经传导到企业。

South32将其全年成本指导上调了约7%,原材料成本(尤其是烧碱)上涨、能源成本和运输费用上涨是主要影响因素。

力拓上周发布季度业绩时表示,其原材料成本出现了自1973年石油危机以来的最大增幅。劳动力短缺也是成本上涨的一个因素,尤其是新冠疫情导致的劳动力短缺,使成本问题进一步加剧。

不过,在周一(4月25日)中国股市暴跌后,中国人民银行表示,将会增加对受创行业和中小企业增加货币支持。中国政府也承诺,将会投入新的一轮基础设施建设,并重振科技企业和居民消费。

4月18日,逐步有越来越多快递小哥开始恢复工作

此后,不仅中国股市的基建和新能源板块出现明显反弹,伦敦金属交易所的铝、铜价格也有所回升。

因此,虽然澳大利亚短期受到冲击,但如果中国投入大量政府支出在基建、科技和新能源发展中,未来也很可能为不少澳大利亚企业带来新的增长点。

总结而言,魏睿昊认为,今年之内,市场很有可能还是会不断地出现大幅动荡。

所有人都在调整对未来加息节奏和最终加息幅度的短期和中期预期,也在重新判断疫情后逆全球化趋势下,经济到底要何去何从。

“但世界总是要往前走,人类社会也依然在不断发展和进步,这个大前提没有发生变化。那么对于投资者来说,对长期价值追寻的基本逻辑就没有变。”

“价值,而非价格,才是我们的最终追求。”

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联