在悉尼和墨尔本连续解封,各州纷纷正式宣布州境即将重新开放,澳航(Qantas)准备重开国际航线,澳大利亚人离境豁免申请也即将取消之际,不少人都在欢庆“封城”的日子终于结束了。政府和各大机构,似乎也都对经济的重新恢复充满信心。

但澳大利亚央行——澳联储(RBA)却面临着一个头痛的问题——经济恢复刚刚开始,通货膨胀率却似乎已经太高了:

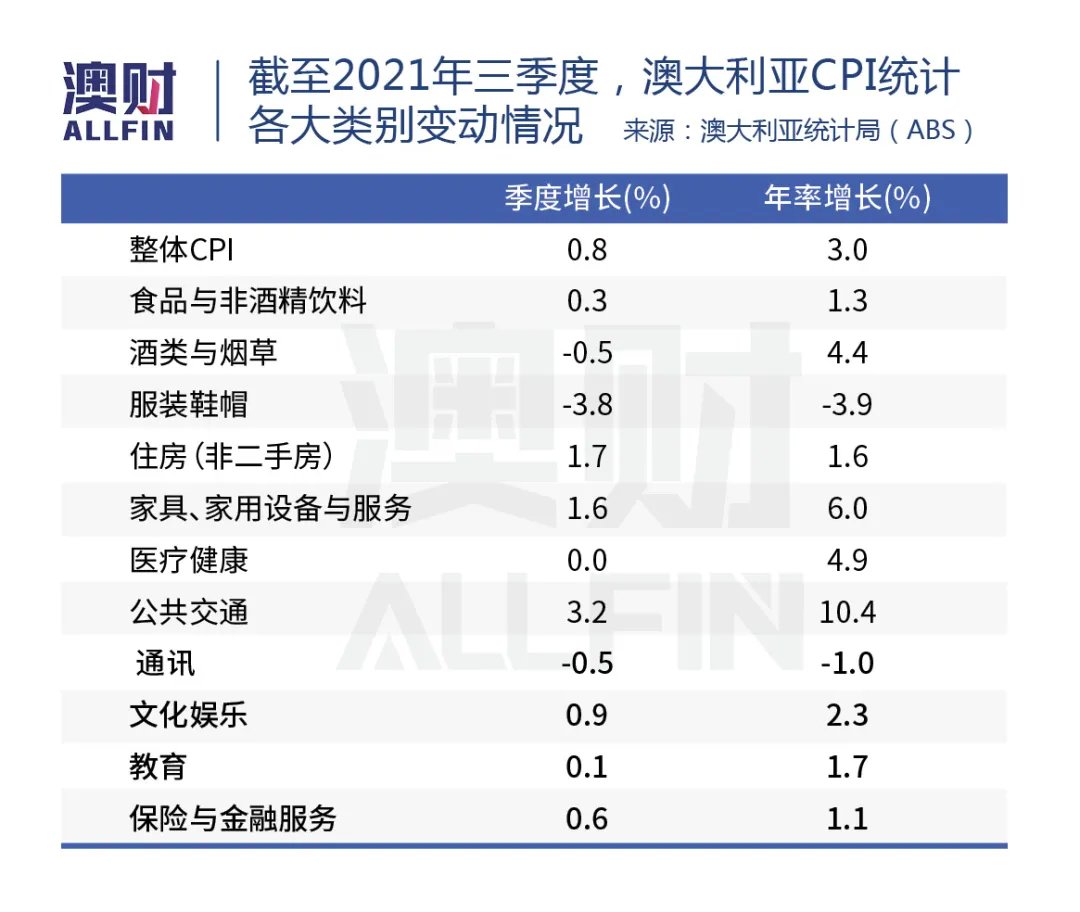

根据统计局在今天(10月27日)上午刚刚发布的数据,全澳消费者价格指数(CPI)在刚刚过去的第三季度,年增幅为3%,这一数字已经连续两个季度达到3%及以上,上一次出现这种状况已是将近十年前。而对于澳联储来说,更重要的两个核心通胀数字——截尾均值和加权中值也到达2%以上。

要知道,上一次澳大利亚通胀处于这个水平的时候,官方利率还在3-4%的区间内,但现在的利率是0.1%,这也就难怪不少经济学家已经在积极要求澳联储提早加息。

大洋彼岸的美国,在年通胀率连续五个月保持在5%以上,核心通胀达到4%之后,各方对美联储已经不再仅仅是施加压力,而是直接批评和指责美联储不作为和失职。

那么,澳大利亚的通胀会不会到达美国的程度,澳联储是否能抗住更多加息压力,实际加息时间真的可以拖到2024年吗?

要回到这个问题,必须要首先审视一下目前的通胀组成:

和疫情前相比,出现了少见的绝大多数商品门类价格都呈较大幅度上涨的情况。虽然从实际数字来看,食品价格的上涨幅度并不大,服装鞋帽品类价格甚至出现了比较明显的下跌。但值得注意的是,家具和家电类产品这一通常拉低通胀的门类,在此次数据中呈现价格大涨,这与疫情后大量居家办公,以及全球供应链出现断裂有不可分割的关系。更有意思的是,那些在疫情中受到严重打击的行业,如教育、娱乐和交通也出现了不小的价格涨幅——尽管交通成本里带有较大的能源价格变动的影响。

通过这些分类数字不难发现,澳大利亚多数门类商品价格都在齐齐上涨,而且从目前的内外部环境来看,通胀压力在短期之内恐怕不会得到有效释放。主要原因有内外两大方面:

首先,最近的三季度通胀数字,很大程度上与外因直接挂钩。

首当其冲的是,全球供应链的断裂,导致家电等产品出现大幅度价格上涨,不少商店缺货现象严重。最典型的例子就是在过去的十几、二十年中,由于技术不断更新换代,家电产品的价格几乎持续处于下行通道中,但全球产能严重受阻于供应链的断裂和海运价格的飙升,使得此类需求相对刚性的商品价格出现了大涨。

此外,全球大宗商品价格的不断攀升也开始影响到澳大利亚。最快到来的是能源价格上扬导致本地油费和电费涨价,而且能源消耗几乎是所有行业的基础成本之一,未来的各种间接通胀影响还将持续。而在享受完铁矿、铜矿等矿产品价格大涨带来的超额利润之后,澳大利亚最终依然会承担这些基础金属制造出来的工业产品价格上涨——因为本地的制造业非常有限,工业制成品主要依靠进口。

其次,澳大利亚国内也面临着更严重的通胀压力。

除了大家熟知的低利率和财政补贴带来的大量流动和闲置资金在不断推高物价之外,疫情所带来的特殊情况也在影响着两个对长期通胀非常重要的指标——房价和工资。

房价方面,需要注意的是,通胀中所记录的房价指的是房屋建造成本,或者说新屋的购买价格,二手房和土地交易并不被归类于消费品,而是作为投资品考量。但即使是这样,由于疫情迫使很多居民重新考虑搬出高密度租住的房屋,选择购买自住房,依然对房价有着巨大的推动作用。

根据统计局的数据,近期澳大利亚自住房购买增速达到了过去二十年未见的水平(上一次大涨是因为不少人想赶在开始征收GST之前买房)。这种情况在目前建筑成本不断上升,疫情依然反复,利率偏低的环境下,很可能还会持续一段不短的时间。

工资方面,澳大利亚本地劳动力短缺的情况日趋严重,无论是失业率持续走低,职业空缺数大涨的统计数据;还是新州州长要求大幅引入200万移民,以及会计师事务所招聘广告剧增的新闻,都可以从一个侧面体现出目前劳工市场的紧张。

事实上,笔者在疫情发生后的这近两年时间里,多此提到了澳大利亚面临的最大长期隐患——移民暴跌导致的人口增长断崖式下跌。人口不足和劳动力短缺,将直接导致工资增长,这是潜在导致长期通胀难以下降的“终极武器”。

事实上,今天公布的CPI指数是基于第三季度数据,这期间悉尼和墨尔本基本处于封城阶段,而随着封城结束和传统夏季假期的到来,憋了大半年,手上现金又非常充裕的澳大利亚人民有很大概率会在四季度疯狂消费。与此同时,外部的供应链、能源价格上涨显然不可能在今年内解决;相反,大规模的报复性消费带来的需求大增,面对着原本就已经吃紧的消费品、原材料和劳动力三大主要市场,只会引起进一步的供不应求和更大的通胀压力。

所以,笔者的第一个结论是,澳大利亚通胀在今年第四季度没有可能缓解,甚至在未来的两个季度内都将更加严峻。

第二个结论是,澳大利亚中期通胀会维持在什么水平,将很大程度上还是取决于国际经济和疫情形势的变化,尤其是各国与疫情共存政策的执行效果。

无论是外部全球供应链中的工业产能不足和货运运力不足等问题,还是澳大利亚本地劳动力不足的困境,归根结底都是疫情导致全球通航不畅所导致的。目前来看,全球大多数国家都在逐渐放松旅行和隔离管制,大趋势向好,但最终彻底恢复正常的时间需要多久,存在着很大的不确定性。大多数的经济学家目前预测,至少要到2022年下半年或2023年,全球的社会和经济秩序才可能会基本恢复正常,届时由于疫情冲击导致的通胀压力会有所缓和。

但有意思的是,由于大多数机构和经济学家对全球经济秩序恢复相对乐观的看法,他们同样有着足够的理由要求各大央行更快地收紧货币政策。这也就引出了第三个结论:

澳大利亚央行——澳联储的加息时间会比预期早不少。

这是由目前通胀无法在短期内降低的事实所导致的,更由于澳大利亚在未来将彻底放弃“消灭”病毒的策略,这意味着本地经济将明显走上恢复之路。而且由于全球矿产品价格上涨和本地就业市场紧张,工资上涨压力正在增加,未来的澳大利亚经济至少在短期内有足够的支撑。

那么,只要时机到来——特别是全球经济秩序都开始明显恢复的话,澳联储没有理由任由通胀失控。这个时间点,有不小的概率会发生在2023年,甚至不排除2022年底就开始有加息的“风声”释放。

事实上,市场已经开始对澳联储提早加息的可能性表现出“不安”。澳股S&P ASX 200指数早盘高开,但在通胀数字后公布,午盘出现明显下行,收盘尽管受到银行股走强的支撑,可较昨天仅上涨0.07%。

而澳元兑美元汇率则一路走高到0.75上方位置,进一步表现出市场对提早加息的预期。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联