导读:监管对“大哥”下手了,散户也买不动了,躲在背后的机构终于冒出来了:我们赚疯了,你们小散呢?

爆火过后,人走茶凉。本周,在经历了几个交易日的暴跌之后,这一轮“散户 VS 机构”的主战场——游戏驿站(GameStop,GME)大跌80%,创史上最大单周跌幅。

在美国散户大本营WallStreetBets(WSB)上疯狂抱团的美国散户们似乎已经偃旗息鼓,有的改道逼空白银,有的转向小型的生物科技公司,有的干脆金盆洗手,一切都在迈向结束。

早在大战正酣时,谁都不曾想到故事竟会这样落幕:随着散户们的“带头大哥”Keith Gill遭到监管调查,也有越来越多的人发现GME史诗级逼空背后,主力军竟然不是散户。

这样的一出热血剧本,到最后终究是变成了一地鸡毛,不免令人唏嘘。

01

“带头大哥”被监管调查,他跑路了吗?

Keith Gill,一位曾在GME股价最低点买入了五万美元看涨期权的奇人,在过去的六个月里持续发布了不少看好GME股价的视频,并十分积极地在WSB论坛上发表自己的看法和预测。

最终,他在网络上带领散户冲向GME,最终成为这场大战的最大赢家之一,累计回报率一度超过4400%,在WSB声名鹊起。

但是,在日常生活中,Gill本人是一位注册在案的经纪人,持有CFA牌照,受到美国金融业管理局(Financial Industry Regulatory Authority,Finra)的监管。

根据Finra的规定,经纪人在自己公司以外的地方拥有交易账户,必须得到所在公司的批准;如果他们还进行了交易,对账单和交易确认书都必须与其雇主共享。

与此同时,公司也被要求密切监督旗下经纪人在社交媒体上发表的、与其工作有关的信息。经纪人本身应该也有足够自觉,不应在网上随意发布可能隐含荐股信息的言论。

这也就意味着,在WSB论坛上与散户进行积极交流的Gill,很有可能违反了有关经纪人与公众沟通的相关监管规定,他的言论也将为其前任雇主——马萨诸塞州Mutual Life保险公司带来未曾监督到位的法律问题。

据《华尔街日报》引述马萨诸塞州联邦秘书长William Galvin发给Mutual Life的一封信件,该州证券监管机构已就Gill在社交媒体上的活动向该公司进行了询问,要求该公司解释为何Gill在网上的行为未曾被视为外部商业活动,并且希望了解该公司是否会监控员工的社交媒体使用情况。

目前,Mutual Life已经向监管表明,公司对Gill进行的一系列GME交易并不知情。

对此,Finra前执法主管Brad Bennett这么说道:

如果有一位注册在案的人士在公司之外交易证券,并向公众提出建议,这可能是一个重大的监管失误。

就Gill本人来说,尽管他在1月21日就已经向公司提出离职,但直到1月28日GME大战声势正盛时为止,他都仍是公司的员工,有责任遵守监管规定。

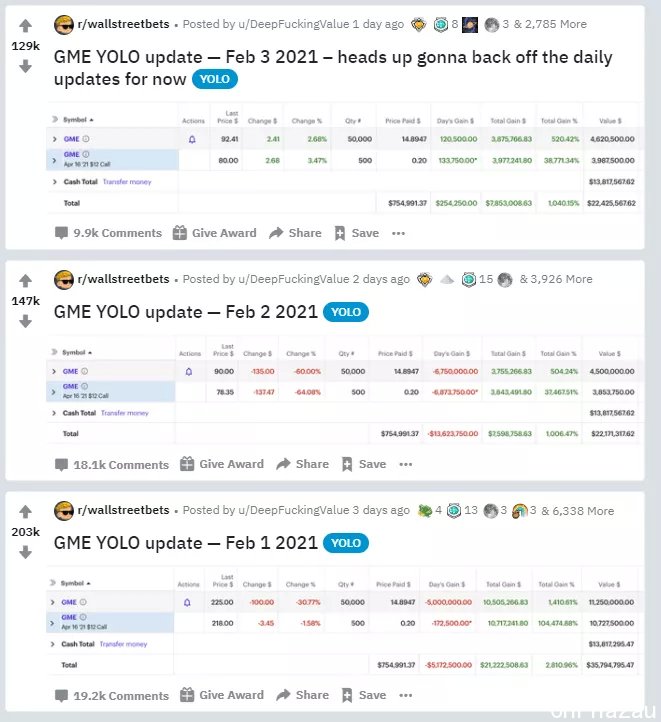

不知是否出于遭受调查的原因,自2月4日起,Gill就再没有在WSB论坛上更新他最新的GME持仓情况,这是自1月25日上周一以来的首次。

他的最新一篇帖子停留在2月3日,当时他表示将暂停对持仓情况进行每日更新。

周三过后,他投资GME股票和期权的合计收益突破785万美元,累计收益超过1040%。

Keith Gill论坛ID为DeepFxxingValue(注:出于文明用语考虑,未拼写完整名)随后有不少WSB用户在底下留言评论,猜测“大哥”是否已在GME股价接连几日重挫之Keith Gill论坛ID为DeepFxxing后脚底抹油,另有高赞回复打起了谜语:我很理解你为什么停止更新,但谢谢你到目前为止一直十分坚强。

当然,也有用户直接表明了自己的猜测:我认为他今晚没有更新,是因为美国证券交易委员会(SEC)的那件事。

在那之前,SEC表示正在就近期以GME为首的散户热门股交易中,潜在的欺诈和市场操纵行为进行调查。

美国证监会怀疑,WSB论坛这个散户“老巢”当中,某些成员并非人们所以为的业余投资者,而是专业人士在利用散户热情牟取利益。

与此同时,众议院金融服务委员会将于2月18日举行听证会,讨论GME股价波动、卖空行为对市场的影响等问题。委员会主席Maxine Waters特别表示,希望Gill能出席此次听证会。

值得注意的是,虽然面临重重法律风险,但是“带头大哥”最终仍有“安全脱身”的可能性。

Bennett就直言,如果Gill没有说谎,只是进行交易却没有向任何人收取投资建议的相关费用,这就很难认定是他的责任。

02

谁是最大赢家?是机构。

围猎途中,散户“搅水”,机构“摸鱼”。

从资深空头到华尔街大行,都寻到了“散户背后非散户”的蛛丝马迹。

猎杀过无数美股上市公司的浑水创始人Carson Block早就发现,从GME等个股的股价抛物线走势来看,一切并不像是WSB的散户所为,反而更像是部分对冲基金针对其他对冲基金的轧空。

看热闹不嫌事大。他兴致勃勃又十分好奇,在“暴打”机构时,是否有几家对冲基金为此联手,“那这就很有趣了”。

而摩根大通全球量化和衍生品策略分析师Peng Cheng在研报中称,在美股散户购买量最大个股排名当中,GME竟然仅位居第15位,连前十都挤不进去。

Citadel Securities的统计也显示,上周二至上周四,散户投资者实际上是GME的净卖家。

这代表了什么?

其实,这就相当于是机构才是GME股价疯涨幕后主谋的铁证!那么,究竟是哪家机构如此大胆?谁又成为了机构之中的大赢家?

胜者就是——你并不熟悉的Senvest Management和耳熟能详的摩根士丹利。

先看众所周知的大摩,摩根士丹利旗下对冲基金Institutional Inception fund早在去年就押中了GME,9月时首次披露持有接近35万股GME股票,当时的股票价值略高于350万美元,这只基金的总资管规模也就略高于4亿美元。

然而,到了今年1月,一切都不一样了:当月总回报率飙升逾30%,资管规模冲破15亿美元,所持有的GME股票价值也超过了1.12亿美元。

这也就意味着,大摩的这只基金,自9月以来回报率已经超过100%。

无独有偶,纽约对冲基金Senvest Management也从去年9月开始买入了大量的GME股票,具体投资逻辑其实和当时的普通散户想法差不多:要是GME能坚持到下一代游戏主机问世,也就是撑到去年11月索尼、微软齐放大招,市场对游戏和配件的需求上升,又有几个股东帮GME走上数字化的转型道路,公司股价就会得到提振。

而且,在了解到华尔街一些回报率最高的对冲基金,包括后来在大战中受了重伤、被迫清空所有头寸的梅尔文资管都认为GME是“扶不起的阿斗”之后,他们作出了买入的决定。

到了去年10月底,Senvest Management持有GME 5%以上的股份,平均每股交易价格不足10美元。

如今,GME今非昔比,股价一度飙升至400美元以上,这只对冲基金自然跟着飞黄腾达,资管规模从2020年底的16亿美元狂涨7亿美元至24亿美元。

1月份,Senvest Management扣除费用后的回报率为38.4%,十分吓人。

当然,在最初决定买入GME的那一刻,没有人敢想象、也无法预知这样的一幕。

但如今事情已经发展到这个地步,对冲基金自然也就顺水推舟,躲在散户背后笑纳收益大赚特赚,何乐而不为?

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联