文/沧海一土狗

ps:3800字

引子

想必许多股票投资者都有这样的困惑:为什么一些股票的PE比较高,另一些股票的PE比较低?

比较流行的解释是:前者具备较高的成长性,享受高PE;后者不具备较高的成长性,PE较低。

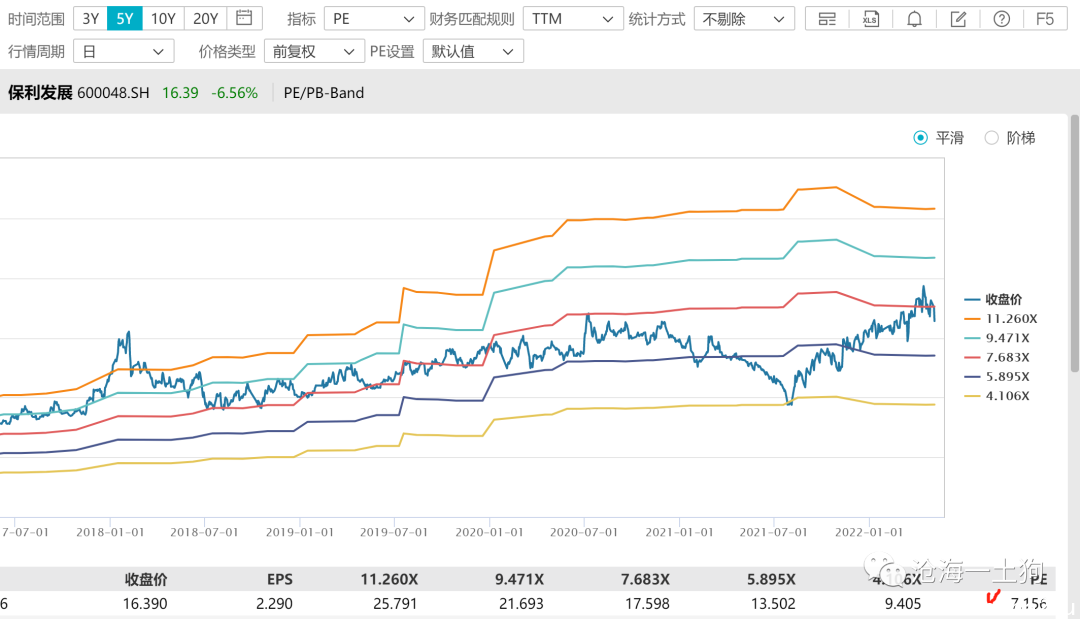

但是,这套解释在碰到贵州茅台和保利发展这种具体的跨行业估值对比时,就有些乏力。

今年上半年股市行情不太好,为什么贵州茅台的PE一直没有跌破40倍,保利发展涨了大半天才7倍PE?

这实际上是一个极其有挑战性的问题,但很多人浑然不觉。因为他们有一系列模糊的解释——白酒行业格局好vs地产行业格局差等等。

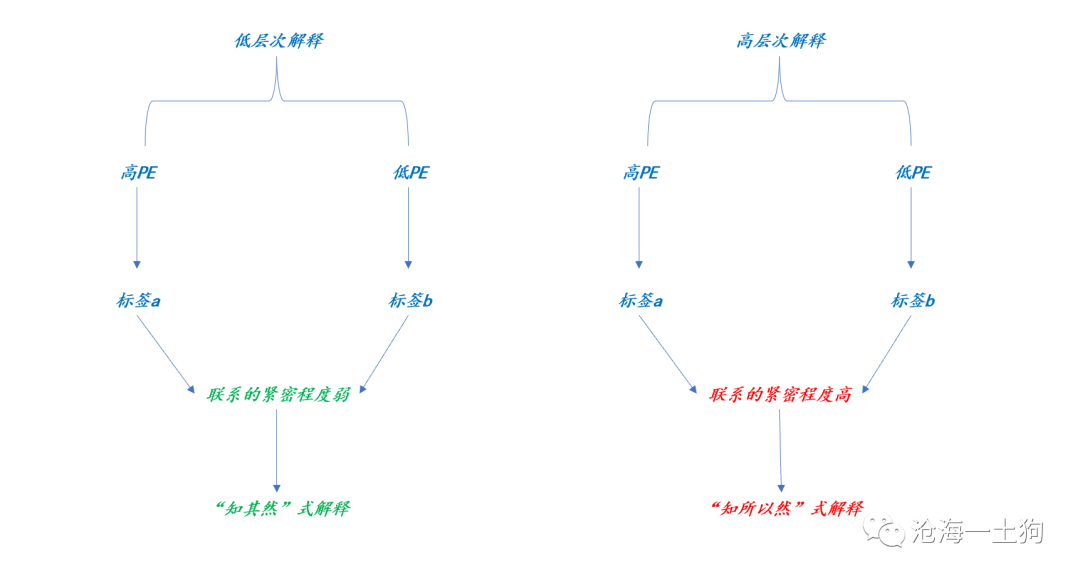

事实上,这都是一些“知其然”式的解释,你可以把贵州茅台贴上标签a,保利发展贴上标签b,并声明贴标签a的高PE,贴标签b的PE。

这种解释就是循环定义,贵州茅台和保利发展的PE就应该不一样。

那么,如何向上攀爬一步——知其所以然呢?我们需要知道标签a和标签b的联系,这种联系越紧密,解释的效率越高。

从分类的框架来看,知道a和b不一样是“知其然”,要解释“其所以然”需要知道用以分类的标签的内部联系。

也就是说,“知其然”只有对立没有统一,“知其所以然”是对立统一的。

思维的起点——超长信用债

现在,我们已经把解释的标准拔得很高了,那么,我们该如何给高低PE问题找一个“知其所以然的解释”呢?

为了获得这样的解释,我们需要借助信用债方面的知识,给我们一些直觉上的诱导。

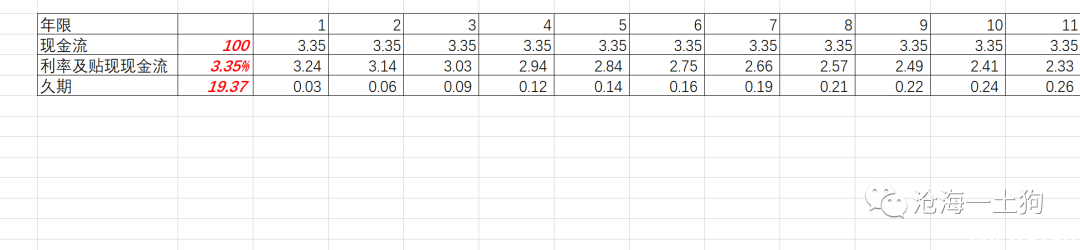

我们都见过30年的国债,以票面利率为3.35%的30年国债为例,其现金流结构如下(ps:12期之后省略)。

如上图所示,第三行数字为每一期现金流的贴现值,第四行数字则是每一期PV值占总PV值的比率乘以对应期限。

把第四行的所有数字加起来就是这只国债的久期,其久期为19.37。

不难发现,久期所反馈的信息是预期现金流结构。

30年国债很常见,但是,30年信用债却极其罕见。在座的各位,有谁见过30年的信用债吗?

事实上,在地产行业最烈火烹油的时候,大家也没见过30年的地产债,那时候,万科、恒大最长也就发个五年左右的。

这又是为什么呢?因为企业的平均寿命太低了,比狗的平均寿命还低。随机抽取一个企业,在30年的尺度里,注定是要出幺蛾子的。

如果你硬要发一个30年的地产债,也是可以的,不过贴现率要极高。

也就是说,债券期限是一回事,投资者所预期的企业平均寿命是一回事。投资者会依靠极高的贴现率把债券的久期压缩至企业平均寿命以内。

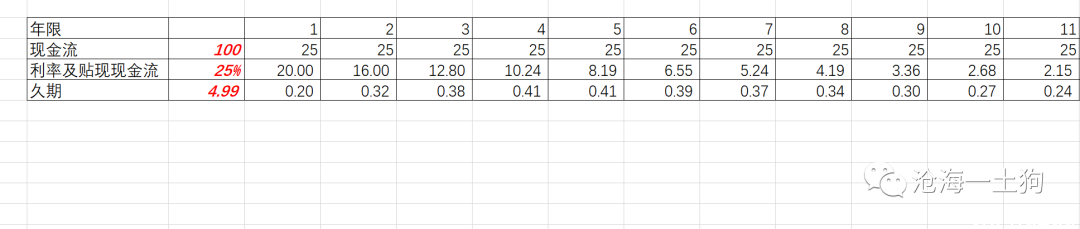

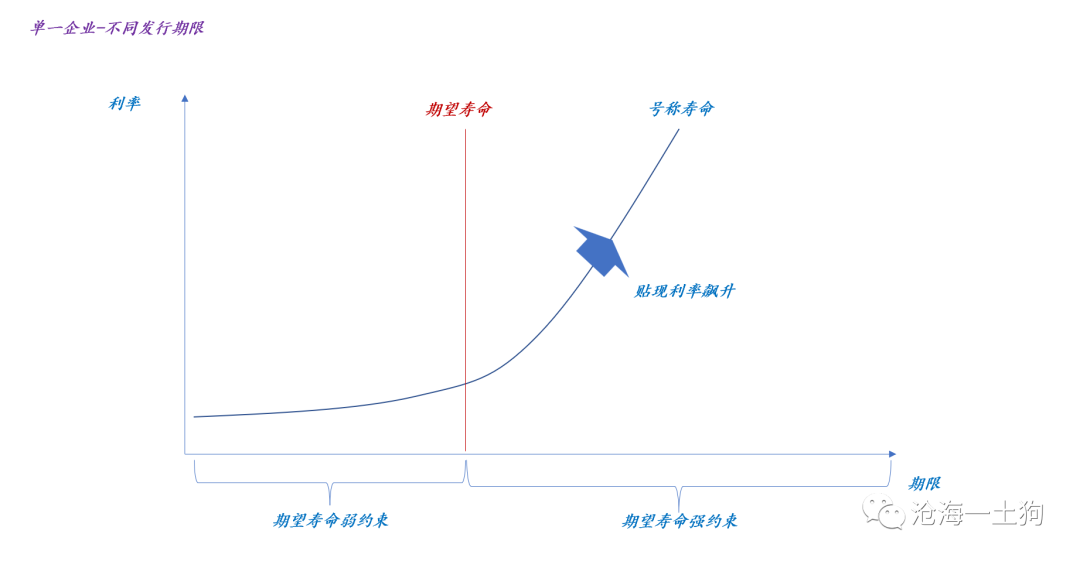

如上图所示,即便一个地产企业发了一只30年信用债,投资者也会要求这只债的久期不超过5,于是,这只债的利率要超过25%。

又有哪个冤大头非要用25%的利率发一只30年信用债呢?

如上图所示,我们平时所看到的现象实际上是有偏的,没有一个企业会发期限超过其期望寿命的债券。

于是,我们根本观察不到期望寿命的强约束作用。

也就是说,期望寿命会限制债券久期,但我们无法通过已知样本发现这个规律。

我们能看到的现象是:所有信用债的期限比较低,久期比较低,自然地,利率也比较低。

股票的超长信用债本质

虽然我们无法在债券市场观察到30年信用债,但我们却在股票市场里遭遇了灯下黑。

这是因为每一只股票的期限都超过了30年,因为他们的号称寿命是永远。

于是,我们不得不把“期望寿命会限制债券久期”这个规律运用到股票之上。

我们会惊奇地发现:PE和贴现率实际是等价的。

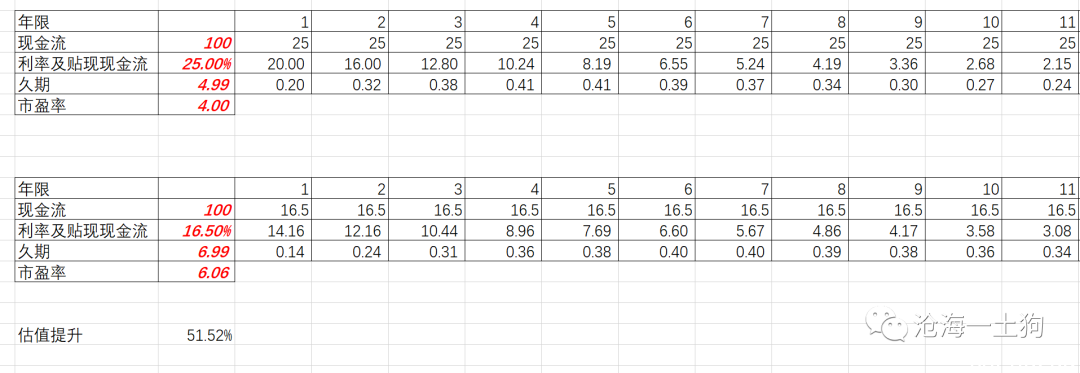

如上图所示,一只久期在4.99的30年信用债,其贴现率为25%,对应PE值为4。

下面我们增加一点景气变化。假设这个企业最近发展得比较好,其期望寿命会上升,久期上升至6.99,于是,其贴现率下降至16.5%,市盈率提高到了6.06,估值攀升了51.52%。

不难发现,虽然每只股票的号称寿命都是永远,为了方便计算,我们可以把他们的号称寿命设置为30年,真实影响其估值的就是其期望寿命。

也就是说,PE也好,贴现率也罢,都是一回事,是期望寿命的结果。

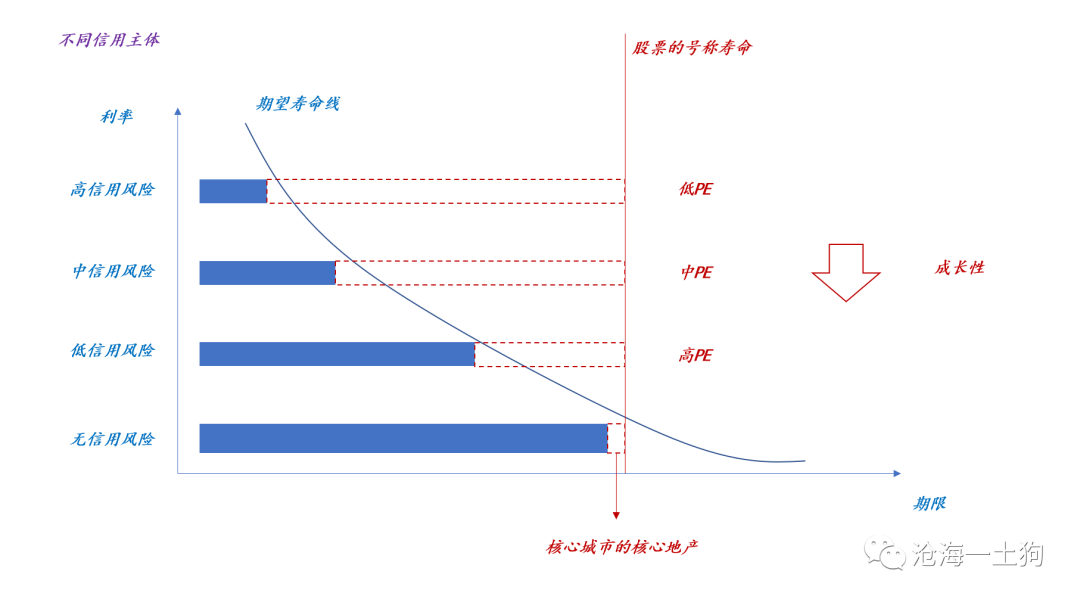

于是,我们可以得到下图:

不同企业的期望寿命是不一样的,越短的越要给低PE,越长的PE越高。

以地产行业为例,其业务模式高杠杆高风险,所以,期望寿命就低,我们已经在去年见识到了这种内生性的信用风险了;但是,高端白酒却不同,没什么杠杆,高毛利,自由现金流极其充沛,更不要说to c以及品牌护城河了。

也就是说,虽然大家的号称寿命都是永远,但是,你相信一个头部的消费企业比头部的地产企业要活得久,毕竟一个稳如老狗,另一个一直在冒险。

显而易见的错误

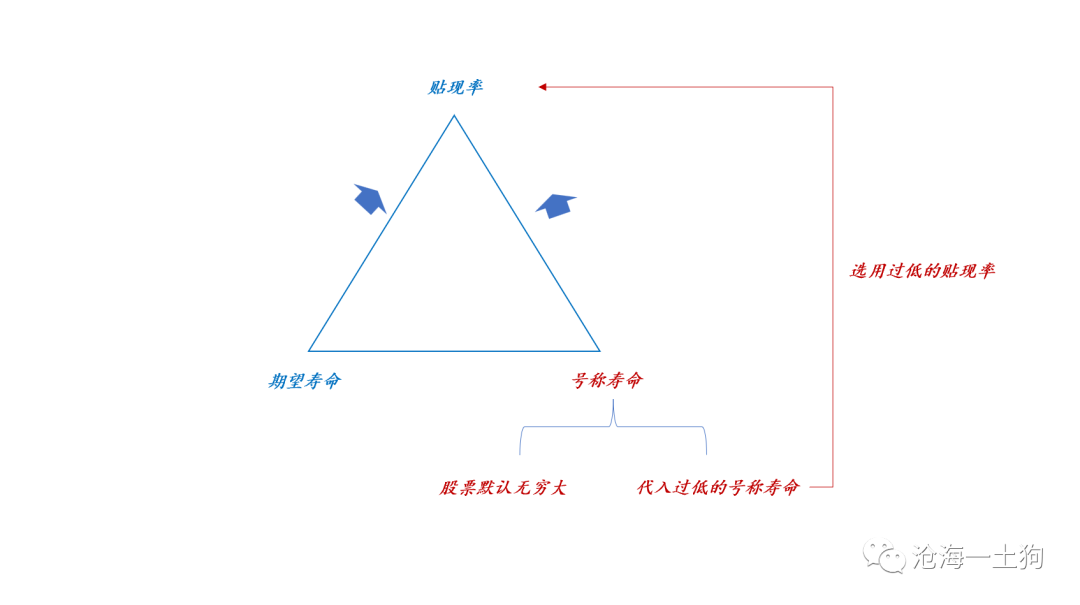

沿着超长信用债的思路往下走,我们会发现,绝大部分研究员用了错误的贴现率。

他们拿无风险利率+信用利差来贴现,但是,这个信用利差却是5年以内信用债的信用利差(ps:因为可得性)。

然而,他们真正该用的是对应行业30年信用债的贴现率。可是债券市场上根本没有这样的标的。

于是,研究员们系统性地给了一个过高的估值——你用了过低的贴现率,你看什么都会觉得超级便宜。

理解清楚这一点,你会发现:如果选错了贴现率,与其用dcf估值,还不如直接用历史行业PE估算来得准确。

虽然那个只是“知其然”,但好歹经历了历史检验,总比这种似是而非的“知其所以然”靠谱。

真实和虚假的价值投资

价值投资有一个模糊的定义:越便宜,越买。

借助信用债这个拐棍,我们会发现,我们需要区分让股票便宜的两种不同原因:1、无风险利率变动;2、信用风险。

对于30年国债而言,当然得越便宜越买,这是没有信用风险的东西。长期来看,逆势投资总是对的。

但是,对于信用债就不是如此——出现信用风险了,你需要跑路。

譬如,恒大出信用风险了,债券跌到20元,你会基于价值投资的理念冲进去抄底吗?你不会的,你知道这是信用风险,说不好这个企业能不能挺过去。

不少人能理解信用债,但是,一旦把题目变化成股票,他就不会了。

股票的本质是超长信用债。

相对于信用风险的变动,无风险利率的波动是微不足道的东西。2021年是利率债的牛市,但却是地产债的大熊市。

所以,对股市来说,景气才是至关重要的,行业景气度高,预期寿命会拉长,贴现率会降低,估值当然会抬升。

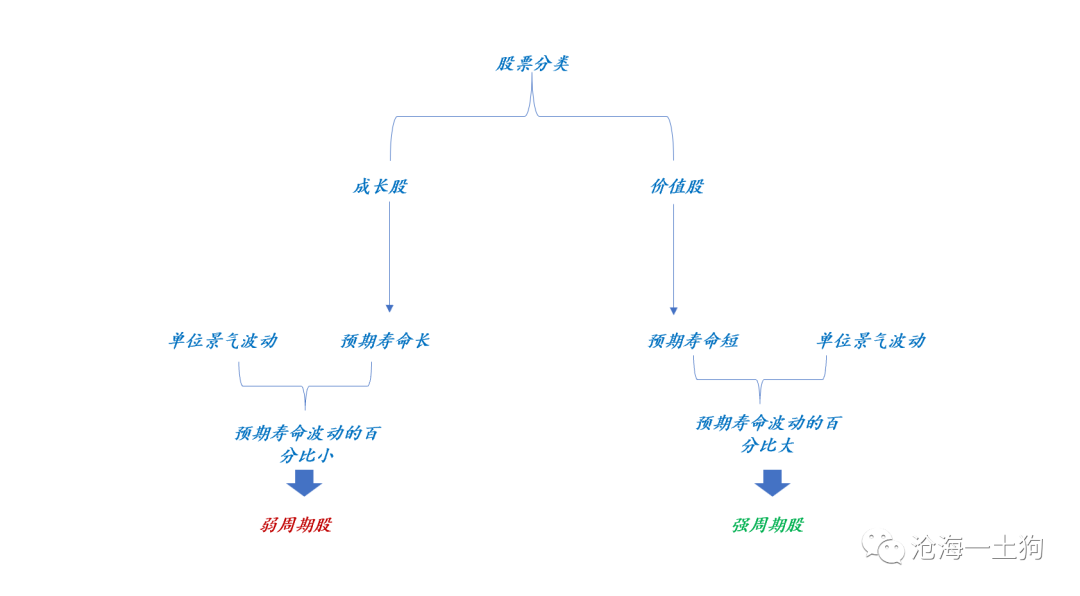

于是,我们可以对成长、价值、弱周期和强周期有一个十分明确的分类。成长是预期寿命长的企业,价值是预期寿命短的企业。相应的,针对单位景气度的变动,成长股的预期寿命伸缩较少,展现出弱周期性;价值股的预期寿命伸缩较大,展现出强周期性。

在现实中,我们能找到三类有确定成长性的标的:

1、三十年国债;

2、消费行业的头部标的;

3、一二线城市核心地段的房产;

说它们三个是成长标的是极其反直觉的,因为我们总是被新、创新所糊弄,觉得新的东西才成长空间巨大。

这真的是望文生义,企业活的久不久跟新不新关系真的不大,业务模式才是核心。

尽管有些反直觉,但老鸟们都知道,长期拿着这三类东西好像没怎么吃亏过,最后都是挣钱的。

久期不会骗人的。

于是,我们能得出一个概括式的结论:高久期的东西才能价值投资,长期持有;低久期的东西只能趋势投资,跟着景气行动。

一个不得不提的“反例”

关于这个分类框架,有一个同业曾提出一个反例:四大行!

他说,没有一个人会觉得四大行会倒闭,为什么四大行的估值那么低呢?所以,你的这个分类框架有问题。

事实上,他这个“反例”提得非常非常好,给这个模型提供了巨大的延展空间。

当下银行最大的问题并不是倒闭不倒闭的问题,而是缺资本的问题。

也就是说,很多银行需要增发来补充资本,低PE只是告诉你它缺资本,不补充资本它会面临很大的问题。

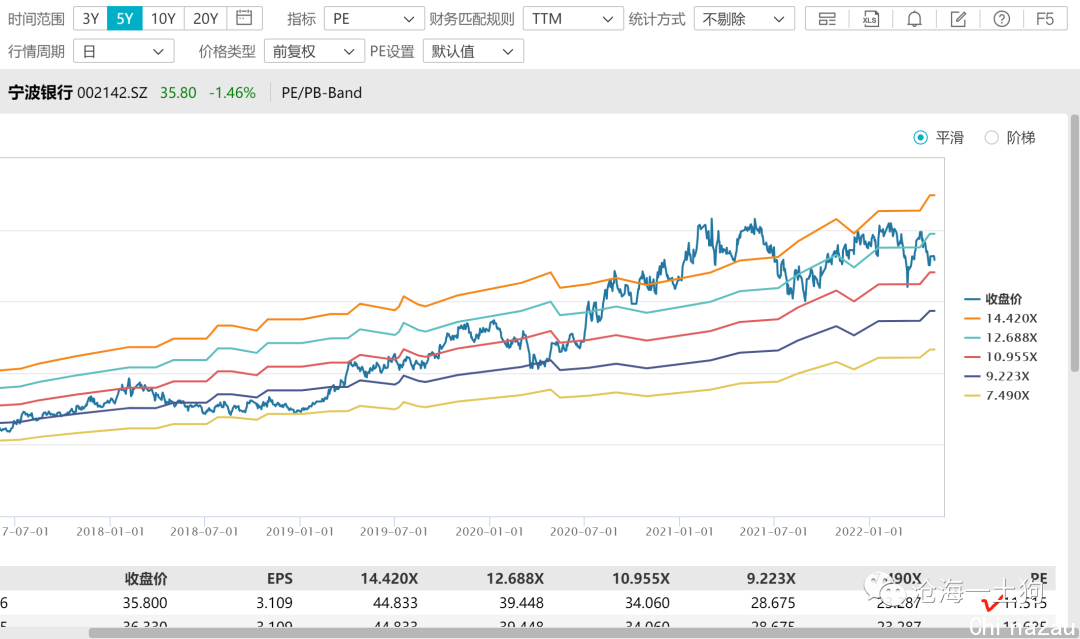

现实中,我们会发现,越缺资本的银行,估值越低;不那么缺资本的银行,反而,估值高一些。

从这个角度来看,我们就能理解为什么要观察以下几个指标:

1、自由现金流状况;

2、再融资需求;

3、杠杆情况;

说实话,银行股的投资很难,门槛极高,需要梳理清楚很多弯弯绕,但是,这类标的又天然地具备了低PE、高股息率等特点,吸引了众多“价值投资”的拥趸。

但是,从理论模型的搭建上,银行股却是一类有助于拓展理论拼图的标的:不会倒闭,但是,时不时需要强制股东补充现金流,因此,它的久期也很短。

结束语

综上所述,我们就清楚什么是真正的价值投资了——即适合逆市抄底的投资标的到底是什么:那就是一切高久期的资产。

我们需要警惕两类底层逻辑有bug的价值投资:

1、价值投资价值股,即乱抄底低久期资产,低久期资产是给你顺势而为的;

2、价值投资伪成长股,即乱抄底那些曾经享受过高PE的资产,预期寿命是看未来,并不是看过去;

最后,我想说的是,投资的难点并不在于获得信息,而在于如何处理信息。

我们身处一个信息爆炸的时代,听到10个理论有9个是错的,每个投资的任务是把那个1找出来,并把这些1聚合在一起。

然而,不幸的是,这些1躲藏在一个黑洞里——你不知道你不知道。

我们都是幸存者,我们所处的环境都是被筛选过了,所以,我们能拿到的数据肯定是有偏的。

(ps:参考旧文《我们都是幸存者》)

我们根本不曾看到任何一只30年信用债,但它又对我们的dcf大厦极其关键,所以,我们只能退而求其次诉诸一些看得见但错误的利率——无风险利率+信用利差。

因此,这种“你不知道你不知道”的锁死效应真的是太强悍了。

我们都是幸存者,身处在非洲的大草原上,周围有驱象剂,我们既看不到大象,也看不到驱象剂,所以,我们无法感知驱象剂的存在。

ps:数据来自wind,图片来自网络

End

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联