见习记者 颜颖

上市公司擅动募集资金,保荐券商也难逃追责。

5月12日,贵州证监局公布两份行政监管措施文件显示,因将项目专户中的募集资金用于支付其他地块保证金、信披违规等问题,贵州三力及董秘、财务总监均被出具警示函。

“陪跑”的还有贵州三力IPO的保荐券商申港证券及两名保荐代表人。因未持续关注发行人募集资金的专户存储、投资项目的实施等承诺事项,申港证券和两名保代同样遭到贵州证监局的警示函。

今年2月22日,申港证券与辅导机构华泰联合证券签署辅导协议,准备冲刺IPO。在2020年连遭监管点名后,申港证券此次因投行项目遭遇警示函,为其上市之路再添坎坷。

贵州三力存三项违规

具体来看,此次遭遇贵州证监局点名,贵州三力共有三项“罪状”:

一是2021年2月,贵州三力使用募集资金716.93万元支付募集资金运用计划外的G-21-08、G-21-09、G-21-10地块购置保证金。募集资金用途变更未履行相关审议程序,且未及时披露。

二是贵州三力2020年半年度业绩预告、2020年年度业绩预告、2021年半年度业绩预告、出资1.12亿元参股贵州汉方药业有限公司期间未进行内幕信息知情人登记。

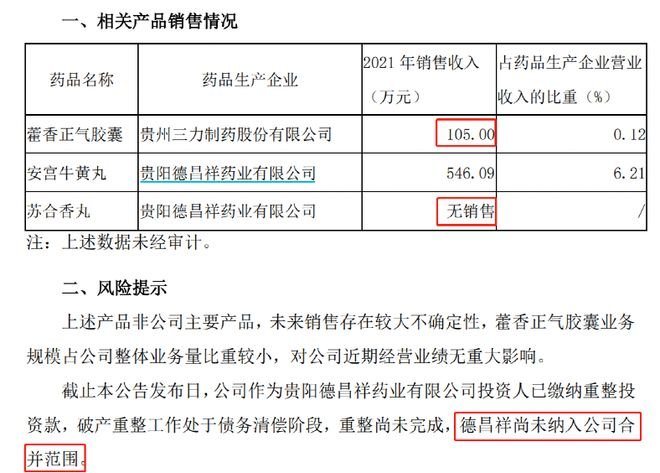

三是2022年3月15日,国家卫生健康委发布《新型冠状病毒肺炎诊疗方案(试行第九版)》。3月22日,贵州三力发布公告称,公司藿香正气胶囊等产品列入《诊疗方案》,分别有贵州三力生产的藿香正气胶囊、参与破产重整标的公司德昌祥生产的安宫牛黄丸和苏合香丸。

3月23日,贵州三力发布补充公告,说明2021年生产的藿香正气胶囊销售收入105万元,占公司营业收入0.12%;德昌祥生产的安宫牛黄丸销售收入546.09万元,占德昌祥营业收入的6.12%;德昌祥生产的苏合香丸无销售额。同时,德昌祥的破产重整工作尚未完成,未纳入贵州三力合并范围。

也即,贵州三力涉及擅自更改募集资金使用用途、未按时进行内幕信息知情人登记和疫情“蹭热点”等问题。

对于公司存在的信披问题,董秘自然是第一责任人;而募集资金遭到挪用,财务总监责无旁贷。最终,贵州证监局对贵州三力及董秘张某帆、财务总监张某玉采取出具警示函的行政监管措施。

对此,贵州三力表示,高度重视警示函提出的问题,已就相关问题进行积极整改。

擅自更改募集资金用途

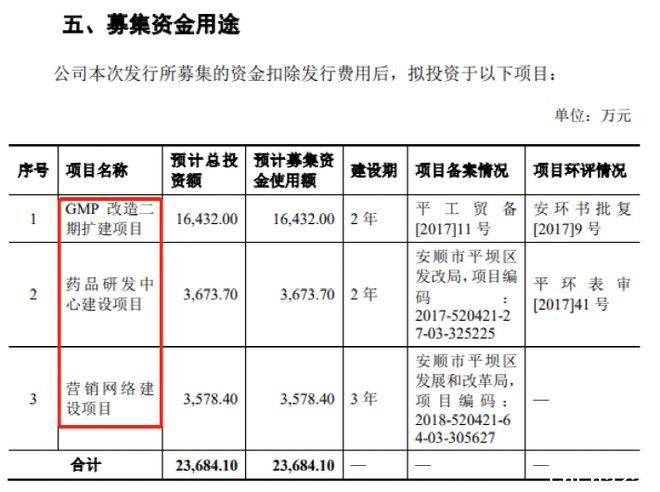

公开信息显示,贵州三力全名为贵州三力制药股份有限公司,成立于1995年9月,于2020年4月登陆A股市场,保荐券商为申港证券。贵州三力此次IPO共发行4074万股,发行价为7.35元,共计募集资金2.99亿元,扣除发行费用后募集资金净额2.37亿元。

在资金用途方面,招股书显示,其将募集资金扣除发行费用后拟投资于三大项目:GMP改造二期扩建项目、药品研发中心建设项目和营销网络建设项目,投资额分别为1.64亿元、0.37亿元和0.36亿元。

此后,2021年4月,贵州三力变更GMP改造二期扩建项目的建设地点和主要建设内容,将建设于公司现有厂区内调整为建设于公司新取得的毗邻公司的土地,购置土地的费用由自有资金承担。同时将原建设内容中的建设两条生产线调整为建设七种剂型生产线。彼时贵州三力称,若募集资金低于项目建设所需资金,资金缺口将由公司自有资金予以解决。

经查,2021年2月,贵州三力使用募集资金账户716.93万元购买用于GMP二期扩建的土地使用权及相关评估费用,该笔资金占项目募集资金总额的4.36%,占全部募集资金的3.03%。这与贵州三力承诺的“以自有资金支付”不符。

对此,贵州三力表示,该笔资金已于2021年8月3日由自有资金账户转回募集资金专项账户,并向募集资金专项账户支付利息10.73万元。公司已加强募集资金使用审批程序,确保募集资金不再出现误用情况。

申港证券及两名保代“陪跑”

信披问题一般是上市公司对信披规则的不熟悉或有意违规,但擅自将募集资金改变用途,监管也将追究保荐机构的责任。

在2021年8月关于贵州三力2021年上半年募集资金存放与实际使用情况专项核查意见中,申港证券曾列明该次“误操作”事件,并于同月对贵州三力进行现场检查,具体包括:

1.查阅贵州三力与募集资金相关的管理制度,并与证监会及交易所相关规定进行核对,以确定其是否符合相关规定;

2.查阅贵州三力募集资金账户相关银行对账单并与账面记载进行核对,同时查阅相关银行回单、审批单、发票等,确认募集资金使用合规,误用募集资金已拨回;

3.对贵州三力相关人员进行访谈,了解误用募集资金的原因以及公司未来的整改措施。

申港证券表示,将持续关注上市公司募集资金存放与使用,及时向各监管部门汇报相关情况,督促上市公司做好信息披露工作;及时督促公司完善相关内控制度,加强对募集资金使用的监督。

贵州证监局指出,根据《上市公司现场检查办法》,证监局对贵州三力进行了现场检查。申港证券作为贵州三力首次公开发行股票并上市的保荐机构,对贵州三力首次公开发行股票募集资金存储和使用情况进行持续督导。周某刚、王某方系保荐代表人,存在未持续关注发行人募集资金的专户存储、投资项目的实施等承诺事项的问题。

根据《证券发行上市保荐业务管理办法》,保荐机构应督导发行人履行有关上市公司规范运作、信守承诺和信息披露等义务,审阅信息披露文件及向证监会、交易所提交的其他文件。其中,保荐机构应持续关注发行人募集资金的专户存储、投资项目的实施等承诺事项。

基于此,贵州证监局对申港证券及周某刚、王某方两名保代均给出警示函。

冲刺IPO之路坎坷

在一众合资券商中,申港证券近年来表现相对突出,凭借优质的投行服务跻身行业中游水平。今年2月22日,申港证券与辅导机构华泰联合证券签署辅导协议,进入IPO辅导备案期。

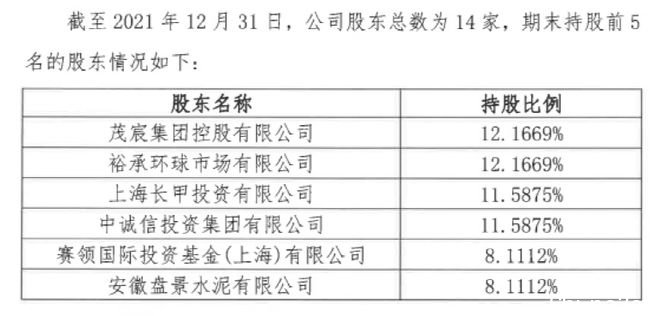

公开资料显示,申港证券成立于2016年3月,同年10月正式开业,至今展业时间不足6年。申港证券是国内首家根据CEPA协议设立的合资全牌照证券公司,由3家香港持牌金融机构、11家国内机构投资者共同发起设立;整体股权较为分散,无控股股东。

截至2021年年底,申港证券共设有23家分支机构,包括18家分公司和5家营业部。申港证券及子公司共有员工952人,其中经纪业务372人,投行人员216人,合计占比过半。

在业绩方面,2021年申港证券实现营业收入13.31亿元,同比下滑6.41%;实现归母净利润3.12亿元,同比下降5.53%。营收、净利润实现“双降”,这样的业绩在2021的券业大年里有些失色。从报表上看,主要是自营业务收入和信用业务收入不及上年。

在申港证券的优势业务投行方面,其2021年完成4单股权项目发行,合计募集资金14.07亿元;完成89只债券发行工作,总承销规模为450亿元。申港证券表示,其投行业务治理打造精品投行,2021年投行业务净收入排名行业第27位,财务顾问业务净收入排名第7位。

关注申港证券近年来的分类评级情况,其在2020年取得A类AA级的评价,但在2021年掉至B类BBB级,不再拥有A类券商身份。

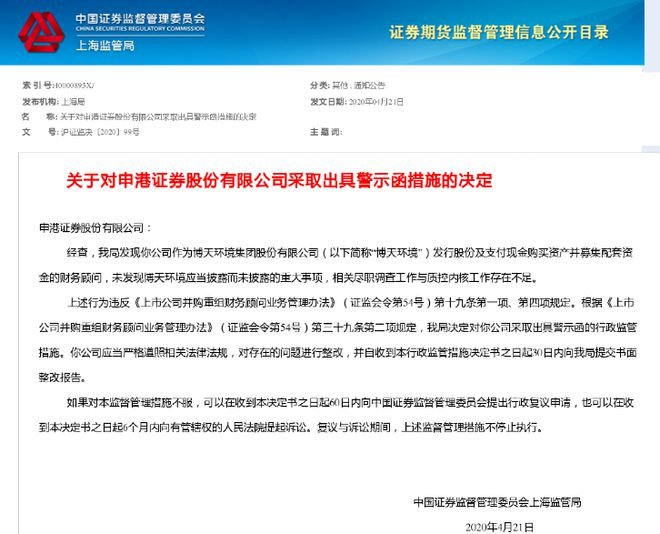

在降成B类券商背后,是申港证券近年来频繁遭遇监管点名。2020年4月因在博天环境项目中尽职调查工作与质控内核工作存在不足,上海证监局对申港证券出具警示函。2020年5月,申港证券因未按规定划分客户风险等级,被央行上海分行罚款20万元。时任申港证券常务副总裁(代行总裁)因对申港证券的违法违规行为负有责任,也被罚款1万元。

另外,2020年7月,申港证券再度遭到上海证监局的罚单。由于此前股权转让中,存在入股股东的投资资金非自有资金、系从其他企业借入的情形,申港证券未对入股股东做好尽职调查,上海证监局要求申港证券进行整改,并对申港证券董秘出具警示函。在此次因投行项目遭遇警示函后,申港证券冲刺A股之路再添坎坷。

编辑:舰长

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联