作为衡量经济创新和资本活跃度的重要风向标,“独角兽” ——成立不到十年、估值超过10亿美元的未上市科技企业,他们的发展情况历来是市场关注点之一。

而2021年上年,全球的“独角兽”群体迅速壮大,不仅较去年年底新增181家,平均约1天就有一家新的独角兽企业出现;估值更是屡创新高,新增市值合计7544亿美元。

而在澳大利亚,当地最大的独角兽公司——平面设计平台Canva在获得新一轮的融资后,估值高达400亿美元(550亿澳元),成为史上最具价值的私人消费者软件公司。虽然在4月的上一轮融资时,Canva的估值已达150亿美元,但短短五个月估值翻倍,多少还是令市场有些惊讶。

就账面价值而言,这家总部位于悉尼的独角兽已经超过了澳大利亚最大的上市电信巨头Telstra。

不仅如此,根据研究公司CB Insights提供的数据,Canva现已成为继抖音的母公司字节跳动、金融科技公司Stripe、马斯克的太空技术企业SpaceX、以及先买后付巨头Klarna之后,全球第五大最具价值的未上市科创公司。

这家2013年成立,主要为个人提供在线设计服务的公司,到底是如何成为全球前五的独角兽企业?在其估值飙升的背后,到底有什么“神秘力量”助推?

Canva是谁?Canva最初的创立,几乎是“教科书版”的创业故事:三位创始人之一的梅兰妮·帕金斯(Melanie Perkins)在西澳大学学习过程中,发现自己日常使用的设计软件使用难度高,对于没有设计背景的用户并不友好,于是19岁的她选择辍学,和克里夫?欧布雷特(Clifford Obrecht)——也就是她现在的丈夫、Canva另一创始人,一起创办了他们的第一家公司FusionBooks,用简单的模板帮助人们做刊物的排版。

取得初步成功后,夫妻两人邀请了具有技术背景的卡麦隆·亚当斯(Cameron Adams)入伙,正式成立了平面设计平台Canva,旨在提供让任何人都可以轻松使用的设计产品及服务。

Canva三位创始人(从左起)Clifford Obrecht、Melanie Perkins和卡Cameron Adams,图/西澳大学

由于公司位于西澳首府珀斯,距离全球的科创中心——硅谷,可谓“十万八千里”Canva最初并没有获得投资人的太多支持。

但公司坚持要做“所有人都能用的设计平台”理念,为用户提供丰富的版权图片、原创插画以及各类优质设计模板。用户可以在选择喜欢的模板之后,通过简单修改即可在几分钟内创建出海报、简历、演示幻灯片、名片等各类设计。

在成立的八年时间内,Canva飞速发展成为一家在190个国家/地区拥有6000万用户的公司,其中包括全球超过85%的《财富》500强企业,今年的收入有望超过10亿美元。

投资Canva的机构包括博满澳财长期的合作伙伴、澳大利亚最大的风投公公司之一的Square Peg,全球投资巨头软银、红杉资本,和一些其他知名的风投机构如General Catalyst,Felicis Ventures,Blackbird Ventures等。

如果2014年最早期参投了Canva,按当前估值来看,投资成本账面回报率将高达1458倍。

而公司最新一轮的融资价值为2亿澳元,由投资公司T.RowePrice牵头,也有多家机构参与。

两位联合创始人,Melanie Perkins和Cliff Obrecht的身家也是“水涨船高”,凭借30%的持股比例,资产已超过160亿澳元。

估值“飞起”如何做到?很多人可能好奇,到底是什么特别之处,让Canva从名不见经传的小平台,在近两年迅速成长为现在澳大利亚最大的独角兽,估值甚至超过很多已经上市的本地科技领头羊。

博满澳财首席投资官魏睿昊指出,是因为Canva长期以来三大运营策略,助力其快速获取市场,从而使得估值在较短时间内“飞起”。

首先,就是坚持为用户提供免费产品和“零门槛”服务,形成口碑营销。

Canva采取的是软件服务公司目前主流的商业模式:SaaS,也就是软件即服务。

在其业务开展的早期没有做过任何付费广告推广,仅仅是依靠免费使用,良好的用户体验,和“零门槛”的操作为产品带来积累了大批的用户

即便到现在,Canvas还是奉行“基本版免费,进阶版收费”的形式,全球有上百万用户可以免费使用该公司软件。

相反,以Adobe系列为代表的专业设计软件学习难度大、操作繁琐,也很少有非专业人士能完全自如地操作使用。便捷和易用,可谓是Canva区别一众设计软件的重要特征。

在这一基础上,Canva建立了良好的用户体验和黏性,为后期流量变现提供强力支持。Canva对用户的收入来自高级版的订阅费,现在用户每月只要支付17.99澳元订阅费就可以让最多5人获得Canva的高级功能。

图/Canva官网

其次,在获得个人用户的青睐后,Canva进一步推出面向企业用户的功进阶版选项,针对各规模企业的设计管理中痛点问题,搭建了四个“中心”:

设计中心:以简单易?的设计?具赋予设计师与全员合作设计的能力;协作中心:以模板分发协作应对多渠道营销;品牌中心:搭建中心化、品牌数字资产库;创意中心:以海量版权素材放大团队创意。从提升效率、降低成本、中心化管理、释放创意四大板块,革新了企业设计与视觉传播模式。这些功能可以解决了多数企业和市场营销部门设计资源匮乏、版权易产生纠纷以及品牌视觉管理难的三大问题。

另外,Canva一直力图打造设计界“全生态圈”。在近几年的发展中,他们将产品功能和应用场景拓展,覆盖到整个设计周期和类型,从平面,走向动态广告设计,再到短视频,充分满足当前时代用户需求。当一个客户的付费周期更久,使用功能越多,黏性就越高,可能会产生的商业价值也更大。

图/Canva官网

而自身扩张的过程中,Canva也有计划地收购或合作更多设计和辅助产品,扩大产品可用性和受众服务范围。

2018年收购Zeeting,允许设计人员在远程开会时更好展现出“设计产品”,可以直接邀请人,共享数据,发送邮件提醒,查询参与度、投票、问卷调查等;2019年5月,收购Pixabay and Pexels,增加图片库版权数量;2021年2月收购,德国Kaleido.ai 照片处理公司,自动清除背景,用于图片编辑;2021年2月收购Smartmockups,用于实体物品照片处理,例如衣服,杯子图案;同时,公司并没有改变平民化产品的受众策略,并且进军教育界,培养未来用户。

从最初专注于打造用户体验良好的免费产品,到进一步完善产品以拓展企业用户,到建立自己的设计生态圈,这一整套完整的策略让Canva更快地抢占市场份额,实现爆发性增长。

私募的力量尽管Canva最终很有可能要去纽约纳斯达克交易所上市,但它目前的成功也向投资人展现了澳大利亚科创企业的可能性。

不过,从Canva的故事中不难发现,越来越多的资本愿意参与到早期“风投轮”的融资中,这也使得这些科创公司的上市时间表拉长,上市前的阶段可能超过10年。而现在的一些“巨无霸”科技企业,如苹果、亚马逊、eBay,甚至Salesforce这样的企业,从创立到上市时间往往只有3-5年。

这种情况的变化,使得私募风投的资金创造了更多价值,在一些科创公司的非上市阶段,其估值成长非常快,投资其的私募和风投获得的回报率也是几何倍增长。但这可能意味着,这些公司未来上市以后,市值的上升空间会比过去明显降低。如果在二级市场投资它们,从中获得的回报自然也就会下降。

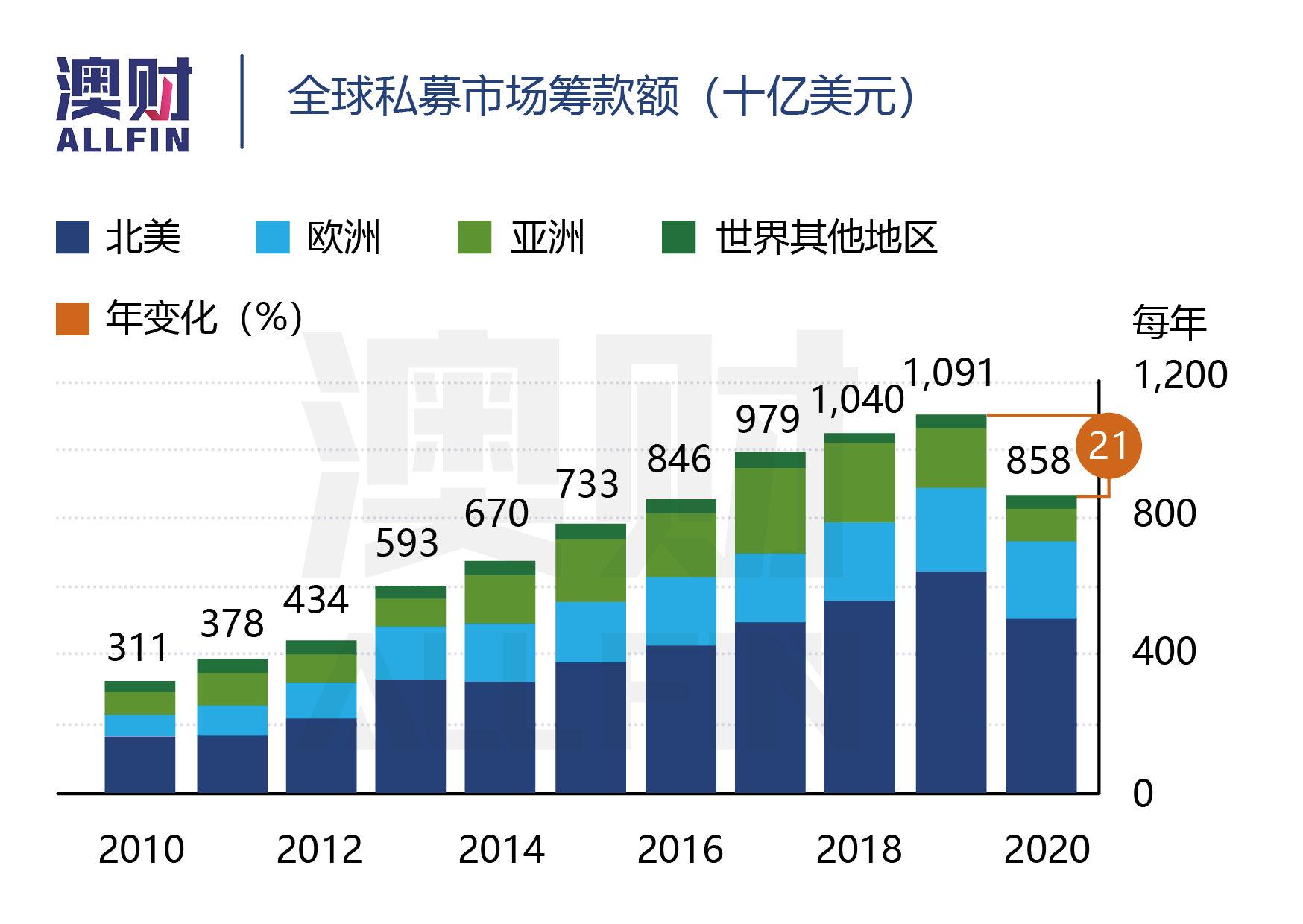

过去10年的全球私募股权市场,从2010年全年3110亿美元募资,到2018和2019年一跃突破万亿美金的募资大关——数年间翻三番的筹款额,更是有力证明了私募股权市场越来越火爆、竞争越来越激烈。

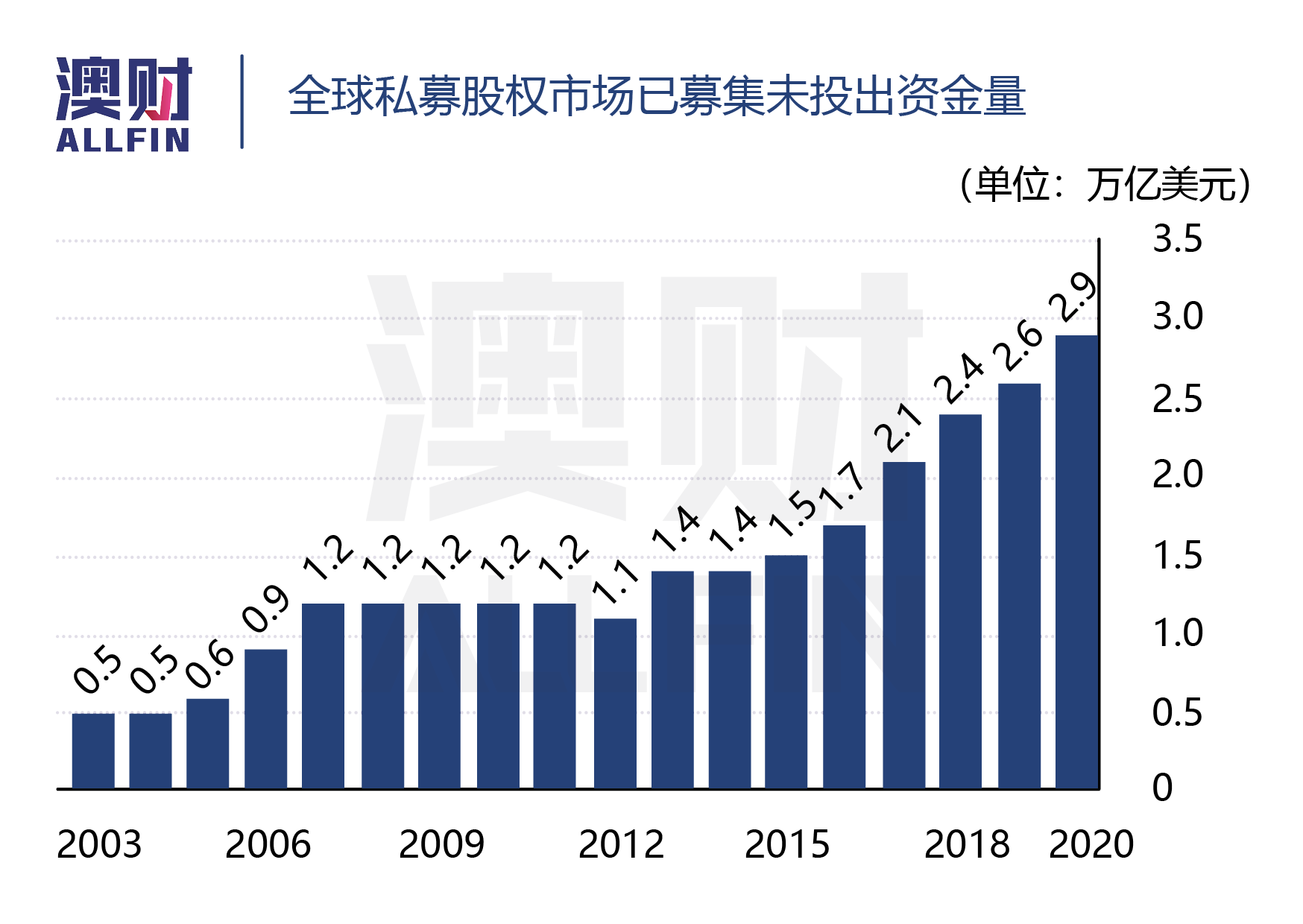

随着越来越多的资金涌入私募股权市场,每年的未投出资金量不断上涨,也让越来越多的优质企业更愿意提前布局非上市资产,以实现更大的资本回报。

澳大利亚私募的筹集资本总量在2020年同比就增加了169%,资产管理总额达到了770亿澳元。

因此,对于投资人来说,应思考如何为资产进行“提前布局”,而私募股权可能正是顺应这个趋势的最优选择。

事实上,由于澳大利亚私募/风投较低波动性的复合效应,使其在2020年总体回报表现优于上市股票和债券。截止2020年的12个月中,澳洲私募/风投的年化回报分别超过ASX 300年化回报和ASX小盘股年化回报15.9%和8.8%。

而且,对于一些高增长的优质项目或企业来说,只要私募风投阶段的资本可以满足企业未来发展的需求,很多企业更愿意推迟上市计划。这是一个全球性趋势,这种获得流动性的过程中也产生了大量的机遇。

Canva的本次融资,据其发言人称,确实为包括员工在内的股东提供了出售其股权的机会。这或许预示着,未来一级市场的融资可能成为定期流动性需求,而不仅仅再是增加资本进行的不定期活动。

私募股权市场将更多受益于科创公司的快速成长。而对二级市场来说,公司上市后的收益增长空间正在减少。

(欢迎订阅澳财网头条号,我们将不断为您提供优质的全球宏观经济分析和澳洲财经资讯)

文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,请勿单独转载图片。本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联