前 言

谈到2020年的金融市场,为什么?——可能是最常见的一个问题。

例如,在新冠疫情导致全球约170万人丧生、经济陷入自大萧条以来最为严重的危机的情况下,为什么股市还能出现反弹,并创下历史新高?

不仅是股票,从垃圾债券到比特币的任何风险资产几乎都出现史诗般的反弹。

为什么?不是说股市是经济的晴雨表吗?

对于这个问题,一种回答是,相比已经发生的事情,市场更热衷于未来会发生什么。另一种解释是,近几年来,只要在市场出现回落时候买进一直是有利可图的选择。

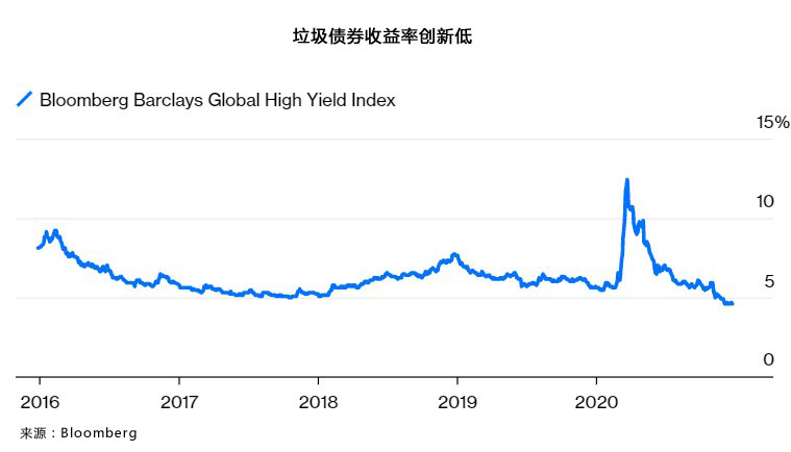

尽管如此,这两种说法都无法充分说明:为什么?MSCI全球指数较3月下旬的低点回升超过66%?为什么垃圾债券收益率达到创纪录的低点?为什么比特币价格飙升超过五倍或者为什么市场会出现任何其他似乎莫名其妙的走势?

1

一个数字——14万亿

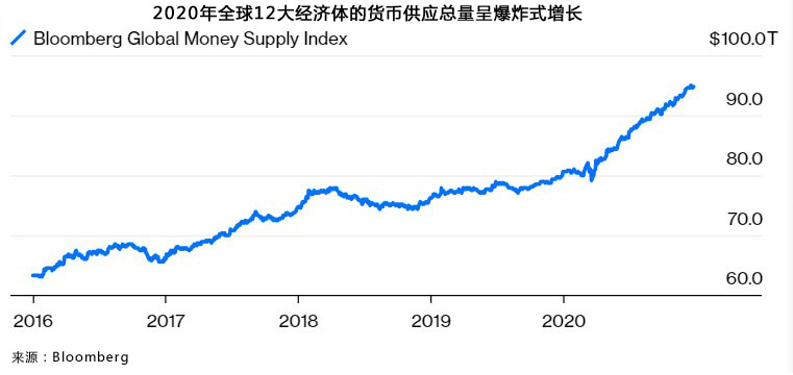

实际上,答案可能很简单,并且和一个数字相关:14万亿美元(18万亿澳元),这个数字是2020年美国、中国、欧元区、日本等八个发达经济体货币供应的合并增加数额。

另外,根据彭博社提供的数据,从2003年以来的数据来看,今年12个全球最大经济体的货币供应总量增加至94.8万亿美元(125万亿澳元),增幅创纪录,超过了2017年8.38万亿美元(11万亿澳元)的增幅。

对于普通投资者而言,了解市场表现背后的原因只是故事的一部分;了解“游戏规则”也很重要。

央行是问题的开端。众所周知,八大经济体的央行采取了前所未有的规模来购买债券和其他资产,继而直接向金融市场注入流动性,即所谓的“印钞”、“撒钱”。

截至2020年11月30日,美联储、欧洲中央银行、日本银行和英格兰银行的资产负债表总资产占国内生产总值的54.3%,不仅高于上年同期的约36%,也高于2008年的10%。

其中,仅美联储每月至少向金融市场注入1200亿美元(1580亿澳元)。

采用彭博巴克莱全球债券指数作为衡量指标,央行的上述举措抑制了全球债券的收益率。数据显示,今年债券的平均收益率跌破1%以下。

不仅如此,收益率低于零的债券数量激增至超过18万亿美元(23.7万亿澳元),加剧了自金融危机以来储户遭受的金融压制。

一个人群——储户

对于储户而言,如果要想让自己的钱不贬值,那么唯一的办法是避免收益率低于通胀率。

伴随澳储行一再降息,储户也被迫在风险曲线上进一步上行。

继澳储行宣布下调官方现金利率至0.1%的新低后,银行开始大幅削减存款利率。

皮特和帕梅拉是澳洲当地一对退休夫妇。相比风险相对更高的投资,两人选择把大部分资金都存进了澳洲四大银行的普通储蓄账户。

(图)皮特和帕梅拉夫妇曾想要追逐更高的回报,但是这可能有些“贪婪且不理智”,来源:AFR

然而,澳大利亚国民银行(NAB)的基准利率仅为0.11%,而西太银行(Westpac)的基准利率不超过0.45%。

根据澳大利亚利率比较网站Mozo提供的数据,38%的储蓄产品目前仅提供0.3%或更低的利率。

事实上,皮特和帕梅拉获得的存款利率还算是好的。原因是他们的存款金额相对较大、且时间相对较长。

在澳洲,超过80%的储蓄账户和44%的定期账户利率低于通胀率。换言之,这些储户名义上是在”存钱”,实际上是在“坐等贬值”。

分析师表示,目前批发融资成本降低意味着银行不再依赖储户来提高贷款能力。换言之,银行之间不太可能出现储蓄利率价格战来吸引新业务。

皮特和帕梅拉夫妇表示,一低再低的利率水平实际上是在诱使像他们这样的退休人士追逐风险较高且增长较快的投资。

他说:“这好像在迫使我们变得更为贪婪,而不是理智。”

就在这对夫妇打算把储蓄的钱拿出来投入风险更高的资产时,两人的理财顾问Chris Giaouris提醒两人,经济环境的急剧变化也可能导致他们的储蓄面临重大损失。

尽管如此,Giaouris自己也承认“并不喜欢定期存款”。在实际工作中,为了满足客户的财务需求,他不得不建议客户选择一些风险相对较高的产品。

澳洲财富管理机构WealthPartners的负责人Andrew Heaven表示,创纪录的低利率水平迫使大多数储蓄者不得不选择“屈服”。

在低风险低回报和高风险高回报的选择中,不少投资者陷入了两难的境地。

3

一场战争——收益率

全球央行关于量化宽松政策的竞争造成的后果是非常严重的,而储户“两难”的困境则只是其中的一个缩影。

除了因为监管或其他原因必须持有债券外,几乎没有人愿意拥有没有任何回报,甚至需要倒贴钱的债券。

于是,我们看到市场上开始出现“收益率之争”,指的是投资者争相购买收益率更高的产品。

例如,一些风险高的企业债、以及低于投资级的债券居然也开始遭到投资者的抢购,收益率跌至4.59%(全球平均)的历史新低。诸如加纳、塞内加尔和白俄罗斯等所谓的“边境”国家居然也从中获益。

不过,许多人很快开始意识到,收益率和自己所承担的风险并不匹配,毕竟把钱借给这些违约风险很高的人并不合算。这些债券的性质与垃圾债券并无区别,然而回报几乎没有。

以维珍澳大利亚航空公司曾提供高达8%的收益率来进行债券融资,吸引了无数澳大利亚数万爸妈债券投资者。

在这些小型散户投资者中,太多人使用他们的自管养老基金进行投资。随着维珍因新冠疫情导致的旅行限制而倒闭,他们损失惨重。

数据显示,约6500名无担保债券持有人(20亿债券)几乎血本无归。

这也是为什么2020年大量资金流入股市的原因。

数据显示,全球股市价值首次突破100万亿美元(131.6万亿澳元),MSCI全球指数成分股平均市盈率达到惊人的31倍。

不只是股市,我们看到楼市、货币市场等风险资产也出现堪称史诗一般的反弹。

以澳大利亚楼市为例,疫情爆发之初,四大银行和权威房产研究机构均无一例外地做出“悲观”预测,房价最大跌幅可以达到30%。

然而,随后我们看到悲观的预测非但没有成为现实,房价反而一路奔着创新高的趋势回升。

根据CoreLogic最新发布的数据,2020年12月,澳大利亚整体住房价格连续第三个月录得上涨,全年涨幅为3%。

4

一种货币——加密货币

政府和央行撒钱的做法也引发了对货币真实价值的质疑。

目前,不少人开始怀疑,外汇交易制度因为各国政府/央行的印钞行为正处于崩溃的边缘。这个问题不仅在2020年存在,而且自十多年前的金融危机以来一直就有。

比特币等加密货币以及黄金的惊人反弹就是一个最明显的例证。

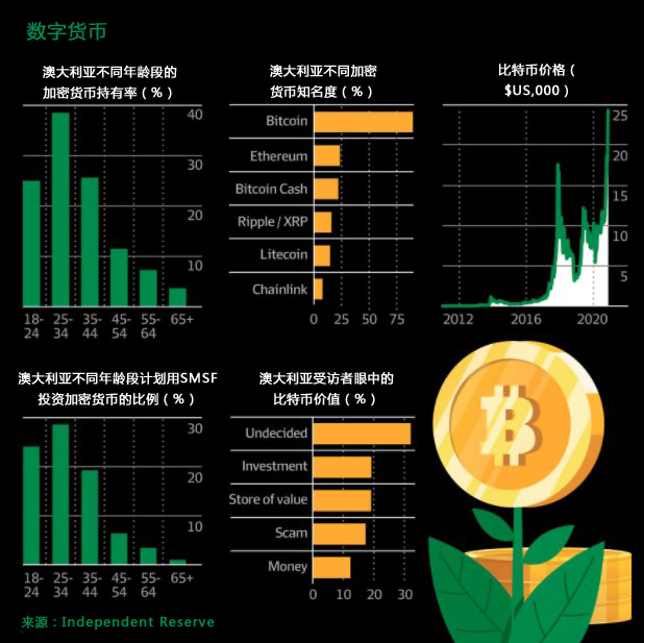

周一比特币的交易价格首次突破34,000美元,再度刷新历史新高,较今年3月低点则上涨超过5倍。

谷歌提供的搜索数据显示,近几个月来有关比特币的搜索量明显增加。

不过,和2017年后半年的散户投机狂热不同,本次增加似乎来源于机构投资者。并且,投资的目的均基于这样一个事实,即央行在量化宽松期间导致法定货币价值贬低,他们中很多人投资比特币是为了抵御通胀。

新加坡星展银行(DBS Bank)12月宣布开设比特币交易所的计划,并为投资者提供托管服务。

尽管澳大利亚的机构仍处于观望状态,但是当地的比特币交易所(目前由AUSTRAC监管)报告称,澳大利亚自管养老基金和家族办公室的投资兴趣明显上升。

比特币的资本总额远小于黄金。数据显示,比特币的总价值约为3500亿美元,而世界黄金的总价值为10万亿美元。

尽管如此,但是越来越多的投资者正在将比特币视为一种新的避险资产,一种不会因为央行增加货币供应总量而贬值的避险资产。

Reinventure的Cant表示, 2020年比特币价格上涨受多种因素影响。但是,投资者寻求对冲通胀的需求无疑是最大的推动力。

坎特说:“人们有时会敏锐地意识到诸如过度印钞的感觉,特别是美国。美元享有全球储备货币的地位,因此其他主要持有美元外汇储备的国家可以看到印钞机运转时所带来的贬值潜力。”

“并且,自上次比特币泡沫以来,基础设施已经得到了进一步的发展。”

澳大利亚一家加密货币交易所Independent Reserve于12月发布了一项调查报告显示,有25%的澳大利亚受访者拥有某种形式的加密货币,高于2019年的17%,呈现上升的趋势。

同时,拥有加密货币的人群年龄从25岁增加到44岁。在这个年龄段中有1/5的受访者表示正在考虑通过SMSF投资加密货币。

结语

相信,这场疫情不仅重塑了我们对全球化、城镇化的观点,同时也给金融市场带来了非常深远的影响。

然而,时代的一粒灰,落在个人头上,可能就是一座山。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联