进入八月份,澳洲的公司们即将迎来一轮考验,一年一度的公司年报季即将拉开帷幕。

今年,随着新冠疫情这个超级黑天鹅的降临,全世界都被折腾得鸡飞狗跳,至今人们都看不到隧道尽头的光芒。

在澳洲,随着墨尔本疫情出乎意料的大反转,澳洲这个原本的抗疫优等生最终的成绩如何,现在成了一个巨大的问号。

现在,好像已经没有人再提什么V型反弹了,一次又一次的现实打击,让更多人开始做reality check。

当然,对于资本市场来说,一年一度的年报季,就是对各大公司一年来表现最好的reality check。

本月,澳洲的房地产类上市公司也将逐一披露过去一年它们的表现。

纵观疫情以来,虽然房市整体还没有出现崩盘,大规模公司倒闭和房贷违约等现象,但从一些公司的业绩和股价表现来看,其实已经开始出现了一些两级分化的现象。

今天我们就来总结一下澳洲一些主要的上市房地产公司,尤其是A-Reits类公司在疫情以来的表现,他们年报的发布时间,以及值得关注的点。

废话不多说,下面就开始,我会按照各公司年报发布时间,来进行列举。

GPT

半年报披露时间:8月10日

最新股价:3.84

过往一年投资回报:-38%

点评:

GPT的财务年度的最后一天在每年的12月31日。因此,本月即将公布的,是该公司截止到今年6月30日的上半年财务数据。

作为一家综合性的上市地产基金,GPT在过去一年的表现比较让人失望。

从其持有的资产状况来看,基本属于写字楼,商场和工业地产三分天下,但仔细来看,商场和办公楼这两大受疫情冲击最严重的资产类别,占该公司总资产的接近90%。

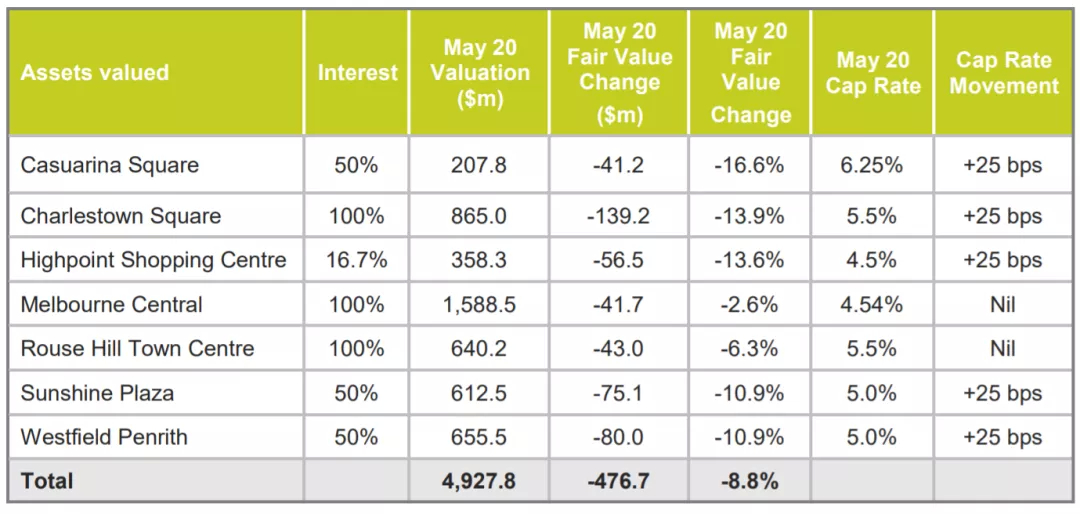

今年五月,GPT将旗下直接持有的七个retail资产进行了一次重新估价,结果显示,仅今年前五个月时间,这些资产总计减值4.76亿澳元,相较于去年12月31日的估值,下降了8.8%。

这其中,就包括了Melbourne Central,Rouse Hill Town Centre等过往被认为是非常优质的商业资产。

而随着墨尔本进入stage 4的状态,GPT旗下的一些retail资产可能将会继续面临较大的挑战。

自疫情发生以来,GPT的股价表现就一蹶不振,从6元以上下跌到最低3元,目前也依然在3.8元左右徘徊。

Vicinity Centres

半年报披露时间:8月12日

最新股价:1.3

过往一年投资回报:-49.62%

点评:

Vicinity Centres作为澳洲最大的商业类地产基金公司,旗下持有澳洲最大的商场Chadstone,悉尼Chatswood Chase等老百姓“喜闻乐见”的优质物业。

但因为缺少业务分散化,导致了这类单一集中在商场物业的公司,成了疫情的主要牺牲品。

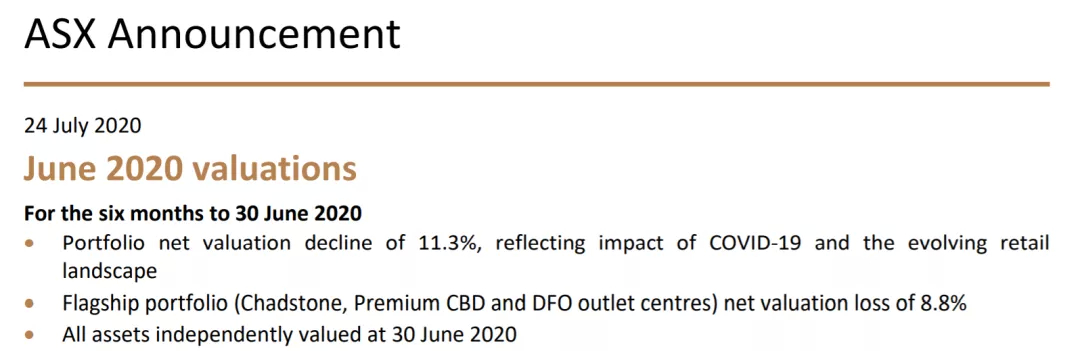

根据公司7月24日发布的公告,公司整体资产组合的价值由于疫情的影响,下降了11.3%,而包括Chadstone等在内的核心资产,估值下跌幅度约为8.8%。

对于即将公布的19-20年度年报,我个人暂时看不到像Vicinity这样的公司会有什么样的积极信号释放。

对于公司的管理层和大股东们来说, 像Covid这样会彻底改变人们生活习惯的事件,到底会给一个专门拥有大型商场的公司,带来怎样的根本性挑战,可能是会困扰他们未来很长一段时间的一个终极话题。

Dexus

半年报披露时间:8月19日

最新股价:8.42

过往一年投资回报:-36.47%

点评:

总部位于悉尼的Dexus集团,是澳洲最大的综合性上市地产基金公司之一。Dexus旗下的资产,主要以悉尼墨尔本优质地段的办公楼以及全澳范围内的工业地产为主,另外也持有少量的健康产业地产。

6月底,Dexus对公司旗下的42个办公楼以及65个工业地产进行了估值,结果显示相较于6个月前的估价减值共计1.95亿,相当于账面价值的1.2%。

对于这样的表现,公司CEO Darren Steinberg表示满意。(或许和以上两家公司的资产减值相比,的确是可以让人满意了)

Dexus的股价自3月份疫情开始以来,从13元的高点下跌至最低8.2元左右,目前也依然在8.5元左右徘徊。

这样的结果或许也并不让人意外,虽然Dexus旗下的资产有一定的分散化,但其核心资产依然是墨尔本和悉尼两地CBD的甲级写字楼为主,而这些资产目前正是受到疫情影响冲击最大的。

根据该公司上年年报显示,从整体资产价值来看,Dexus旗下的写字楼物业价值约占到其房地产总资产价值的超过80%。

Scentre Group

半年报披露时间:8月20日

最新股价:1.96

过往一年投资回报:-51.1%

点评:

大名鼎鼎的Scentre集团,澳洲最大的综合性商场Westfield的持有者,曾经被多少人视为商业地产领域中最成功的企业,如今也面临巨大的挑战,真是让人感叹商业世界的残酷。

虽然在疫情期间,澳洲所有的Westfield商场都继续保持营业,但Covid对于大型商场的伤害可以说是全方位的。

目前,Scentre Group运营者澳洲和新西兰总共42家Westfield商场和其中的12000家商铺,资产管理规模为560亿。

Scentre上一次发布公告,同样在今年的五月份。但当时的这份公告内容有些不痛不痒,并不能看出疫情对于公司经营的实际影响程度。相信八月份的半年报公布后,投资者可以对于公司在疫情期间和疫情后的长期表现,有一个更全面的感受。

Goodman

半年报披露时间:9月23日

最新股价:17.5

过往一年投资回报:14.71%

点评:

终于轮到GMG,来给地产行业提提士气了。这家澳洲ASX20成分股的成员,澳洲市值最大的房地产公司,毫无疑问是新冠疫情的受益者。

自疫情发生以来,除了3月份市场恐慌性抛售带来的短暂下跌,Goodman的股价一路回升,目前已经创下新高。

Goodman的主营业务,是工业地产的建设,租赁和运营,而工业地产无疑是当下地产行业所有类别中的香饽饽。

当人们在家办公,在网上购物已经成为习惯的今天,工业地产B2B的性质和新商业世界对于仓储,物流空间的巨大需求,使得Goodman这样的公司成了当之无愧的赢家。

在澳洲全国疫情最严重的三四月,Goodman就发布消息称当年的盈利预测不受影响,股票分红也将按计划进行,这些都给投资者带来了强大的信心。

从上一次发布的半年报来看,Goodman的财务数据也比较稳健。

20财年上半年,每股收益相较2019年上涨13%,每股净资产上涨4.9%,公司整体负债率只有10%,加权租赁期限为4.9年。

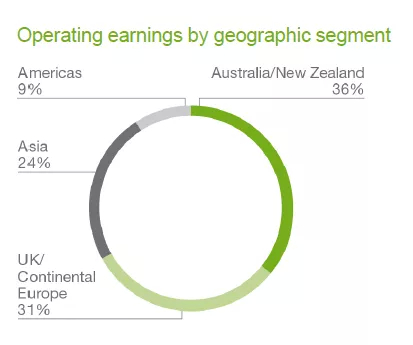

同时,公司的业务分散在四大洲的不同国家,澳洲和新西兰只占该公司整体盈利的36%左右。

至于不足之处,目前暂时来看该公司的价格已经创下新高,因此想要捡个便宜的投资者,恐怕还需要好好斟酌一下。但对于希望长期持有而不是短期投机的投资者,那Goodman的确是一家值得认真研究的公司。

Charter Hall

半年报披露时间:9月28日

最新股价:10.83

过往一年投资回报:-7.79%

点评:

同样作为综合类地产基金公司,Charter Hall自疫情出现以来的表现相对于GPT和Dexus来说,是比较出色的。

股价从3月份的最低点目前已经翻番,虽然离疫情前的14元高位还有一段距离,但至少不像其他几家公司在价格底部一趴就不动了。

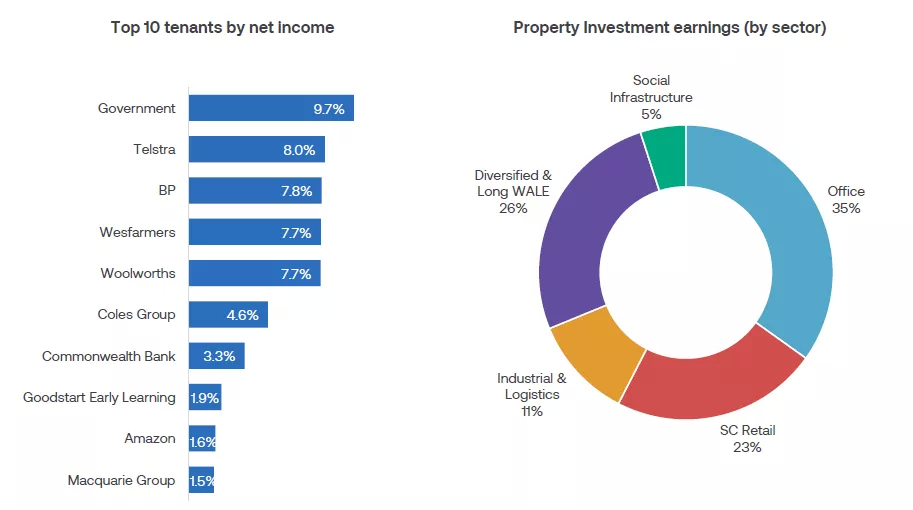

从公司资产结构来看,Charter Hall的分散化做的比GPT和Dexus要好一些,办公楼和商场类资产带来的盈利只占公司全部利润的58%左右,前十大资产给公司带来的盈利,全部加起来不到公司整体盈利的6%。

而Charter Hall的前十大租客里,包括了政府机构,BP,Coles,Woolworths,Amazon这样的超级蓝筹,甚至是疫情间受益的公司。

以上就是部分澳洲房产类上市公司的年报披露时间和疫情以来的公司表现。鉴于篇幅,我们无法覆盖所有的公司,也不能深究每一家公司的表现。

如果你对其中的某些公司感兴趣,那么一定要自己花时间去深入研究每一个公司。

总结这些公司的表现给我的感受就是,市场可能在短期内受到情绪的波动,股价同时出现与公司基本面不符的涨跌程度。

但只要经过一段时间,每个公司的价格,还是会和它的基本面保持一定程度的一致,虽然在很多时候,我们需要比较长的时间才能够发现,谁是金子,谁又是沙子。

今天的文章就是这样,感谢阅读。

(免责申明:文中观点与内容仅代表作者个人意见,不构成任何投资建议。以此为参考做出的投资决策,作者及转发媒体不负任何法律责任。)

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联