要了解破坏金融市场的危机,您需要从伦敦金融城的 Threadneedle Street 开始。不是在拥有宏伟圆顶屋顶和 18 世纪立柱的英格兰银行,而是就在隔壁那座丑陋的现代摩天大楼。

钢铁玻璃建筑是英国最大的养老基金——大学退休金计划 (USS),负责管理在我国高等教育系统中工作或曾经工作过的大约 460,000 人的退休基金。

在这里,在六楼的空调办公室里,每天都有数量惊人的金融资产通过全球金融系统流入。

< p class="mol-para-with-font">根据最新统计,USS 管理的资产不少于 820 亿英镑,即 82 亿英镑。把这个数字放在上下文中,它大于保加利亚或卢森堡或许多欧洲小国的 GDP。

不是提到一半的A弗里卡。

要了解破坏金融市场的危机,您需要从伦敦金融城的 Threadneedle 街

养老基金提供了巨大的、几乎难以想象的大量现金,这些现金在全球市场上肆虐,支撑和推动了我们的经济。

仅在英国,他们管理的资产就高达 3 万亿英镑。

简单地说,如果这个庞大的组织开始生病,每个人都会感冒d.

然而,尽管近年来政府对投资银行进行了监管和压力测试,但要避免重蹈 2008 年毁灭性的覆辙金融危机,养老金相对而言没有受到影响。

正如我们现在发现的那样,这使他们能够采取比他们传统上所渴望的风险更高的策略。他们选择的一些复杂投资策略现在开始瓦解,这可能会产生可怕的后果——可能与 14 年前的上一次大崩盘一样不稳定。

那么我们是怎么来到这里的呢?谁该受责备?而且,最重要的是,它可以修复吗?

在很多方面,这是一个关于人的故事。这让我们回到了摩天大楼及其首席执行官 Bill Galvin 的大学退休金计划。

一个秃顶的 54 岁老人,戴着厚框眼镜,他是一个不太可能的权力掮客。

然而,他可以说是现代养老金行业的建筑师之一。

加尔文的简历如下:作为新工党时期工作和养老金部 (DWP) 的一名公务员,他是制定“政策框架”的人之一退休基金需要运作。

然后,作为 The Pensions Regulator 的首席执行官,他负责确保正确遵守这些规则。

终于,十年前转入大学计划后,他有机会参与他帮助创造的市场。

加尔文的简历如下:作为工作部的公务员,在新工党时代的养老金 (DWP) 中,他是设计要求退休基金运作的“政策框架”的人之一

它已经如果不是有利可图的话,什么都没有。去年,Galvin 获得了 481,760 英镑的薪水和福利,外加 108,271 英镑的奖金和 47,153 英镑的奖金。代替养老金。

前一年,这些数字甚至更高,加起来总计 747,589 英镑。

对于一个在以前的公共部门工作中不得不靠每年仅 140,000 英镑勉强维持生计的家伙来说还不错。

然而,权力越大,责任越大。当明天的历史学家坐下来写下即将到来的全球金融危机的故事时——可悲的是,许多人认为这一事件现在几乎是不可避免的——必须专门写一章来讲述像高尔文这样的人的角色,而不是提到他所经营的组织。

正如我们将看到的,正是由于 DWP 在他任职期间对经济的管理,养老基金才开始成立涉足现在臭名昭著的杠杆“负债驱动投资”(LDI)——用于借入养老基金资产的金融工具——在本月早些时候炸毁了整个英国债券市场。

< p class="mol-para-with-font">这迫使英格兰银行以 650 亿英镑的一揽子计划进行干预,导致 Kwasi Kwarteng 的小预算(和总理职位)崩溃,并造成了一场政治危机,即仍在发挥作用。这也是比尔·加尔文的养老金条例或者,当这个曾经鲜为人知的投资策略悄悄地膨胀成一个庞大的普通英国财富库时,LDI 的价值在 2013 年高尔文离开时增长到约 5000 亿英镑。

最后,像 USS 这样的基金继续将越来越多的现金投入 LDI,将 5000 亿英镑增加到惊人的 1.6 万亿英镑——创造了一个庞然大物,就像俗话说,大而不能倒——即使举报人开始对他们的安全提出越来越疯狂的警告。这些警告也很清楚。

例如,就在二月份,英国三所一流大学牛津、剑桥和帝国理工学院的副校长,其雇员养老金是通过 USS 管理的,他采取了非同寻常的步骤,给 Galvin 写了一封联名信,警告他大幅增加 LDI 敞口的计划将“引入重大风险”,尤其是在利率和通货膨胀继续上升的情况下。他们当然做到了。

八个月后,恐惧笼罩了市场。我们刚刚经历了连续第二周英国政府债券处于混乱状态,英镑暴跌,普通民众抵押贷款利率飙升。

相关文章

上一页 下一页 < img src="/uploads/allimg/221015/19510363a-4.jpg" width="62" height="60" /> '让我们看看':Kwasi Kwarteng 承认他不会排除另一个...... 你的养老金会怎样?小母猪的价格和...

你的养老金会怎样?小母猪的价格和... 分享这篇文章

分享

然而,尽管近年来政府对投资银行进行了监管和压力测试,但为了避免重演 2008 年毁灭性的金融危机,养老金已经相对保持不变

股票正在崩盘,今年迄今为止,国内偏向的富时 250 指数下跌了约 30%。通货膨胀正咬人。由汽油价格飙升引发的生活成本危机即将在消费者和财政部门的口袋中撕裂另一个大洞.

难怪投资者处于恐慌模式,拼命地试图隔离自己,以防金融市场的另一个角落发生爆炸,养老金处于第一线。

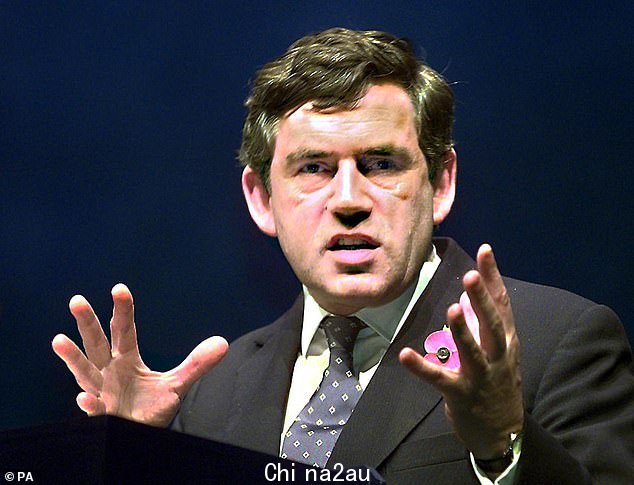

这一历程始于 1990 年代后期,当时新工党上台,戈登·布朗控制了国家。��s 钱包。

他的第一个重大变化是取消一项津贴,允许养老基金获得免税投资股息。这是一种微妙的筹款方式,因此在投票箱上并没有伤害他的政党。但在随后的十年中,英国养老基金的成本约为 1000 亿英镑。 “人们当时说,这最终会搞砸养老基金,但要花 20 年时间,人们才会注意到这一点,”一位为一些全球最大机构提供建议的经济学家本周如是说。 '那 20 年已经过去了。而且,嘿,它已经发生了。'

同样在新工党的领导下,引入了会计规则,迫使公司报告其养老金计划中的资产以及预测的

在许多情况下,这种计算发现了巨大的不足。在 2000 年代的某个时间点,五分之四的计划似乎资金不足。

英国第二大养老基金 BT 发现自己拥有惊人的 79 亿英镑

企业以两种方式回应。首先,几乎每家公司都向新成员关闭了其“固定福利”计划(退休工人将在其余生中获得一定比例的最终工资)。其次,他们开始寻找巧妙的方法来减少短缺。

正是这导致了杠杆 LDI 策略的创建。简而言之,这些债券围绕着金边债券或政府债券,这是英国政府为投资者借出的钱而开出的借条。

持有人后备母猪(以所有权证书边缘的金箔命名)在整个贷款期限内由政府支付利息。最后,全额偿还。

由于后备母猪被认为非常安全,支付的利息水平通常很低。但养老基金寻求提高金边债券的回报,并采用了杠杆 LDI 策略,将其作为抵押品从金融机构借款。

在然后将这种方式投资于其他地方,通常投资于更多的后备母猪。有时,基金会多次重复(或“利用”)这一投资过程,从而有效地提高了标准资本回报率的许多倍。

The养老金监管机构似乎热情地接受了这一策略,该机构是根据 2004 年养老金法案创建的。

在 Galvin 和其他几位老板的领导下,它看到了杠杆 LDI作为养老基金减少资金缺口的一种相对安全的方式,而无需投资于波动性更大的产品,例如股票。它还受到投资行业的支持,BlackRock 和 Legal & General 等公司在此过程中赚到了巨额资金。

这一点的旅程始于 1990 年代后期,当时新工党上台,戈登·布朗控制了国家的钱包

Legal & General 每年从其在英国 LDI 市场 42% 的份额中获利约 8000 万英镑。

在整个 2000 年代越来越受欢迎之后,LDIs exp发生在金融危机之后,当时利率和金边债券收益率都下降到接近于零的水平,但养老金管理人员被要求出汗以减少赤字。

到今年,市场规模(在养老金行业之外鲜为人知)估计达到惊人的 1.6 万亿英镑,几乎是整个 NHS 预算规模的 13 倍。

更重要的是,在金边债券市场多年相对稳定之后,在 Covid 危机期间收益率(或年回报率)下降接近于零,而股价同时上涨,许多养老基金发现自己几乎完全

然而,有一个问题。越来越明显的是,LDI 的设计方式会使金边债券市场的波动风险很大。多年来,养老基金受托人,其中许多人重新一些不成熟的外行人被说服支持 LDI 交易,这种交易结构要求他们找到额外的现金来支付所涉及的贷款,以防他们的金边债券价值下跌。

此类安排被称为衍生品合约,这是一种投资形式,曾被美国金融大师沃伦·巴菲特 (Warren Buffett) 称为“大规模杀伤性金融武器”。而今年,后备母猪的价值开始跌至谷底。

'我可以用一只手的手指数数,了解了解他们正在承担风险,”养老金专家约翰拉尔夫本周表示。 “他们是受到投资顾问的怂恿,他们近年来发了大财。”许多有市场经验的聪明人都看到了这一点。 Next 的首席执行官沃尔夫森勋爵要求他的财务主管在 2017 年写信给英格兰银行,警告官员与 LDI 相关的风险。

他说它们被提供给他的公司,但“闻起来不正确”,看起来“非常危险”,是一颗迫在眉睫的“定时炸弹”。

2018 年,银行本身表示,一些养老基金没有对现金紧缩的风险给予足够的重视。

同时,一位荷兰基金经理在 2019 年警告称,它们是“可怕的” '对全球经济的威胁。 2 月份牛津、剑桥和帝国理工学院致大学退休金计划的信函也标志着一个惊人的尝试,以发出警报。

但行业忽略了这些反对者,也许是因为这样做在经济上很方便。到了 9 月下旬,他们的担忧已经成为现实。

最近危机的导火索当然是前总理夸西·克瓦滕的小型预算案,其中包括巨额的能源价格上限以及大量无资金的减税措施。尽管旨在促进经济增长,但它引起了人们对英国政府偿还债务能力的担忧。

这恰逢美国在市场(仅上周四他们就卖出了价值约四分之一的万亿美元),这使得英国金边债券对投资者的吸引力立即降低。

它们的价值迅速上涨跌到地板上。

几个小时内,拥有大量 LDI 头寸的养老基金——其中一些被杠杆化了六倍——突然发现自己陷入了危机。原因?他们持有作为其他投资抵押品的金边债券的价值突然大幅下降,这意味着他们需要立即找到现金来填补缺口。

不幸的是,主要的他们可以快速筹集现金的方法是出售大量后备母猪,这反过来又导致市场价格进一步走低。这反过来又创造了一种“末日循环”或“死亡螺旋”。

换句话说,利用了设计在监管机构,并被普通人的养老金管理人员采用,导致整个英国债券市场失败。

出于对比尔·加尔文和大学退休金计划的公平,应该强调的是,与许多同行相比,他们受湍流的影响较小。

该计划的主席凯特巴克夫人说:“在浏览最近的市场波动是具有挑战性的,它是可控的,这是因为我们对 LDI 采取了保守的方法。

'我们并不是“被迫”出售在此期间的任何资产以及该计划的整体资金状况现在都比一个月前强。'

Galvin 再次相当合理地指出:“我们的采用 LDI 战略一直温和,我们在使用杠杆方面一直很谨慎。'

尽管如此,行业和债券市场仍处于动荡状态,尽管英格兰银行提供了 650 亿英镑的一揽子计划。

这迫使英格兰银行以 650 亿英镑的一揽子计划进行干预,导致 Kwasi Kwarteng 的 mini-Bud 内爆获得(和总理职位)并造成了一场仍在上演的政治危机

最终可能需要大量纳税人现金来解决这些问题。在信心下降的情况下,观察家们现在越来越担心传染蔓延到市场的其他角落。

养老金领域的一个关注领域是大额年金,受托人通过它为养老金领取者的退休金提供资金。据了解,其中许多是使用美国公司债券融资的,而美国公司债券的价值也在下降。

在银行领域,分析师担心英国的风险敞口香港,金融机构向中国房地产市场提供巨额贷款,目前正处于自由落体状态。

香港的外债也约为每人 40 万英镑,如果大量此类债务违约,对其最大银行汇丰银行等公司的连锁反应将是巨大的。

再一次,养老基金将是最先感受到震颤的人之一。

阻止一些流血的一个快速方法是让养老金监管机构放弃布朗时代有关计算和报告养老金负债的规则,这首先推动了对杠杆 LDI 产品的热潮(即使是英格兰银行自己的养老金计划似乎也有大量投资nts)。

这将允许养老金计划将其巨额资源集中到安全且,是的,无聊的投资中。

从长远来看,养老金也应该被禁止使用复杂的金融工具,如 LDI,没有非常严格的风险控制,让他们能够在所谓的“黑天鹅”事件中幸存下来。将他们强加于行业的推销员必须面临清算。

以及允许这场危机在他们的监视下上演的专业人士——尤其是英格兰银行州长安德鲁·贝利(Andrew Bailey)——应该在某个时候被放牧。

然而,可怕的事实是,尽管金边市场的混乱已经暴露了真正的危机在养老基金中,没有人真正知道下一场灾难会发生在哪里。

真正的麻烦可能才刚刚开始。

英文原文

https://www.dailymail.co.uk/news/article-11317867/Growing-fears-Gordon-Browns-pensions-timebomb-finally-explode.html

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联