周三北京时间20:30将公布美国7月CPI数据,得益于能源价格的下跌和供应链问题逐渐改善,市场预期美国7月CPI同比将从6月份的9.1%下降至8.7%,环比预期从6月的1.3%下降至0.2%。但由于在利率上升 的背景下,租金和服务价格上涨显著,使市场预期7月核心CPI将同比上涨6.1%,高于6月的5.9%,环比预期上涨0.5%,低于6月的0.7%。

从基本逻辑来看,通胀的回落有助于美联储放松加息力度,从而利好股市,但事情往往不是表面上那么简单。虽然7月CPI预期降温,但核心CPI却有上行的风险,而即使如市场预期降至8.7%,但这个数据仍是令美联储“不舒服”的水平。

而上周五的非农数据给市场带来了巨大的“惊喜”。当然,数据或存在较大的水分,但这给了美联储官员非常大的底气,认为美国经济非常“强劲”,有足够的理由继续维持激进的政策,以使通胀回到2%的目标。

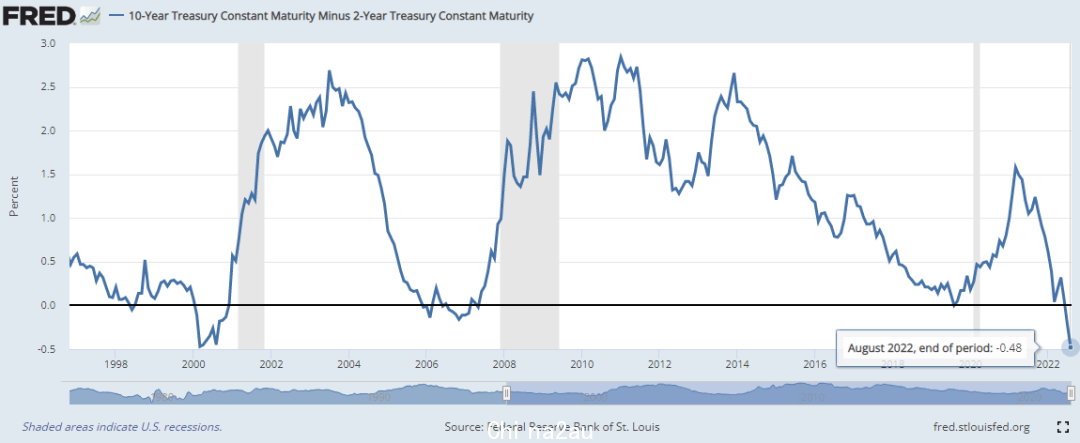

但债券市场似乎并不买账,2年期美债收益率与10年期美债收益率在非农数据后的倒挂程度加深了。目前倒挂幅度来到48个基点,超过2000年。图中阴影部分是美国经济衰退期,可以看到,在2年期美债与10年期美债倒挂后的1-2年,美国经济陷入衰退。

来源:Federal Reserve Bank of St. Louis

让我们再来看一下,在2000年和2007年这两次倒挂的时候,美股发生了什么。

纳斯达克100指数 NDAQ —— 月线图

来源:Tradingview

自2000年4月 – 2002年9月,美股自高点下跌了80%,2007年11月 – 2008年11月,美股累计下跌超50%。

债券投资者认为,即使非农数据非常好看,但认为美联储有很大概率欺骗市场中的投资者。在远超历史水平的通胀环境下,美联储想使通胀回到目标水平,没有可能避免经济陷入衰退。美联储这样做的用意只是为了给加息找到充分的理由。即使9月加息50bps,也很难阻止经济进入到衰退区间,那为何不下定决心维持75bps的加息,让通胀更快地降温?

通过更大程度的加息,为以后的降息预留更多的空间。等经济衰退后,美联储有充足的工具出面救市,收益率倒挂的问题就迎刃而解了。

纳斯达克100指数 NDAQ —— 日线图

来源:CMC Markets

纳斯达克指数自上周五以来录得三日下跌。随着市场预期9月加息75bps的概率来到了70%,投资者感到不安,不确定性引发了市场的连续抛售。从结构上看,纳指目前仍处于下行通道中,在没有出现明显的反转形态时,价格仍有很大可能再次回落。

1999年美国互联网泡沫膨胀,失业率下降至4%。由于经济过热,通胀急速攀升,美联储自1999年6月 – 2000年5月进行加息,6次上调利率至6.5%。随后2000年互联网泡沫破裂,美国经济陷入衰退。随后美联储政策转向在次年年初开始连续降息,但美股自2000年5月退出加息周期后,仍然维持了长达两年的熊市。

没有人知道市场的底在哪,也没人知道市场能反弹到哪。但风险是可以预估的,当意识到风险可能要来临时,理性的投资者应当优先规避风险。

如果您有任何关于市场的疑问,请将问题发送以下邮箱[email protected]

CMC分析师的周一放送

每周重要经济数据,财经事件整理;实盘市场走势预测;技术分析教学;宏观经济分析;交易心理和仓位管理教学,由CMC Markets市场分析师Leon Li 为您讲解。

时间:8月15日,22日,29日

奥克兰时间21:30/悉尼时间19:30/北京时间17:30

扫一扫以下二维码,

注册CMC Markets每周一的市场行情分析讲座

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联