排队近11个月后,来自西安的国产老字号冰峰饮料,在发审委的“大考”检验之前,选择了放弃,“国产老汽水第一股”梦碎!

自去年7月和12月分别递交、更新招股书后,冰峰饮料的IPO进展原定于5月19日冲刺深交所主板IPO上会。

然而,5月19日,证监会官网显示,因冰峰饮料撤回申报材料,故取消对其发行申报文件的审核。

图片来源:证监会官网

“凉皮、肉夹馍、再来一瓶冰峰”,在西安被誉为是民间的 “三秦套餐”。拥有70多年历史的冰峰饮料在陕西拥有较高知名度,但消费者对其更多的却还是“这味儿很西安”的品牌认知。

近年来,新式、网红饮品等新消费品牌层出不穷,传统饮料品牌式微、品牌老化、消费场景和区域发展受限。不少老字号企业产品被“尘封”多年,日子并不好过。

在招股书中,冰峰饮料拟在深交所主板发行不超过6000万股以募集6.69亿元,保荐机构为华创证券,募集资金将用于玻璃瓶装生产线改扩建、营销服务网络升级及品牌建设和信息化管理平台建设项目。

如今,上市路上,冰峰饮料却主动放弃。撤回申报后,冰峰饮料又将如何融资?

摆在“冰峰”面前的考验重重。在招股书中,冰峰饮料表示将加快对全国重点城市的市场布局,开辟新的增量。然而,进军全国市场,情怀难再是国产老汽水的扩张壁垒,区域老品牌复兴面临诸多难题,冰峰饮料仍有很多“桎梏”急需打破。

走不出的陕味故乡

1948年,一名商人从天津引进汽水生产设备,建成西安第一家汽水厂——西北汽水厂,生产“洋气水”。1953年,西北汽水厂公私合营并入国营西安市食品厂,在西关正街成立汽水车间,冰峰品牌由此诞生。

靠着故乡情绪和陕味文化,74年岁的冰峰已成长为西安当地人喜爱的“三秦套餐”之一,主营业务为研发、生产与销售橙味汽水、酸梅汤等碳酸、植物饮料,主要产品是玻璃瓶、罐装的橙味汽水和酸梅汤。

但在扩张的路上,这个老品牌却一直没能走出陕西地域,业绩也并不稳定。

“冰峰”汽水在西安瓶装饮料市场的市占有率一直保持在80%以上,且独占玻璃瓶碳酸饮料市场的鳌头。招股书显示,2018年至2021年上半年,冰峰饮料陕西地区销售占比为87.44%、81.73%、80.23%和77.79%。但全国覆盖面不足,存在一定的销售区域集中风险:华南、华北、华中、华东等地区收入占比是个位数。

这一点冰峰饮料也在招股书中指出,销售区域集中风险在一定程度上制约其未来向外拓展的业务。如果公司不能有效开发陕西省外新市场,将对公司未来成长产生一定影响。

从2018年到2021年上半年,冰峰饮料的营业收入小幅持续增长,分别为2.86亿元、3.02亿元、3.33亿元和2.19亿元,净利润数据则不太稳定,分别为6969.09万元、7767.08万元、6525.15万元和6156.15万元,在2020年还出现了“增收不增利”的净利下滑。

图片来源:钛媒体APP制图

从2018年到2021年上半年,冰峰饮料的综合毛利率分别为49.81%,50.67%,46.73%、49.19%,冰峰饮料解释,2020年综合毛利率下降主要是由于财务政策调整。不过,冰峰饮料披露的成本数据并未得到完全认同,因为成本疑云,在上市进程中,冰峰饮料一度引起外界对于其虚减成本、业绩“注水”可能的质疑。

关联交易金额过高,遭证监会54问

5月3日,证监局要求冰峰饮料提供上市的补充材料,但钛媒体APP发现,并未看到冰峰饮料公开提供资料,如今主动撤回上市,不免令人质疑其是材料有问题“被动取消”还是“主动撤回”?

去年年底,冰峰饮料招股书就已遭到了证监会的54项疑问,要求补充披露多项信息,说明向关联方是否存在通过关联交易调节成本费用、是否存在利益输送等系列情形。

冰峰饮料与控股股东糖酒集团旗下的子公司等公司形成频繁、大量关联交易,这成为冰峰饮料IPO路上一个绕不开的争议话题。

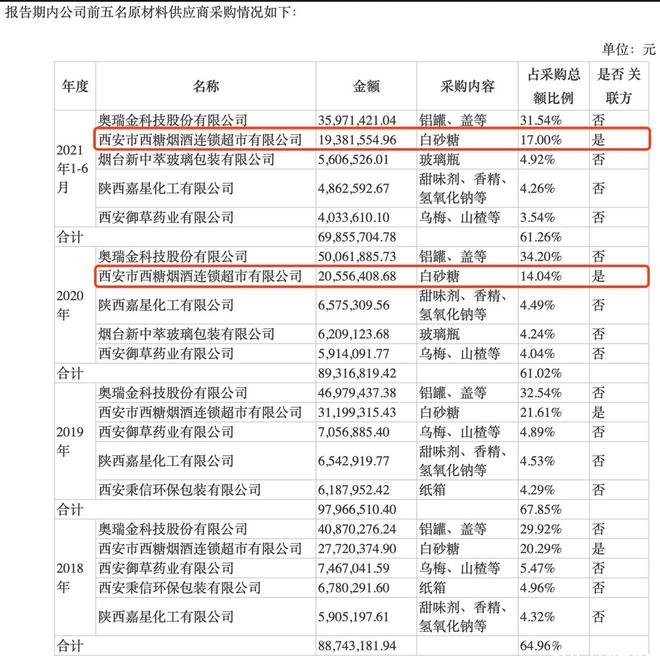

在招股书中,冰峰饮料披露向关联方西安市西糖烟酒连锁超市有限公司采购白砂糖等原材料,向关联方西安糖酒冰峰物流有限公司采购物流运输服务及仓储服务,西安唐久物业管理有限公司采购物业、停车等管理服务,上海万合天宜影视文化有限公司采购代言服务。

其中,西糖烟酒连锁超市为冰峰饮料的控股股东糖酒集团的全资子公司。冰峰饮料的董事林劲峰同时也是北京万合天宜的董事。

图片来源:冰峰饮料招股说明书

冰峰饮料的关联交易金额过高,总额已直逼30%的监管审核“警戒线”。2018年至2021年上半年,冰峰饮料从关联方的采购金额合计分别为3827.96万元、3926.81万元、2786.3万元和2366.82万元,占营业成本比例分别为26.65%、26.35%、15.73%和20.69%。

直逼30%“警戒线”的背后,说明冰峰饮料对外业务的拓展能力不足。企业依赖关联交易不是上市审核的实质性问题。但有业内人士表示,关联交易直接关系到企业本身业务的独立性和业绩真实性,非竞争的条件下易出现不公正情况,形成对股东或部分股东权益、债权人利益的侵犯。而对投资者来说,更是具有重要意义。

产品单一,过渡“依赖”橙味汽水

冰峰饮料一直依赖橙味汽水作为最主要的收入来源。招股书显示,2018-2021年上半年,玻璃瓶橙味汽水和罐装橙味汽水销售金额占总营收的比重超过80%,并保持营收增长,而玻璃瓶橙味汽水和罐装酸梅汤营收出现下滑。

有茶饮品牌投资人告诉钛媒体APP,玻璃瓶饮品能够回收,但通常本身包装成本高于内容物,而罐装饮品的包装成本通常并不高。拆解冰峰饮料产品的原料成本,冰峰饮料实际饮用液体内容物投入成本并不高。招股书显示,2021年上半年,易拉罐体成本占比最高,其次为白砂糖和浓缩汁,浓缩汁占比仅为5.38%。

图片来源:冰峰饮料招股说明书

产品专利方面,截止2021年7月31日,冰峰饮料拥有外观设计专利1项,实用新型专利54项,但均与生产设备和装置相关,涉及到饮料本身的的配方、制作工艺的专利式微。

在生产环节,冰峰饮料也存在依赖委外厂商、产能利用率低下的困境,未建立明确的护城河。

冰峰饮料的玻璃瓶装饮料由公司自产,罐装饮料由委外厂商生产。2021年上半年,冰峰饮料罐装产品产能供应充足,但这部分通过委托加工,收入占比均在60%以上。

冰峰饮料表示,公司的委托加工模式不存在风险,但其不止一家委外生产商多次违反食品安全法规,遭到行政处罚,其中酸梅汤的委外厂商盛华药业的质量管理体系认证证书就已被撤销。

而冰峰饮料自产的的玻璃瓶装饮料产能存在瓶颈,产能利用率并未饱和,这在一定程度上也增加了企业的运营成本。招股书显示,冰峰饮料拥有24000瓶/小时、18000瓶/小时两条生产线,2018年至2021年上半年的产能利用率分别为56.84%、55.64%、60.21%和63.57%,存在无法充分利用的可能。

具体产品线来看,冰峰饮料的主要产品碳酸饮料与植物饮料,均为冷饮,夏、秋为生产和销售旺季,冬为淡季,产品线易受到业绩的季节性波动风险。

作为快消品,饮料产品不宜淡季生产囤积旺季销售,适宜即产即销即饮,衡量企业产能的一个标准则是旺季的产能利用率。从2018年到2021年上半年,冰峰饮料的旺季产能利用率分别为87.29%、82.55%、101.26%和89.18%,又相较偏高,旺季便经常出现生产设备、工人均处于高负荷工作状态、供不应求。

冰峰饮料在招股书中表示,上市募资将对玻璃瓶装产品线进行扩建,“对原18000瓶/小时生产线进行拆除、新建36000瓶/小时生产线,后对24000瓶/小时生产线进行智能化改造升级”,并表示将有效缓解公司旺季产能不足的困难。但这也产生一个风险,新增产能在淡季又会出现大量闲置的可能,同时将在一定程度上增加成本,拉低整体毛利率。

区域老品牌复兴,走向全国路还很长

九十年代,国产“老汽水”们迎来危机,或合资后品牌被停用,或被冲击停产、规模大幅收缩,勉强维持经营。进入千禧年,被打压近20年的国产老汽水品牌陆续走上复兴之路。沈阳八王寺汽水2003年回归,青岛崂山可乐2004年复产,京城北冰洋汽水2011年复出,天津山海关汽水2014年重启,重庆天府可乐也于2016年1月宣布品牌复出。

这些国产汽水品牌和冰峰汽水成长背景相似,承载几代人的童年记忆。没有例外,也大多都面临着主营产品单一、品牌难打破区域的难题。

图片来源:冰峰饮料招股说明书

老汽水品牌的复兴之路,到底该怎么走?

老字号拥有悠久历史和地域情怀。有饮品品牌操盘人告诉钛媒体APP,老品牌复兴的另一个选择是和更强的饮品品牌“联手”,但他表示,通常强势品牌只考虑收购有知名度、业绩良好的老品牌。“老品牌通常都有知名度,通过收购老品牌再“创业”来节省营销费用。”

不过,在当前的新消费环境下,老品牌的情怀和地域知名度不再是唯一的好牌。近年来,冰峰饮料看准了植物蛋白、果茶和无糖的风口,想通过不断推新产品实现突围。

据钛媒体APP了解,冰峰饮料从2015年开始延伸研发新产品,这一年,冰峰饮料推出熬制的易拉罐装酸梅汤;2016年上市一次性瓶装果汁汽水;2019年推出玻璃瓶装酸梅汤、苹果味汽水、植物蛋白饮料;2020年推出无糖橙味汽水、低糖酸梅汤;无糖原味茯茶、西柚茉莉茯茶等健康茶饮;2021年又推出罐装白桃味汽水、PET瓶装橙味汽水。

冰峰饮料表示,风味饮料上市销售快速增长,茯茶饮料处于发展期,后续进一步丰富产品线。

可以看出,冰峰饮料的每一次推新,都是看准了当下更年轻一代的95、00后喜好,并投入了相关资源研发上市。但主力群体为80后的冰峰饮料年轻化的策略成效却甚微。

但目前,冰峰饮料的主要收入还是来自于橙子味汽水,其他产品的销量与表现并不突出。尼尔森数据显示,在有汽饮品的果味型饮品中,北冰洋品牌2021年的零售额为2.5亿元,冰峰饮料也仅为1.4亿元。

从渠道建设情况来看,尤其是在直销和线上电商渠道,冰峰饮料未来也有很长的路需要铺设。

长期以来,冰峰饮料每年90%以上的收入都依赖西安地区经销商,由于其经销商客户多为私营个体或自然人,经营规模较小、资金实力有限,第三方回款占比高。同时,直销和电商收入占比不大,2018年至2021年上半年,冰峰饮料的电商渠道销售额分别为0.04亿元、0.11亿元、0.20亿元和0.11亿元,占营收比重分别为1.43%、3.66%、6.09%和4.96%。

而在经销商名单中,直到2021年上半年,京东才挤进销售收入的前五大客户,但也仅占主营收入比例的2.81%。

图片来源:冰峰饮料招股说明书

冰峰饮料最早的广告语为“从小就喝它”,随后很长一段时期里并未做过多营销。2018年至2021年上半年,冰峰饮料的销售费用占营收比重分别为10.75%、14.30%、8.73%和9.56%,而同期饮品公司东鹏饮料和养元饮品的销售费用率平均值则分别达到22.42%和15.86%。当前,冰峰饮料在淘宝、抖音等流量平台上的粉丝数也落后于北冰洋、元气森林等国产汽水品牌。

具体到营销支出,钛媒体APP发现,从2018到2020年,冰峰饮料将广告营销费用花在了代言推广和平面媒体上。冰峰饮料选择董事林劲峰参股的上海万合天宜影视文化有限公司开展品牌宣传合作,并通过万合天宜旗下郑合惠子、白客等艺人代言,但有报道称社交平台数据显示,郑合惠子代言冰峰饮料产品的视频播放量仅为3万次。

图片来源:冰峰饮料招股说明书

也许是看到了代言动作未掀起大水花,从2021年开始,冰峰饮料放弃了代言道路,转而开始投放户外媒体和电子媒体传播载体。有不愿具名的消费赛道投资人向钛媒体APP透露,2020年、2021年是消费企业启动上市的风口,不过这个风口已经过去,冰峰饮料很可能被“架住了”。“前两年消费风口到了,大量做营销,现在消费冷了,不上市的话,本金很可能都收不回来。”

从区域品牌向全国品牌,冰峰饮料将营销服务网络升级及品牌建设这一项目视为重要战略举措,这一项目占据了总募集资金的64.2%。

图片来源:冰峰饮料招股说明书

在线下渠道铺设上,冰峰饮料表示,拟募集资金将加大对华润万家、大润发、物美、麦德龙、7-11等全国性连锁商超的货架陈列推广投入,如海底捞、西贝莜面、全聚德、杨国福等大中型知名连锁餐饮企业。

而如今,向A股市场发起进攻的冰峰饮料却在临门一脚的阶段撤回申报,冰峰饮料难以借助资本市场的资金助力,冰峰饮料的老汽水情怀又该如何延续?

前有更具价格优势的北冰洋国产品牌复兴加快,后有可口可乐、农夫山泉围剿新贵元气森林,国内饮品市场竞争白热化,区域老汽水品牌开拓全国市场、增加销售终端、提升老品牌影响力.......并非易事,冰峰饮料,走向全国,路也很长。

(本文首发钛媒体APP,作者|柳大方,编辑|天鹏)

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联