文 | 范亮

编辑 | 丁卯

4月30日,“年报季”接近尾声,A股上市公司或情愿、或不情愿地交出了2021年的成绩单。

对光伏行业而言,2021是足以载入光伏史册的一年,产业链的相互博弈在2021年开始进入白热化阶段。

整体来看,光伏产业链的核心环节主要由硅料、硅片、电池片、组件组成,次要环节则主要包括光伏辅材及光伏设备。

图1:光伏产业链梳理 资料来源:36氪整理

在终端的光伏电站,光伏发电正式实现了追求十余年的“平价上网”,进而对光伏产业链的成本提出了更严苛的要求。

而在产业链上游的硅料环节,碳中和下绿电需求的暴涨,使得扩产最慢的硅料价格大幅上涨,从而对产业链原有的利润分配造成了巨大冲击。

在硅片环节,则有上机数控这类硅片新势力对传统硅片厂商发起挑战;电池片环节,则掀起了N型电池片对P型电池片替代的序幕。

以上种种的事件交织在一起,可能令当时身处其中的投资者感到无所适从。但在年报终了,我们却可以开启上帝视角,透过财务数据,一窥各家光伏企业的得失。

本文将对数十家光伏企业的年报业绩进行盘点,并将核心财务数据细分至产业链的各个环节,以试图回答以下问题:

1、2021光伏产业链哪些环节挣到了钱?

2、未来光伏产业链的利润将如何分配?适合布局哪些环节?

硅料暴赚、硅片沾光,电池片最惨淡

在光伏产业链的主要环节,我们分别在已上市的光伏企业中,选取了对硅料-硅片-电池片-组件业务板块有明确财数据披露的标的,并对各家企业不同业务板块的营收、加权毛利率等进行汇总比较,以期明确地体现出光伏产业链各环节的盈利变化。

图2:光伏产业链主要环节选取的标的 资料来源:36氪整理

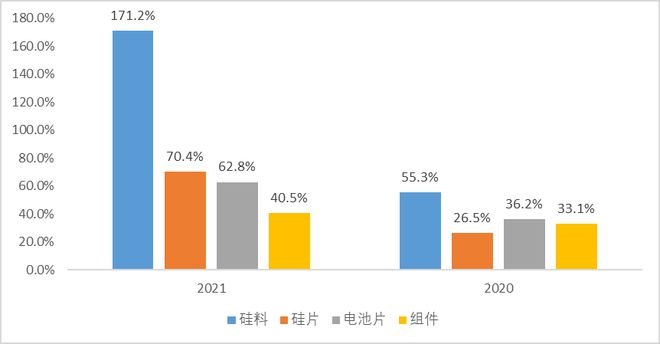

从营收增速来看,光伏产业链各龙头的营收增速则整体跑赢行业增速。根据CPIA数据,2021年全球新增光伏装机量约170GW,同比增长23%,而硅料/硅片/电池片/组件环节的营收增速分别为171.2%/70.4%/62.8%/40.5%,呈递减状态。

图3:光伏产业链各环节营收增速 资料来源:企业年报、36氪整理

从毛利率的角度来看,在硅料环节,平均售价从2020年的7.89万/吨上涨至2021年的19.3万元/吨,受益于价格的大幅上涨,硅料的毛利率从2020年的30.36%大幅提升至2021年的64.12%。

硅片环节则表现出很强的韧性,尽管硅料成本大幅上涨,但近3年的毛利率都持续保持在24%左右。硅片环节毛利率稳定的原因主要有两点:一是硅片处于产业链环节中的相对强势地位,对下游电池片厂商的议价能力较强,可转移大部分成本压力。二是硅片的重要产出方中环股份在完成混改、以及推广210硅片后,盈利能力大幅提升,从而对该环节的毛利率起到了稳定作用。

而电池片和组件环节,则是本轮硅料涨价潮中真正的受害者。其中,电池片环节的毛利率从14.47%骤降至7.46%,而组件环节的毛利率则从17.24%下降至12.86%。

组件环节的毛利率相对电池片环节表现更好的原因是:核心组件企业如隆基股份、晶澳科技、天合光能等均为一体化企业,没有中间商赚差价,因此抗压能力更强。爱旭股份、通威股份等电池片企业由于需要外采硅片,因此利润空间明显受到挤压。

图4:光伏产业链各环节加权毛利率表现 资料来源:企业年报、36氪整理

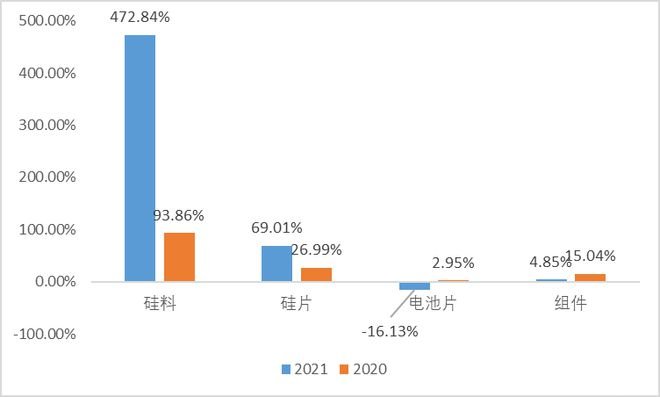

最后,从毛利润(营业收入*毛利率)的变动情况来看,光伏产业链不同环节之间的“命运差距”则更加明显。

2021年,硅料环节的毛利润增长高达472%,而电池片环节的毛利润却下降16.13%。

另外,我们可以看到,尽管硅片环节的毛利率没有发生变化,但毛利增幅却接近70%。实际上,如果从利润的角度来看,硅片其实也是硅料涨价潮的受益者。

图5:光伏产业链各环节毛利润变动情况 资料来源:企业年报、36氪整理

光伏辅材利润率受损,但设备商依然坚挺

在光伏产业链的辅材及设备环节,我们亦采用同样的方法,在已上市的光伏企业中,选取相关标的,并对这些标的对应环节的利润情况进行分析。

图6:光伏辅材及设备环节选取标的 资料来源:36氪整理

光伏辅材环节,各家企业的毛利率也都出现不同程度的下滑,但均可实现盈利。整体来看,光伏玻璃与逆变器增收不增利的现象最为严重,而光伏胶膜的利润增速则相对更加优秀。

图7:光伏产辅材营收及毛利率变动情况 资料来源:企业年报、36氪整理

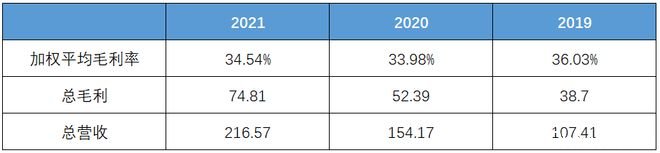

光伏设备环节,各家设备商的财务数据非常稳健,表现亮眼。其中,在毛利率方面,各家设备商的加权毛利率从2020年的33.98%提升至2021年的34.54%,几乎没有受到光伏主环节各类纷争的影响。而在营收方面,8家设备商整体的营业收入整体增长也达到40%。

图8:光伏设备商财务情况梳理 资料来源:企业年报、36氪整理

整体来看,2021年光伏产业链靠近上游的硅料和硅片环节盈利能力表现均比较优秀,而下游的电池片、组件环节则受制于电站严苛的成本要求,盈利受损。

光伏辅材方面,由于逆变器、光伏胶膜、光伏玻璃等主要以产业链下游的客户为主,故盈利能力在2021年受也到不同程度的影响。

光伏设备环节的表现则比较“超脱”,财务指标在近几年相当稳健,几乎没有受到光伏产业链各种纷争的影响。

图9:2021年光伏各环节利润表现 资料来源:36氪整理

未来光伏行业会发生哪些变化?

既然硅料价格暴涨,是导致2021年光伏产业链利润分配格局发生变化的主要原因。那么,未来硅料价格何时会下降、下降之后光伏产业链会发生哪些变化,就成为投资者关注的重点。

1、硅料价格判断:2022年均价仍维持高位,2023年开始下跌。

根据浙商证券数据,2022年全球硅料有效产能大约为84万吨,同比增长约50%,可支撑约294GW的硅片需求,如果再考虑到1.2的容配比,2022年84万吨的硅料有效产能可以满足约245GW的光伏装机量。然而,新增产能可能刚好满足全球的光伏需求,而非达到过剩的状态。

对2022年的光伏装机需求,CPIA在二月份给出了一个非常大的预测区间:195-240GW,从目前的情况来看,实际装机量可能会接近预测的上限。

2022年开年以来,俄乌冲突加剧了欧洲能源供应的危机感,各国纷纷加大清洁能源的布局,这也推动2022年全球光伏景气度的持续走高。根据中金公司预测,2022年欧洲的光伏装机量有望同比增加60-80%至40-45GW。

短期来看,由于新增的硅料产能主要在2022年下半年才开始逐渐释放,因此目前的硅料仍处于极度紧缺状态,截止5月11日,硅料已连续16日上涨,平均约26万/吨。

全年来看,下半年硅料新产能释放后,硅料的紧缺程度会有所缓解,但供需关系仍处于紧张状态,这也就意味着, 2022年硅料均价仍会维持在高位。即使下半年硅料价格会有所回调,但也很难出现大幅下跌的情况,硅料企业依然有一年的蜜月期。

而从2023年开始,随着新产能爬坡完毕,以及硅料新势力的不断涌入,硅料供需紧张的格局将会真正开始反转。

浙商证券预测,2023年起全球主流硅料企业合计产能至少在132万吨以上,可以支撑超385GW的光伏装机需求。如果再加上硅料新势力宝丰能源的30万吨产能、以及上机数控的5万吨产能,2023年硅料的供需紧缺程度将会大大减轻,而具有成本优势的硅料龙头为了维持市场份额,则很可能会主动发起价格战,届时硅料价格将会大幅下跌。

图10:各年硅料对应光伏装机量测算 资料来源:浙商证券,36氪测算

2、硅片环节:与硅料共命运,预计2023-2024年开始发动价格战。

从前文对2021年的复盘我们可以知道,从毛利润的角度来看,硅片企业实质上是受益于这波硅料涨价潮的。未来硅料价格一旦下行,迫于同业及下游环节的压力,硅片企业也会不可避免地调低硅片价格,即使毛利率保持不变或有所提高,单位GW的毛利润也会有所下降。

另外,在硅料价格下降后,硅片实际上会成为光伏产业链中最容易发生价格战的环节。从产能角度来看,目前硅片环节的产能其实已经严重过剩,2022年潜在产能超600GW。但受硅料紧缺的影响,硅片的实际产能受限,因此各家硅片厂间的矛盾并没有爆发。未来硅料的掣肘一旦消失,硅片新旧势力间大概率会发生价格战,以扩大和维持自身在行业的影响力。

从投资的角度来看,尽管今年硅片企业还可以维持不错的盈利能力,但是市场可能会在下半年开始提前反应硅片价格战的预期,因此今年可能并不适合布局硅片环节的企业。

3、电池片与组件:2022年盈利压力依然比较大,2023年困境反转

作为本轮硅料涨价潮中最大的“受害者”,默默承受了整个产业链环节成本压力的电池片与组件企业,无疑是最希望硅料价格暴跌的。

然而,根据我们对今年硅料价格走势的判断,电池片与组件环节的企业依然需要过一年“苦日子”。待明年硅料价格下跌,进一步传导至硅片环节后,电池片与组件企业的盈利能力才会开始好转。

这里需要注意的是,晶澳科技等作为硅片-电池片-组件的一体化企业,其盈利能力的高低主要与硅料成本相关,而硅片单一环节价格的涨跌则对公司的利润率影响不大。因此,考虑到未来光伏行业可能面临的腥风血雨,目前布局一体化光伏企业将会是更稳健的选择。

隆基股份是一体化企业中比较特殊的存在,其硅片一半外销、一半自用。因此,当未来硅片开启价格战,组件困境反转时,其组件与硅片业务的盈利会出现对冲的情况,这也是隆基在二级市场表现不佳的原因之一。

整体来看,2022年光伏产业链的状态将会与2021年类似,而当硅料产能在2023年全面释放时,硅料与硅片环节将大概率发生价格战,同时下游的组件与电池片环节的盈利能力将会开始回升,电站环节新投建项目的IRR也将会有所改善,考虑到市场通常会关注“预期向好”的企业。因此,目前光伏产业链中的电池片、组件及一体化企业将会更值得关注。

图11:光伏产业链各环节展望 资料来源:36氪整理

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联