中国基金报记者 张燕北

明亚基金打响了旗下唯一产品的“保卫战”。

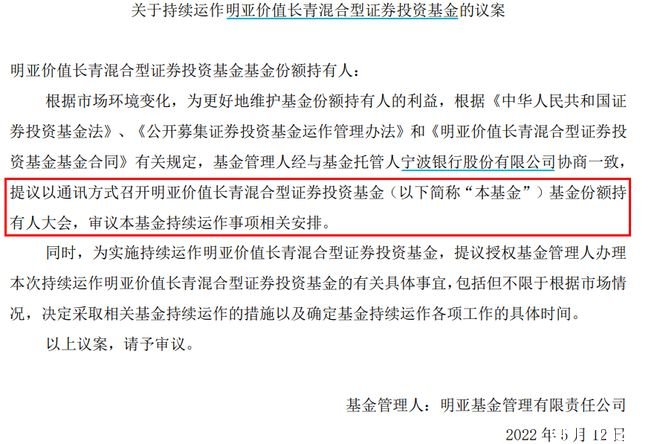

公司最新发布,拟决定以通讯方式召开份额持有人大会,提议持续运作明亚价值长青混合型证券投资基金。

面对规模不断缩水的处境,作为公司“独苗”的明亚价值长青此次拟开持有人大会寻求持续运作,避免公司沦为“空壳”。

早在2018年8月就拿到“准生证”的明亚基金明是业内不多的数家个人持股基金公司之一,但发展路径并不算顺利,公司创始人之一、大股东、原总经理李正清已于去年辞职,原督察长则任职不满一年即离职。

公司唯一基金

拟开持有人大会寻求持续运作

面对规模不断缩水的困境,明亚价值长青混合打算通过召开基金份额持有人大会的方式寻求得以持续运作。

5月9日,明亚基金发布公告称,根据市场环境变化,为更好地维护基金份额持有人的利益,依据基金法及基金合同的有关规定,明亚基金经与基金托管人宁波银行协商一致,提议以通讯方式召开明亚价值长青基金份额持有人大会,审议基金持续运作事项相关安排。

成立于2020年二季度的明亚价值长青是明亚基金旗下首只公募产品,也是唯一的公募基金。自成立以来,这只作为公司“独苗”的偏股基金就面临规模不断萎缩的难题。

2020年4月24日,明亚价值长青以3.45亿的规模成立,由公司彼时的总经理李正清管理,然而到了该年二季度末,仅运作一个多月的明亚价值长青规模下滑至0.52亿元。

具体来看,2020年二季度,明亚价值长青A类份额和C类份额均遭遇净赎回,其中C类份额净赎回达到2.5亿份以上,期末份额仅剩0.45亿份,导致该基金规模大幅下降。

此后明亚价值长青C份额与规模持续缩水,截至2021年二季度末将至150万份左右。去年8月7日,明亚价值长青发布基金经理变更公告,基金经理“李正清”因个人原因辞职。去年四季度,明亚价值长青C份额直接将至百万份以下。到今年一季度末仅余41.59万份。

同期,明亚价值长青A份额由1764.75万上升至3696.32万,但仍难抵C类规模的持续骤降。截至去年末,明亚价值长青资产净值规模(合计)为0.45亿,沦为一只规模不足5000万的“迷你”基金。

相关资料显示,截至5月11日,明亚价值长青A成立以来收益率为-0.92%,在今年以来的震荡行情中净值跌超15%。从持有人结构来看,明亚价值长青A成立以来持有人户数保持在170户以上,自2020年末以来机构投资者占比一直在90%以上。而明亚价值长青C自2021年以来就再无机构投资者了。

在今年一季报中,基金经理何明展望后市表示,在国内疫情反复、海外不确定因素增加的背景下,实现5.5%的经济增速目标,意味着后续政策端的力度可能超出预期。整体上,政策环境保持友好、流动性相对宽裕,市场探明底部后,基本面将成为主导因素。

何明介绍道,明亚价值长青通过分析各大类资产的预期收益和预期风险的变化,确定不同类型资产的持仓水平。

截至一季度末,基金配置方向以制造业、计算机和大消费为主。由于一季度上游原材料价格持续上涨,本基金所配置的中游制造业企业仍面临较大的成本压力,股价表现不尽人意。

”但我们也欣喜地看到,在高景气领域,部分企业订单保持高增长;部分企业已经有效地向下游传导成本压力从而使盈利能力得到改善;部分企业通过优化产品结构、降本增效保持了稳定的盈利能力,并进一步提高了自身的产业链地位和竞争优势。因此,本基金维持了对优秀企业的配置,相信随着最困难的阶段逐渐过去,企业盈利和估值将在未来得到修复。” 何明乐观道。

成立3年仅发1只产品

公司大股东已于去年辞职

基金公司召开持有人大会寻求旗下唯一产品继续运作的背后,明亚基金发展状况不佳。作为业内数家个人持股基金公司之一,明亚的发展路径并不算顺利。

公开信息显示,早在2018年8月明亚基金就已拿到“准生证”,2019年2月11日,证监会公布《关于重新核准设立明亚基金管理有限责任公司批复》,明亚基金于2019年2月27日正式成立,公司注册地为深圳市,注册资本为1亿元。明亚基金成为2019年首家获批设立的公募基金公司。

第二次批复后,明亚基金批复后核准股权结构有所变化,李正清、肖红、袁坚分别持股46%、34.1%、15%,西藏厚元资本管理有限公司持股占比4.9%,明亚基金也成为众多自然人持股的新基金公司之一。

在此之前,鹏扬基金、凯石基金、博道基金、蜂巢基金、中庚基金、睿远基金等多家自然人持股基金公司先后获批。

有业内人士表示,自然人持股的基金公司多为此前公募基金大佬再创业,明亚也不例外。据介绍,李正清拥有23年投研经验,曾在多家国际知名金融机构任职,2019年投身公募,致力于打造一家长期优秀的资管机构,为持有人创造持续稳健的回报。

多家此类基金公司成立后马上进入快车道,但明亚基金却并不在此列,在迎来周岁生日之际,公司都并未有新基金发行成立。

2020年1月20日申,明亚基金报了一只混合型基金――明亚价值长青,并于1月22日被受理,于4月7日开始发行。与其他几家火速上线新产品的新锐基金公司相比,明亚基金在产品布局方面比较落后。

李正清曾在接受记者采访时表示,作为公司旗下首只公募基金产品,明亚价值长青实行 “1+2”团队模式。李正清拟任基金经理,汪洋、王占海两位投研团队核心成员提供支撑。李正清负责投资决策;汪洋提供行业和公司基本面分析研究支持;王占海专注量化策略的研究开发,重点在资产配置、投资组合以及风险管理等方面提供研究支持。

此后,伴随着作为公司“独苗”的明亚价值长青规模的缩水,李正清于去年8月辞职,目前仍为公司大股东。

而在今年3月9日,明亚基金发布高级管理人员变更公告,督察长邓译娜因个人原因离任,董事长肖红代任督察长职务。任职日期2022年3月7日。此前2021年5月31日邓译娜上任督察长,时间上算,任期不满一年。

个人系基公募面临成长困境

面临成长困境的,并非只有明亚基金一家个人系公司。

目前市场中个人系基金公司有 21 家,截至 2022 年一季度末,合计管理规模非货币基金产品规模 3,310.3 亿元,其中泓德基金与睿远基金管理规模最大,分别管理非货币基金 746.5 亿元与 521.0 亿元。

来源:招商证券研报

从单家公司来看,个人系基金公司的分化极为明显。除去新成立的泉果和兴合,23 家个人系公募中,半数以上管理规模不足百亿。同样为业内大佬创办,这些公司中不乏管理规模已达千亿级规模的,也有管理规模尚不足1亿的。

从产品结构来看,个人系公募基金发展方向鲜明地展现出核心人员的投资能力圈与市场号召力(募资能力),比如睿远基金、东方阿尔法基金聚焦发展偏股基金,蜂巢基金和博远基金则重点发展债券型基金。

有业内人士表示,没有过往业绩支撑的个人系中小基金公司在当前的市场环境中很难获得银行渠道支持,且大型银行在产品发行过程中也会严选过往业绩较好的基金经理,并向投资者推荐此类基金经理管理的基金。

“头部效应愈加凸显的背景下,没有足够知名度和影响力的个人系基金公司不仅面临规模挑战,同样还面临渠道等各个方面的困境。”他说道。

招商证券认为,个人系公募基金创业之初,也面临搭建强大投研团队需要时间、对核心基金经理依赖度较高、投资风格较为聚焦不一定适应阶段性市场行情等困难。创始团队需要发挥过往投研管理经验,持续吸引人才、建立有效的人才梯队,打造系统化投研体系。

此外,由于公募基金行业竞争激烈,个人系公募基金更需要探寻适合自己的发展路径,形成鲜明特色,在差异化竞争中取胜。

编辑:小茉

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联