2022年商业地产触底大反弹

专家预测,在2021年受疫情影响的商业地产板块,将迎来触底反弹,未来前景可期。

据预测进入2022年后,在疫情期间被电子商务打垮的零售业,将随着人潮出动收复部分损失。而办公室也将随着员工重返办公室工作而稳步降低空置率。

Knight Frank首席经济学家Ben Burston预计,2022年澳洲社会基础设施市场将相当乐观。

原因主要是当前的新冠危机暴露了政府许多弱点,其中之一就是大多数国家对社会基础设施的长期投资不足。

而商业地产整体来说,2022年投资增长率预计将在6%,墨尔本的租金将上涨6%。

Rethink Property 的创始人Scott O'Neill和妻子Mina说:“在可见的未来,市场将不断发展壮大。

“在过去的六个月里,很多企业都在伺机等待更好前景,做完了一系列准备和调查,现在就是商业地产爆发的时刻。”

疫情后零售行业和办公楼市场虽说前景不错,但最安全最热门的投资领域,一直都是防御性地产,哪怕在疫情期间防御性地产也是主要受益者之一。

随着越来越多人开始投资商业地产,需求和资本一直都在增加,这种领先的趋势会在2022年持续下去。投资者需要做的就是,选择符合澳洲长远国情且拥有稳定回报的项目。

最重要指标--租金回报率

在投资商业地产时,总是逃不过一个词“租金回报率”,但并非每种类型的商业地产都有相同的回报或收益。如果你是一个重视现金流的投资者,那么就需要关注租金回报率的高低。

所谓的租金回报率,就是一种计算出租房地产的投资回报率的方法,也是投资前评估房产值不值得投资的重要指标。

如果你使用租金回报率计算得出的数值越高,就表示房产在租金方面的回报率越理想。

公式计算方法:租金回报率=每月租金收益×12/购房总价

举个例子:假设你购买一处价值$600万的养老院用于出租投资,每年租金收入为$30万,投资这处物业的租金回报率就是:

租金回报率(%)=(全年租金 / 房产价值)x 100

=(300,000/ 6,000,000)x 100

= 5%

如果想要更精准地计算租金收益,便需要将所有的成本和开销扣除,才能计算出净租金回报率(net rental yield)。

然而,Domain研究分析师 Eliza Owen解释称,租金回报率本身并不是资产表现的可靠指标,因为该数字极易受到市场波动和更广泛经济变化的影响。有时租金回报低可能也不是件坏事,它可能意味着市场有较高的需求。

“租金回报高可以吸引更多投资者,还可能提高购买价格,然而同时也将拉低租金回报。”

最近在悉尼和墨尔本 CBD 写字楼市场市场看到了这种“租金回报压缩”的现象,租金回报因购买价格上涨而下降。这是因为寻求长期投资并获得大量财富的投资者在市场上变得愈发活跃,拉高了买价导致的租金回报下降。

“然而对商业地产的需求不足,往往会导致房东降低租金以吸引租户,这也会导致租金回报率下降。”

但还是有一些行业的商业地产在疫情期间以及后疫情时代都备受关注,以高且稳定的租金收益吸引投资者,那就是医疗健康和养老行业。

雷打不动的好租客

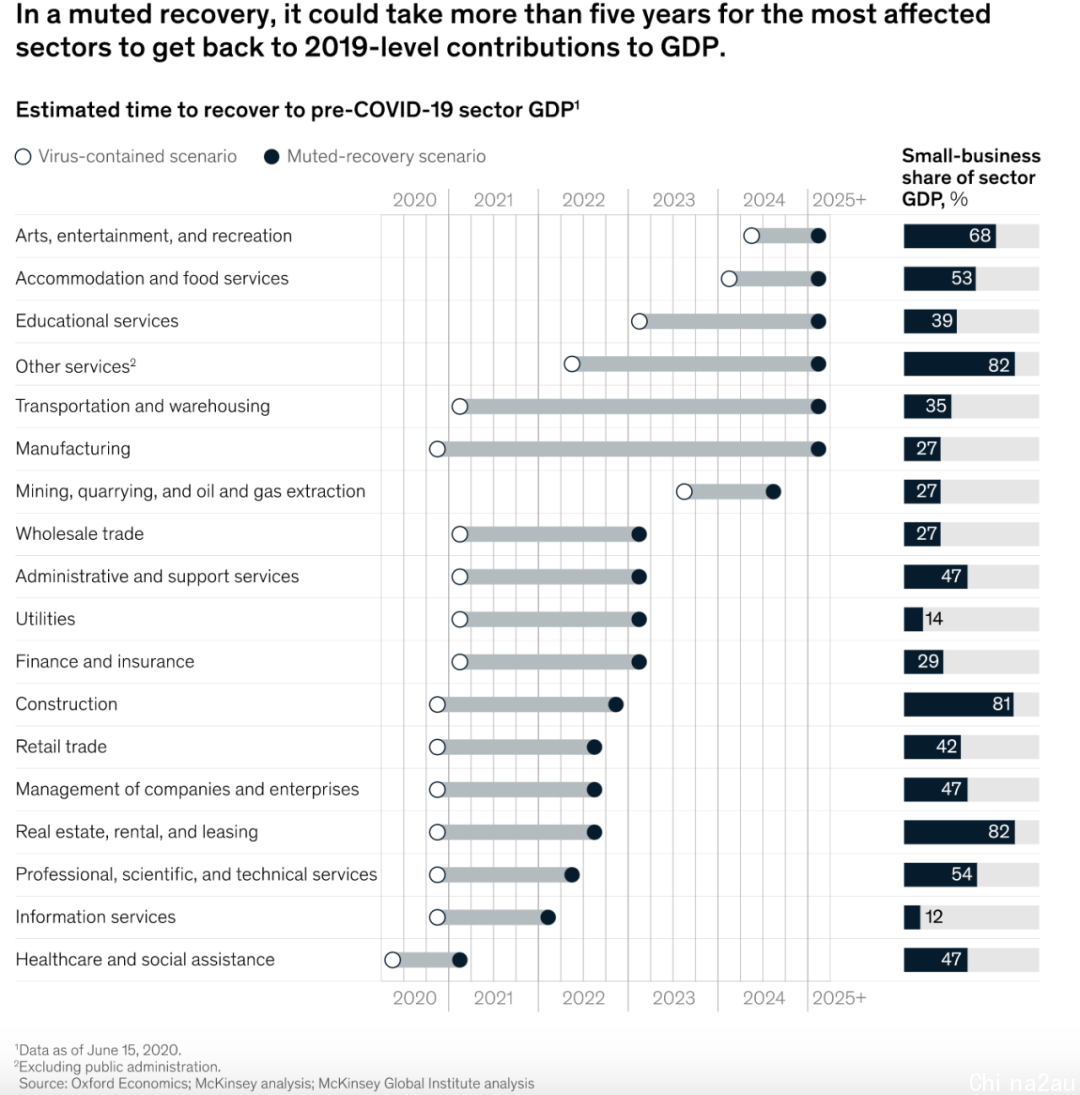

本次新冠疫情让零售、办公这两类商业地产损失惨重,失去人流后不得不面临歇业甚至倒闭,而商业物业的“房东们”也将损失租金回报而直接受到牵连。

这时候,医疗健康行业和养老院行业就显示出它无与伦比的抗风险能力,因为疫情期间医疗行业需求井喷,这高需求甚至持续到疫情后时期的现在。

这样“雷打不动”的租客对于商业物业业主来说,就是最优的选择。

不同于零售商铺,医疗健康和养老行业承担社区的重要职能,通常都会和业主签订长达数十年的长期租约,15年至20年的长租约都是标配,这无疑给商业物业业主省下很多的烦恼,并且坐拥长期的稳定的净收益,投资回报更加稳固。

另一方面,对于投资者而言,长期的收益保障还降低了空置风险,业主不用为频繁寻找租客而头疼。

总而言之,整个商业地产在2022年都将是'蓄力出击‘的时刻,而医疗行业和养老行业更是将继续站在巅峰。

风险低、竞争少,不仅收入稳定,而且也更不容易受到科技更新换代,而面临的更新成本。

再加上疫情导致的缺口,和政府支持,在可预见的未来里,都将是一个不错的投资选择。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联