铜:铜价预计2022将维持高位震荡。从铜的供需结构来看,短期供需不足的状态将有所缓解,中长期价格中间值上移。铜在过去受到地产投资的强周期影响,当前受到中国房地产需求减弱的影响,需求端略有下滑。但是交通运输等行业的变革,也增加了铜的新需求。

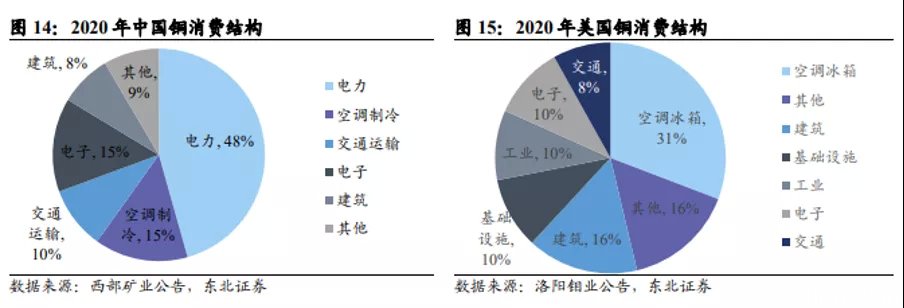

资金流动性充裕+供需依旧偏紧从商品属性和工业属性两方面驱动铜价维持高位震荡,2021年全年铜价上涨21%,最高涨幅为34%。近半年经济复苏及新能源带动铜需求增长,但铜供给方,南美因疫情和罢工等因素而停产,整体供需格局紧张维持铜价于高位震荡。中国为全球第一大铜消费国,占比持续增长,2020 年达到 59%,预计未来将维持在 55%以上。

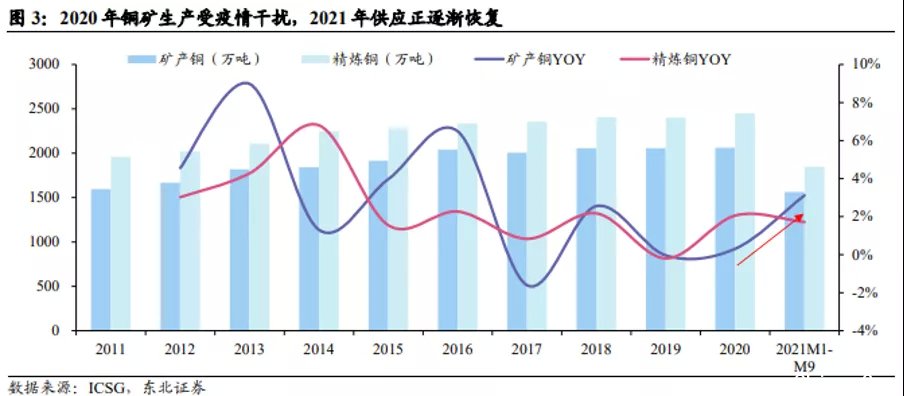

受疫情冲击,2020年铜矿供应弹性相对不足,据 ICSG数据,2020年全球矿产铜产量为 2063.4万吨,同比仅增加 0.3%。但随着疫情缓解后企业复工复产。全球 17 家主流铜矿企业 2022-2023年产量同比增速分别为 7.6%、5.2%。关注投资机会:

BHP股票+铜期货

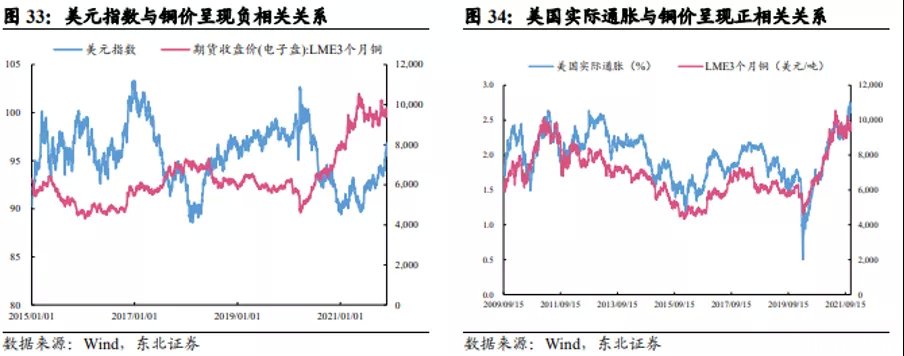

流动性因素和加息影响:2022 年美联储加息确定性加强,美元上涨,大宗商品价格预计将承压,但中长期看,流动性对商品价格影响多发生于流动性预期反转时刻,和美股走势类似,2022 年下半年加息对铜价的影响将放缓。

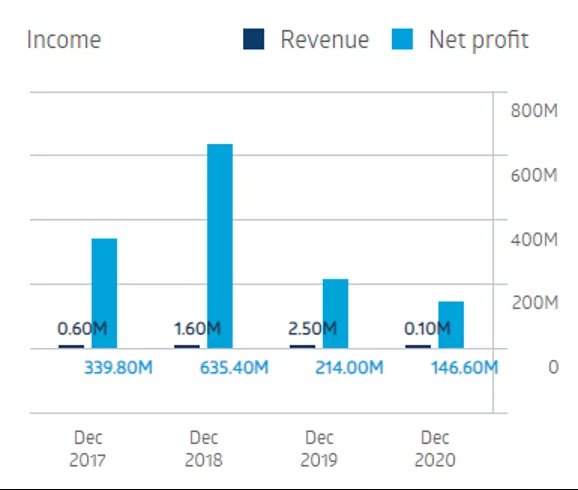

铝:在创出2008年新高以后,还有继续上冲的动能。2021年铝价格上涨31%,进入2022年不足2个月,价格再次上涨14%。建议关注资源禀赋优异、具备产能扩张能力的行业龙头:AWC。澳大利亚氧化铝公司(Alumina,ASX:AWC)。该公司是全球五大铝生产商之一。公司盈利能力略下降,且随着加息逐渐来临,对重负债公司并不友好。但是,铝价格大幅上涨,影响远远超过加息对AWC的负面作用,因此整体依旧看好。

铝产能目前到达了天花板,看好电解铝高盈利的持续性。在中国,行业未来产能被政策限制在 4500 万吨左右,而21 年 11 月行业建成有效产能 4283 万吨,未来增量空间不足 300 万吨。其产能不足的时候,重工业投资周期较长,短缺周期会持续超过1年。目前需求端,光伏、新能源汽车表现亮眼,即使地产不能恢复,新能源的影响也足够支撑市场需求端的体量。2022年在新能源汽车能够新增用铝3~40万吨的量级,带动交通运输领域的用铝量从740万吨到780~800万吨的水平。

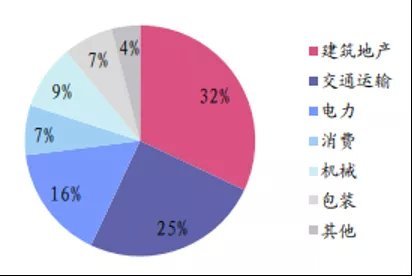

电解铝消费终端结构图

AWC目前进入上升通道,目标价格为前期高点2.4-2.8区间,有20%-40%的上涨空间。下方低点为1.4附近,跌幅空间有限,同时每年分红超过4%,是不错的中期投资标的。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联