几乎就像一夜之间,澳大利亚市场的每个角落都在讨论ESG。

在毕马威(KPMG)近期发布的《2021首席执行官展望(CEO Outlook)》——针对12个国家/地区的1300名CEO进行的调研中发现,全球多数大企业的掌舵者们都把ESG作为决策的最重要参考因素,澳大利亚尤是如此。

70%的澳大利亚企业CEO都表示,他们对ESG的报告和透明度需求不断上升,在全球这个数字是58%。将近三分之一的澳大利亚CEO预期,未来3年公司10%以上收入都将投资于ESG计划。

除了澳大利亚的相关监管可能更为严格,把ESG作为CEO薪酬制定的参考指标之一,可能是一个很大的原因。另一项调查发现,81%的澳大利亚ASX 100公司——也就是市值最大的100家上市企业中,已将ESG纳入CEO薪酬的一部分, ESG指标在薪资激励计划中的权重也处于世界领先地位,为30%,而全球中位数为20%。

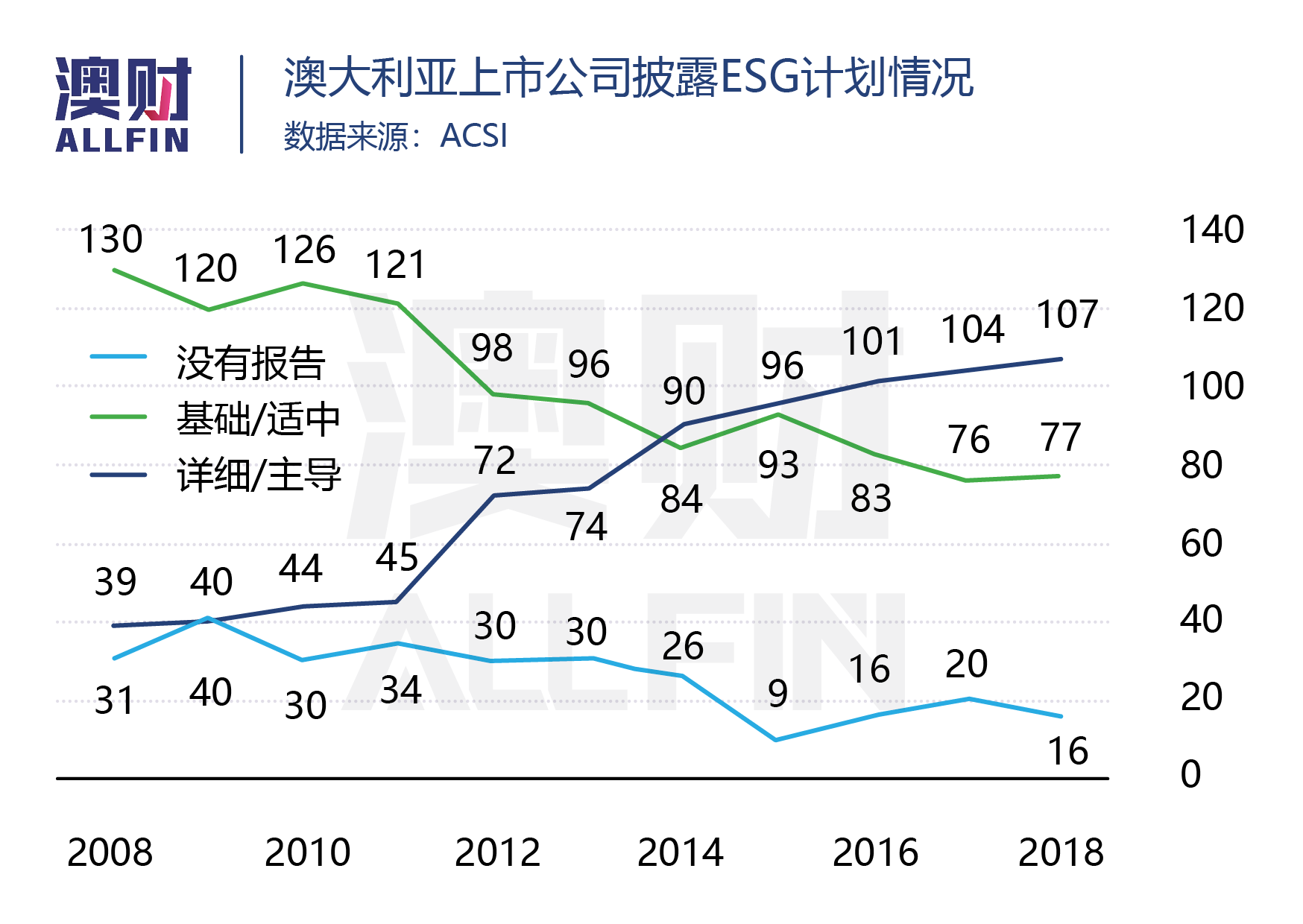

老板们的态度实际上也代表着公司的立场。根据数据统计,澳大利亚上市的ASX 200公司中,每年在报告中提及ESG目标/指标的公司占94%,单独提供ESG报告的公司占74%,其中62%的公司制定详细的ESG风险策略。

其中能源(69%)、工业服务(64%)、材料矿业(63%)提及ESG的比例最高。令人意外的是,往往以环保、创新自居的信息科技(IT)行业的比例最低,仅为17%。

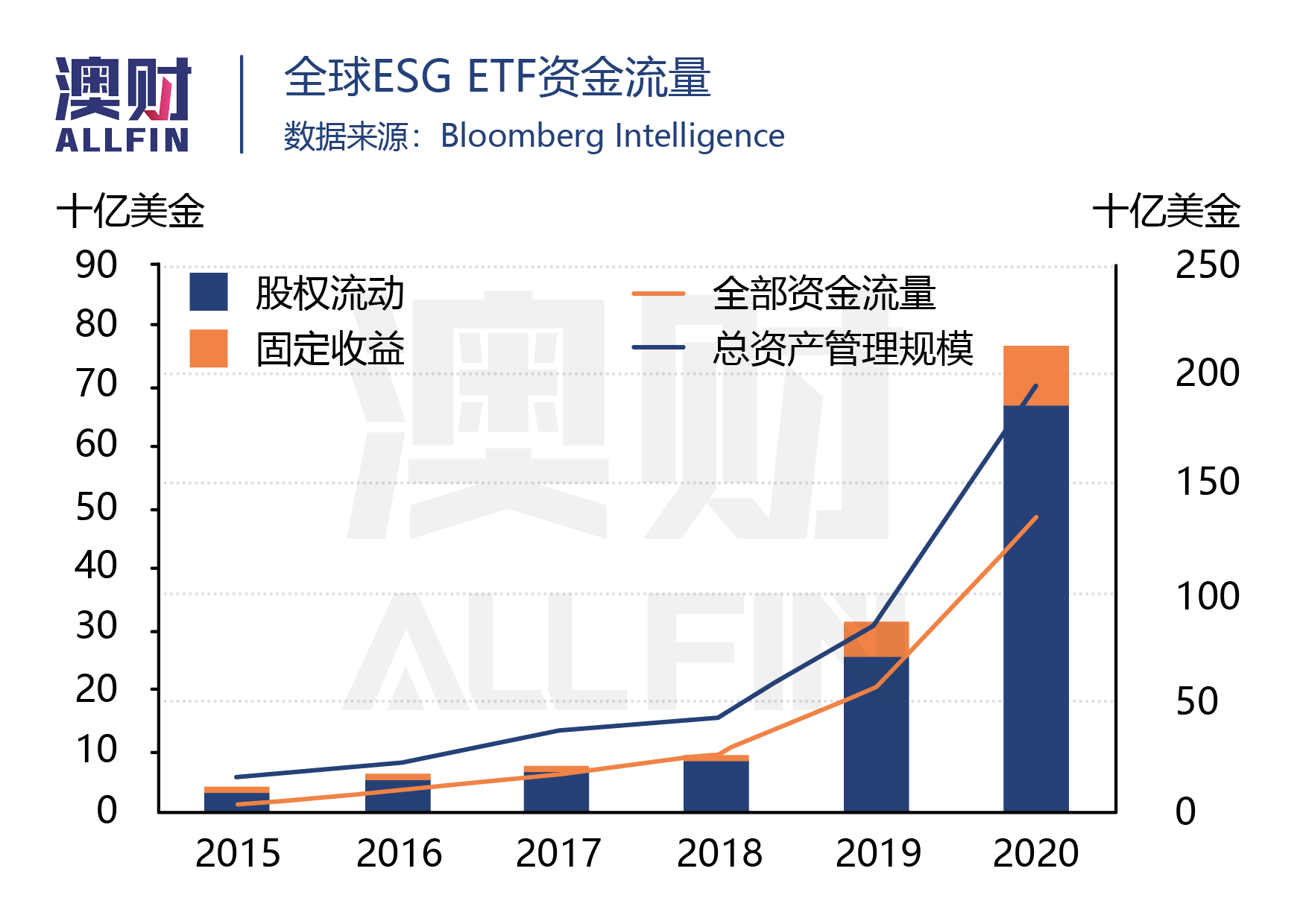

不仅是企业,全球范围内,ESG也成为备受瞩目的投资新方向。虽然世界上第一只ESG相关的基金——和平世界基金(Pax World Fund)在1971年就已经建立。但是,直到2018年以后,ESG基金的投资规模才迅速扩大。

根据晨星(Morningstar)的数据,截至2020年,全球ESG基金规模已经突破1.26万亿美元。而彭博社的统计显示,到2020年,ESG交易型开放式指数基金(ETF)的规模接近2000亿美元,占据全球ETF资产增长的近13%。

彭博社还预计,到2025年,全球ESG相关资产将从今年年底的37.8万亿美元,跃升至到50万亿美元。

美国众议院在今年6月还通过了一个立法,要求在美国上市的公司必须提供ESG预期计划报告。事实上,在全球范围内,许多主流经济体上市企业的年报中,提及ESG计划的占比已经相当高。

博满澳财首席投资官魏睿昊指出,包括澳大利亚、中国在内的很多国家,已经 把ESG提升到国家核心战略目标之一的高度。

问题来了,ESG,到底是什么?为何它突然变得如此重要?

什么是ESG?ESG要做什么?ESG,即环境(Environment)、社会(Social)、公司治理(Corporate Governance)。区别于传统财务指标,ESG指标从环境、社会、公司治理角度,评估企业经营的可持续性与对社会价值观的影响。

魏睿昊解释,ESG的核心是企业或者其他机构在进行最高级别的治理设计时,必须考虑环境和社会因素,这和传统的企业治理(Corporate Governance)有较大区别。后者的核心往往从商业利益出发,主要保障企业的股东权益;后者则更侧重对外部的影响因素,指企业在运营中,除了追求利润目标外,要衡量自己的环境和社会产出。

而在ESG的推进过程中,由于环境保护中的“碳中和”概念,是为数不多、可以量化且有交易潜力的指标,因此也成为衡量一个机构ESG策略实施程度的核心部分。

比如,刚刚发布了最新iPhone 13的苹果公司,其CEO蒂姆·库克(Tim Cook)在2021年苹果最新的ESG报告中,44次提到“减碳”等相关概念。

如何实现“碳中和”当然,不光是大企业,“碳中和”事实已经成为全球倡导的发展方向。澳大利亚现任莫里森政府,虽然对“碳中和”并不热衷,但也做出了”2030年将碳排放量从2005年水平降低26%-28%,尽量在2050年实现碳中和”的保守承诺。

全球都在说“碳中和”,可要实现并不容易。直接的措施有两种:

其一,就是“节能减排”——减少生产、生活过程中的碳排放量。其中包括,提高能源生产、转化、运输、储存和利用效率;或是,用非化石能源代替化石能源 ,以减少污染。

其二,则是对已排放的碳做清除工作。其中也分为:物理移除,就是将碳“捕获、收集和封存”起来,比如有些化工厂已经开始将生产过程排出的二氧化碳液化或固化,转移、封存至地下或者海底;或生物去除,比如大家最熟悉的植树造林,通过植物和土壤来吸收空气中的二氧化碳。

这些方法多实现“碳中和”固然有明显作用,但往往落实过程漫长,还要克服很多技术难关。因此,也就催生出间接的方式,即将碳排放权力(后简称:碳权)量化,以形成碳权的可交易性。碳权的定价取决于抵碳项目的类型、项目地点、与项目有关的关联收益(Co-benefits),以及抵碳的年份(价格区间从1美元~50美元一吨不等)。

通过碳权的制定,企业就可以购买或者售卖碳权。这样一个企业就可以不止局限于自己的节能减排能力,而是可以通过购买碳权来实现一定程度的“碳中和”。

绿色债券和碳权交易从ESG到“碳中和”,已经形成了巨大的市场机会。据估计,脱碳所需的投资超过30万亿美元(41万亿澳元),也难怪一些金融机构把ESG和“碳中和”视为自互联网出现以来最大的投资机会。

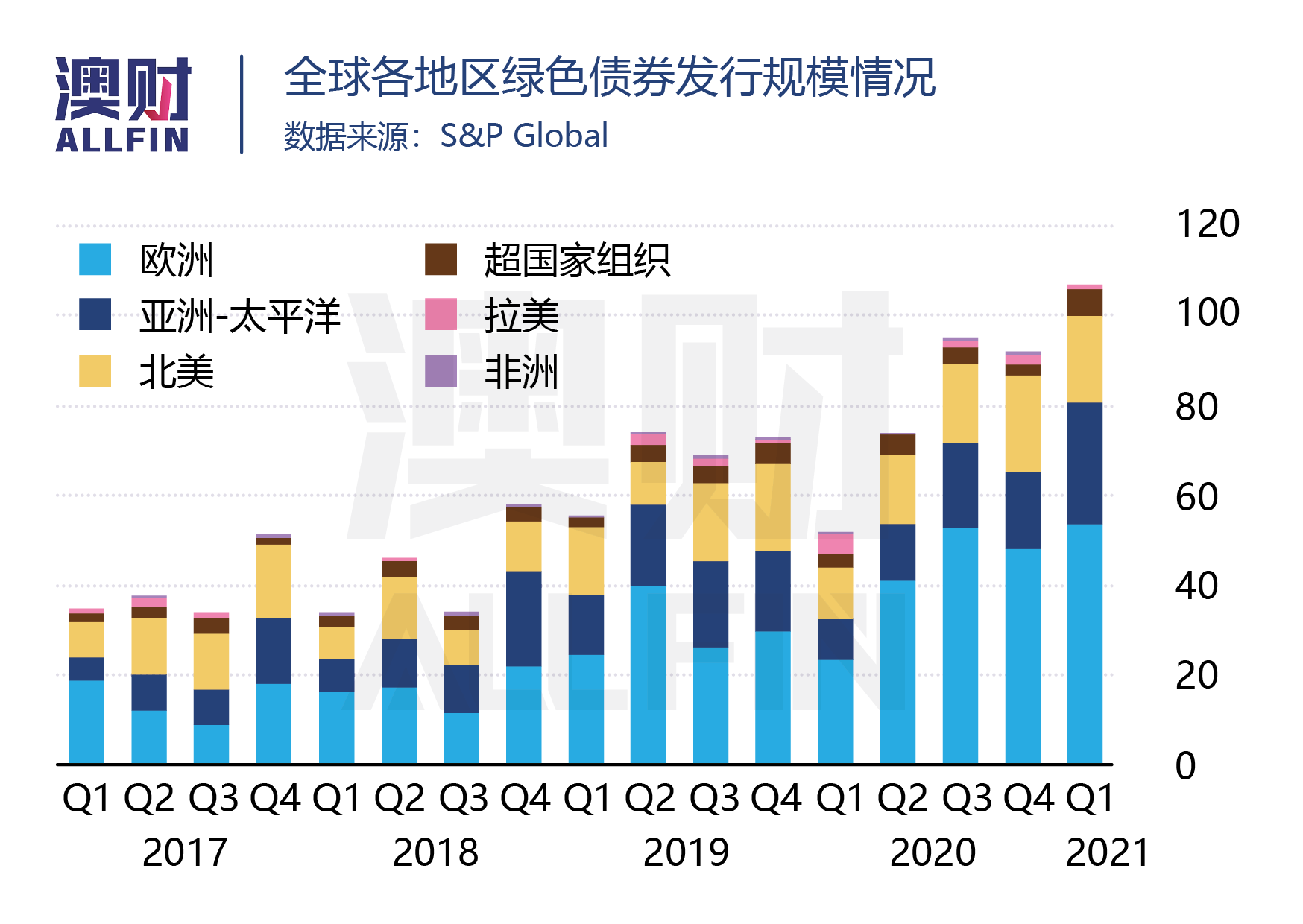

魏睿昊指出,其中最常见的投资领域,就是“绿色债券(Climate bond)”。 也可以叫作:气候债券,指的是为缓解气候变化问题的项目进行融资的债券工具。

2021年第一季度,全球发行的绿色债券总值达到了1068.6亿美元,创下了历史新高。近年来,欧洲的发行规模始终保持领先,但亚太地区的发债数量和规模也有了明显的增加。

这些债券融资后,往往是投入减碳的项目中去。而在进行账务偿还时,则是通过出售项目未来的碳权来筹集资金。因此,也应运而生了一个全新的行业和方向——碳权交易所。

目前,已经有不少国家开始主动建立碳权交易所。比如,中国就在今年7月正式启动了自己的碳权交易市场,并在7月19日完成了第一笔价值790万元的交易。澳大利亚政府最近也公布,希望寻找一家本地交易所进行碳权的直接交易。

澳大利亚的ESG投资机遇除了上述金融领域的投资方式以外,ESG和碳中和在澳大利亚也有一些其他的投资方向。

大家比较熟知的可再生能源,也就是低碳的能源发展,是重要的领域之一。其中,最常见的就是太阳能和风能。澳大利亚在这两个能源开发方面已经有了较大的规模。

近年来,澳大利亚开展太阳能发电业务的公司数量递增,并且建造了大规模的太阳能发电场,大型太阳能发电项目占2020年投入运行的所有大型项目的三分之二以上;而风能发电也在2020年保持了增长势头,连续第二年刷新纪录,2020年新增的发电厂总产能首次超过了1GW。

但澳财曾经多分析过,再生能源在澳大利亚的规模已经可以与化石能源旗鼓相当,生产成本也不高。但由于“靠天吃饭”,储能就成了最大的问题。而在全球范围,要大规模使用再生能源,以实现“碳中和”,储能都是急待解决的“痛点”。

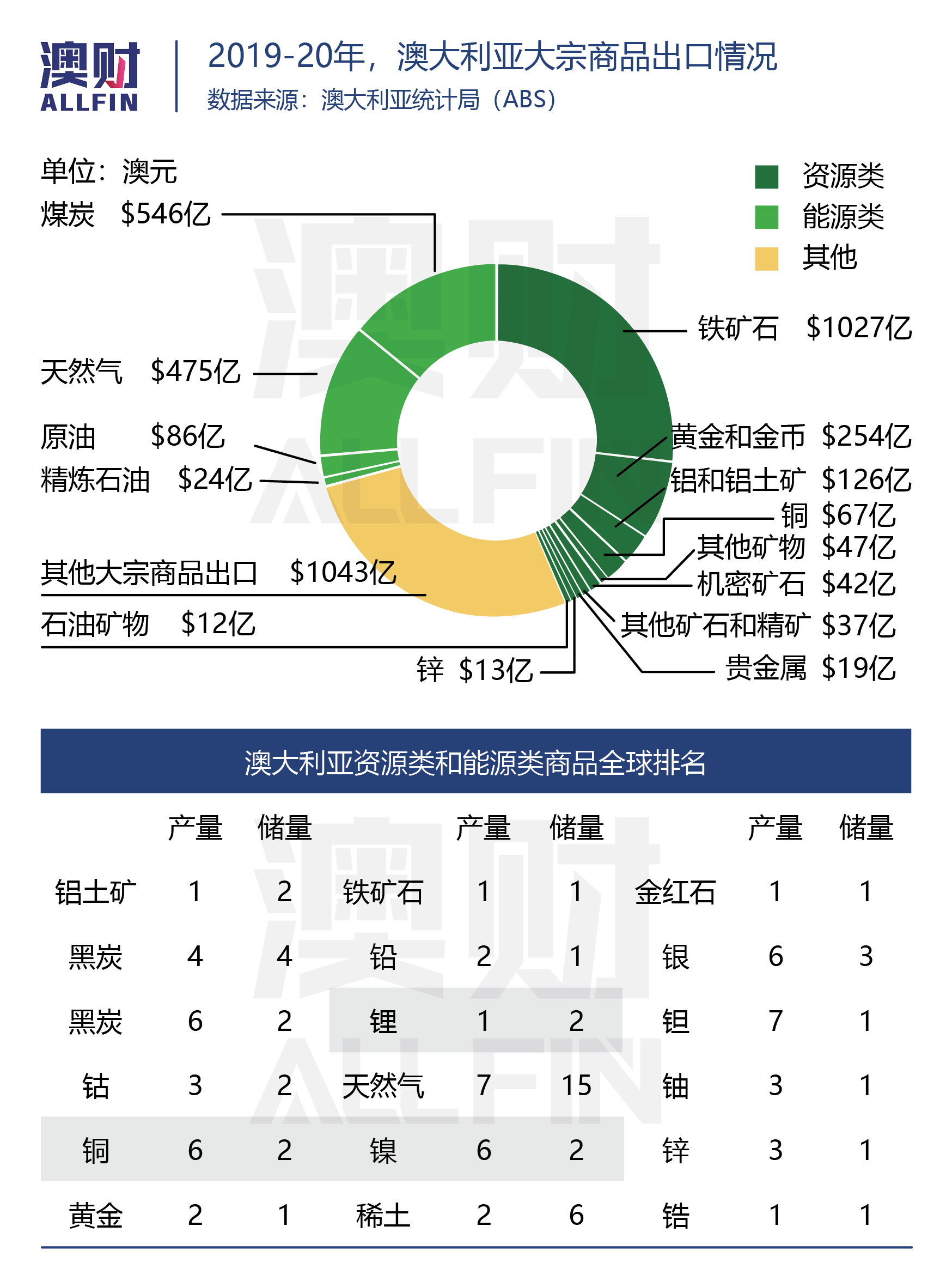

这也就催生了对电池技术更新迭代的需求,其中目前应用最为广泛的就是锂电池。在这一产业中,澳大利亚本身的技术能力并不强,但是拥有大量新能源所需的应用材料储量。特别是最重要的三大金属原材料——铜、镍、锂等储量和产出均居世界前列。

被誉为“金属石油”的铜,澳大利亚储量丰富,位于全球第二位;锂资源储量同样位列世界第二,占全球储量的22.3%,仅次于智利,但作为世界上最大的锂辉石精矿出口国,产量却约占全球的一半;另一种电池所需的材料镍,澳大利亚的储量同样是全球第二,仅次于印度尼西亚,目前产生为全球第六。

在目前全球重视ESG和碳中和的大趋势下,相信澳大利亚的相关产业在未来很长的周期中都将有较大发展,是值得投资者持续关注的领域。

如同全球最大的投资管理公司之一贝莱德集团所言:“投资者不应再将向低碳经济的过渡视为很遥远的事,此时此地,它正在发生。”

(欢迎订阅澳财网头条号,我们将不断为您提供优质的全球宏观经济分析和澳洲财经资讯)

文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,请勿单独转载图片。本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联