选得好回报高

在澳洲退休后,每年大概需要多少钱才能过上舒适惬意的退休生活?

根据澳洲养老基金协会(ASFA)的数据,一对夫妻每年至少需要6.2万澳元,单身人士需要4.2万澳元才能拥有一个舒适的退休生活。

图源:istock

那么,退休后的收入从何而来?在澳洲,主要来源有二。

一是需要满足一系列居住、年龄、收入和资产测试条件才能领取的养老补助(Age Pension);

二就是每个澳洲“打工人”都熟知的养老金(Superannuation)。

澳洲审慎监管局(APRA)的最新数据显示,澳洲表现最好的养老金10年回报率超过了8%,而表现最差的仅为4%。

这其中的差距大吗?

澳媒算了一笔账。以一个40岁的打工人为例,如果养老金账户开户为5万澳元,选择回报率低的养老金公司,退休时账户余额大概为24.6万澳元;如果选择回报率高的养老金公司,退休金余额可达43.9万澳元。

相差高达20万澳元!可见选对养老金公司的重要性!

3年回报率最高的10家养老金公司。图源:Superratings

从7月1日起,澳洲养老金将启动一系列重要改革,内容包括养老金的缴纳比例以及养老金公司的选择等等,几乎关系到每个在澳华人的切身利益。

改革四要点

6月17日,莫里森政府通过了30年来对养老金法案最重大的一些修改。具体有哪些变化,我们整理出了四个要点。

1. 从7月1日起,养老金缴纳比例将从9.5%升至10%。

更高的缴纳比例通常意味着员工在退休时能获得更多的养老金。但是一些质疑的声音认为,养老金增加后,员工的实得工资有可能被削减。

对于小时工资制的员工来讲,雇主需要在其基本工资之外支付养老金。为此,澳洲工会对大部分雇主发出警告,通过减少员工工资来支付养老金的做法是违法的。

但如果是年薪制的总包收入,雇主从中拿出更多的一份支付养老金则是合法的。因此,工会提醒员工最好检查下自己的雇佣合同。

图源:网络

由于澳洲近几年来工资增长率较低,养老金缴纳比例自 2014 年以来一直冻结在 9.5%。

最近一份关于澳大利亚人退休收入体系的报告认为,养老金缴纳比率的提高往往会导致工资增长放缓,并对澳洲人的生活水平产生不利影响。报告提议最好通过其他方式来增加澳洲人的退休储蓄。

不过,政府显然没有采纳这一建议。据悉,在2025年之前,养老金缴纳比例将每年增长0.5%,并最终达到12%的峰值。

2. 当员工换工作时,原有的养老金账户将自动绑定。

按照目前的制度,澳洲大多数员工可以自己选择养老金,但许多人最终会默认雇主的选择。

当员工跳槽时,他们必须填写一份表格告知新雇主希望保留原有的养老金账户,否则就有可能被开设新的养老金账户。

数据显示,澳洲目前约有600万个重复的养老金账户,相关不必要的费用高达4.5亿澳元。

根据新政策,雇主需要主动联系ATO确认新员工是否已有养老金账户。如果员工没有另行通知,雇主必须向其已有账户中支付养老金。

或者,新员工也可以将其首选的养老金通知雇主。只有在前两种情况都不存在的前提下,雇主才能代表新员工创建账户,使用其默认的养老金。此项改革将于今年11月1日起生效。

有金融专家表示,绑定的好处是消除了许多不必要的重复开户和费用,但首先只有当员工原有的养老金表现强劲时,才会对其有利,反之则可能导致一些人被困在表现不佳的养老金中。

养老金今年有望实现20多年来最佳年度回报。图源:The Australian

3. 提高养老金投资方式的透明度。

本次养老金改革要求养老金管理人提供有关其投资决策的更多详细信息,以及这些决策如何符合会员的最佳财务利益。

这意味着在年度会员大会之前,养老金管理方将被要求提供有关他们如何管理和花钱的关键信息。

4. 表现不佳的养老金将被“点名”。

所有的养老金产品都将面临政府的年度绩效测试,其结果将在政府网站上公布。连续两次测试失败的养老金将被禁止接受新成员。

政府的在线门户网站将按费用和投资回报对 MySuper 产品进行排名。如果人们拥有多个帐户,系统将提示他们合并他们的养老金。而个人可依据政府的排名来判断是否有必要更换养老金公司。

如何选择

最核心的问题,如何选择合适的养老金?除了查看政府公布的排名外,还有哪些注意事项?

有专家建议,个人需要根据对自己很重要的因素来比较,包括有竞争力的费用、强劲的过往业绩、投资和保险选择的良好组合,以及其他可能很重要的服务,比如能轻松地在线转存资金等。

因此,在评估养老金时,应该考虑以下问题:

管理费

管理费因基金而异,也因投资选项而异。虽然当账户余额很小时,每年额外 0.50% 的费用似乎并不多,但随着账户余额的增加,额外的管理费也不是一笔小数目。

投资结构

养老金是一种投资结构,包括现金、债券、资产、澳大利亚股票或国际股票,也可能是所有这些类别的混合。各种投资类别的比例和表现将决定最终的投资回报。

过往业绩

作为一项长期投资,业绩是选择养老金时最重要的考虑因素之一。如上所述,费用的微小差异也会产生不同的收益,因此将两者相互联系起来非常重要。

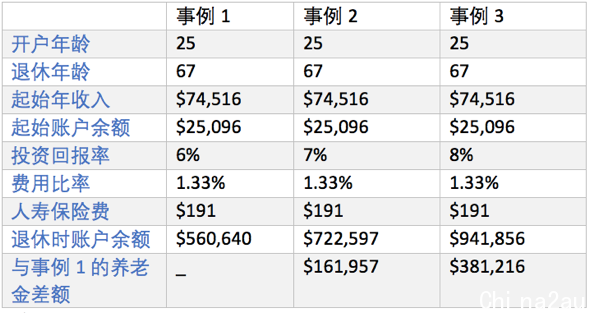

下表中的假设事例显示了一个人退休后,即使年度回报率只有 1% 或 2% 的差异也会对他的养老金账户产生重大影响。

图源:Canstar

每年稳定的回报比拥有一两年惊人的投资业绩更重要。如果养老金投资回报在5年或更长时间内低于平均水平,那么可能需要考虑其他选择。

保险选择

许多养老金会提供一定程度的个人保险,可能包含的类型有人寿保险 、完全和永久残疾保险以及收入保护保险等。

其他服务

养老金还可以提供许多其他功能,因此值得考虑哪些功能对个人来讲最重要。

例如,是否可以在线访问帐户详细信息?向帐户进行额外供款是否容易?是否提供个人财务规划建议?是否提供会员教育、退休计划建议或在线退休金计算器?

结语

有研究表明,虽然养老金是澳洲人非常重要的一笔投资,但大部分澳洲人对整个养老金行业,甚至对自己的养老金账户知之甚少,很多人都不清楚养老金公司拿着自己的养老金在做什么。

澳洲养老金公司种类、数量繁多,表现也参差不齐。由于有工会的支持,再加上大部分人对雇主默认开设的养老金账户持消极、不了解的态度,一些产业养老金不仅费用高,而且投资回报率低。

APRA的数据显示,在被调查的124支养老基金中,有50支的10年回报率低于6%。而回报率相差1%,就相当于差了大约10万澳元。

基于此,再加上政府对养老金法案的大改,对于个人来讲,是时候花点时间和精力去好好了解和管理自己的养老金了!

*以上内容转载自澳洲财经见闻,YOYO丫米对内容或做细微删改,不代表本网站赞同其观点和对其真实性负责。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联