“先买后付”行业今年来在澳大利亚炙手可热,与此同时,也就吸引到越来越多的资本加入战局,几乎每隔一段时间就会出现一个新的加入者。连美国支付巨头PayPal、澳大利亚第一大银行联邦银行也忍不住要进入,分一块蛋糕。

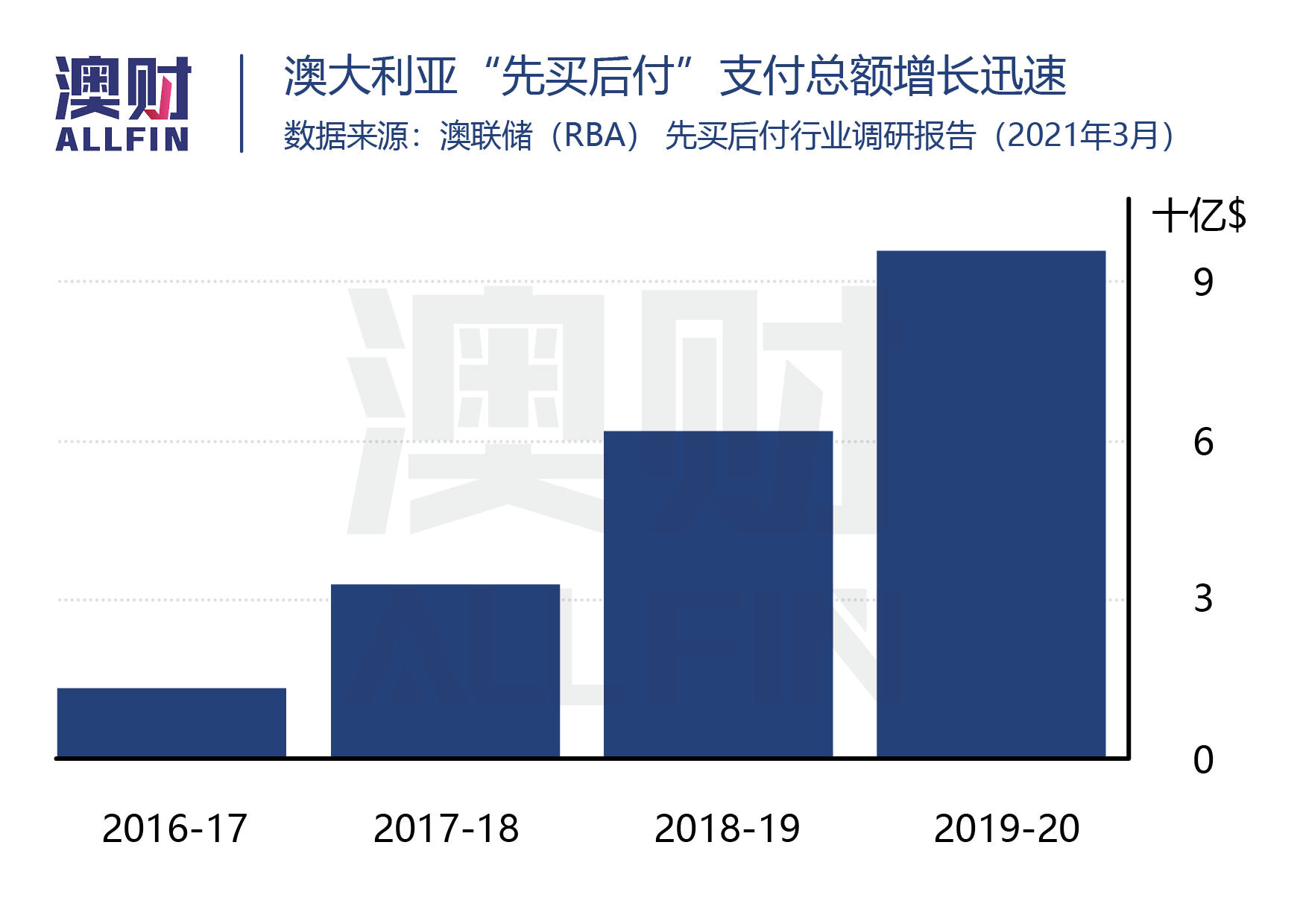

根据澳联储的预计,澳大利亚先买后付市场价值本年度将超过 300 亿澳元,其中 Afterpay 和 Zip 两家已经占据多数份额。一些支付行业专家认为,但在这场逐渐演化成“饥饿游戏”模式的市场竞争中,或许只有Afterpay和Zip这些大公司能存活下来。而即便是头部公司,近期也受到不少机构和媒体的质疑。

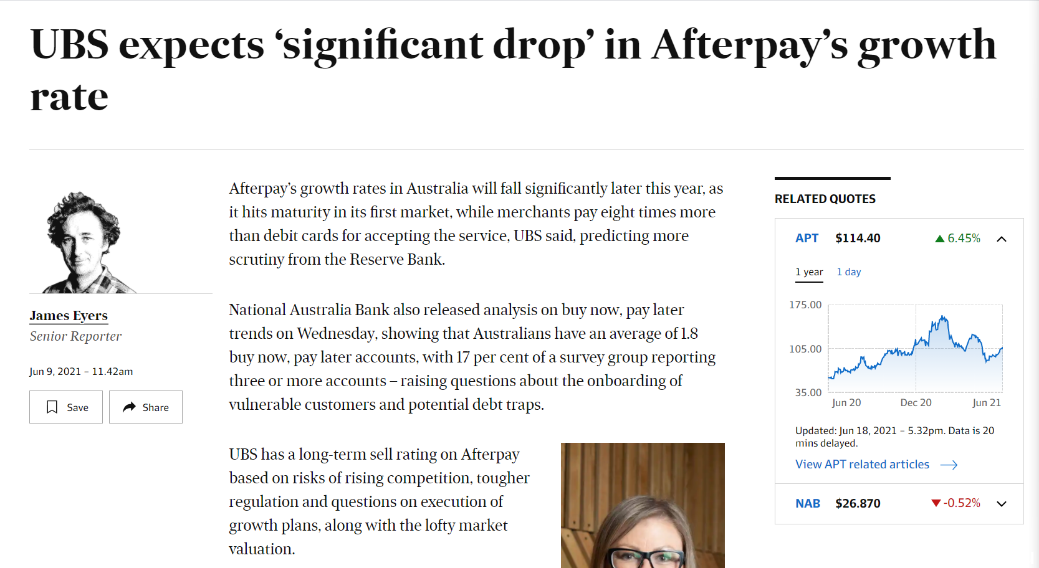

《澳大利亚金融评论报(AFR)》瑞银对Afterpay增长的负面预期

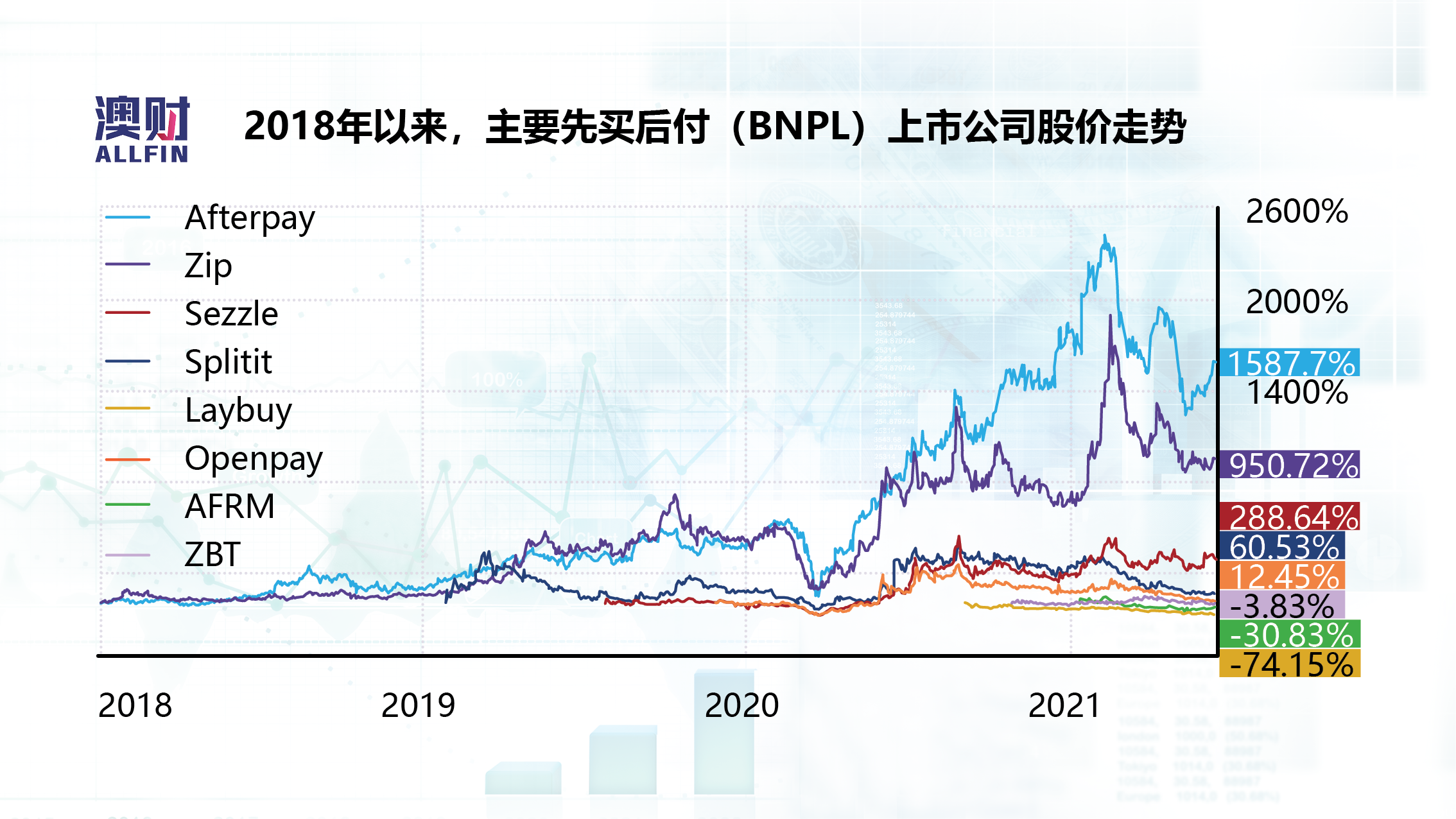

在质疑声和科技股回调当中,先买后付公司的股价也从出现了从高位急速下跌的情况。

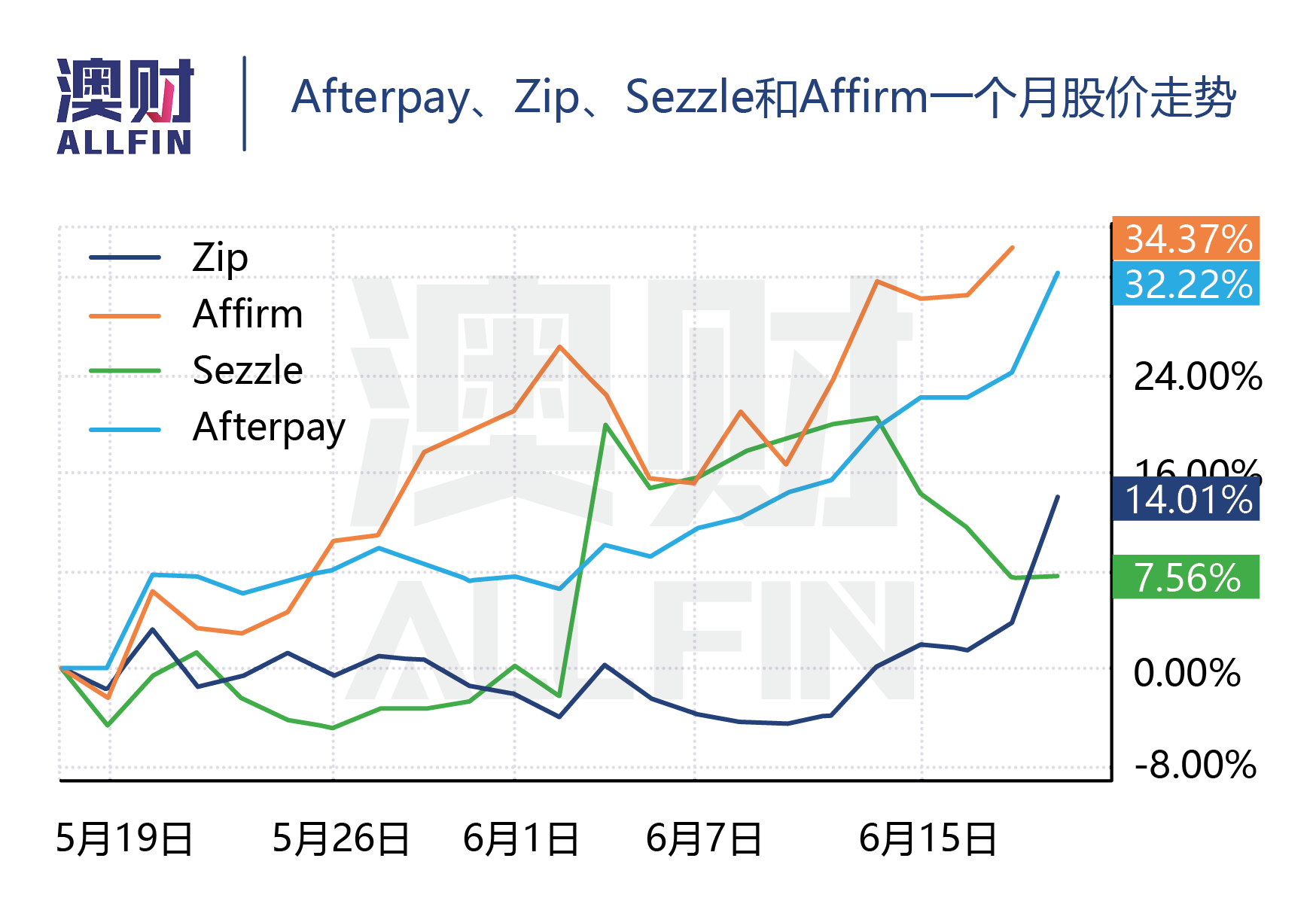

然而,到了6月,先买后付的头部企业股价明显反弹,其中澳大利亚领军者Afterpay和美国上市企业Affirm的股价月度反弹都超过了30%。

去年先买后付行业爆发性增长,也因此吸引了很多投资者的注意,成为澳股最热门的板块之一。

如今群雄逐鹿,这一领域是否还能保持巨大的增长空间?未来又有哪些公司能够脱颖而出,成为真正的王者?

竞争激烈 头部效应显著先买后付行业的兴起,是由于不同代际消费和支付习惯的巨大变化。随着90后正在成为消费主力军,他们经历过被信用卡绑架的金融危机时段,对信用卡的信任感不如上一代,财务紧张感更强;又是第一代享受到流媒体等订阅的消费者,习惯于分期付款享受服务。

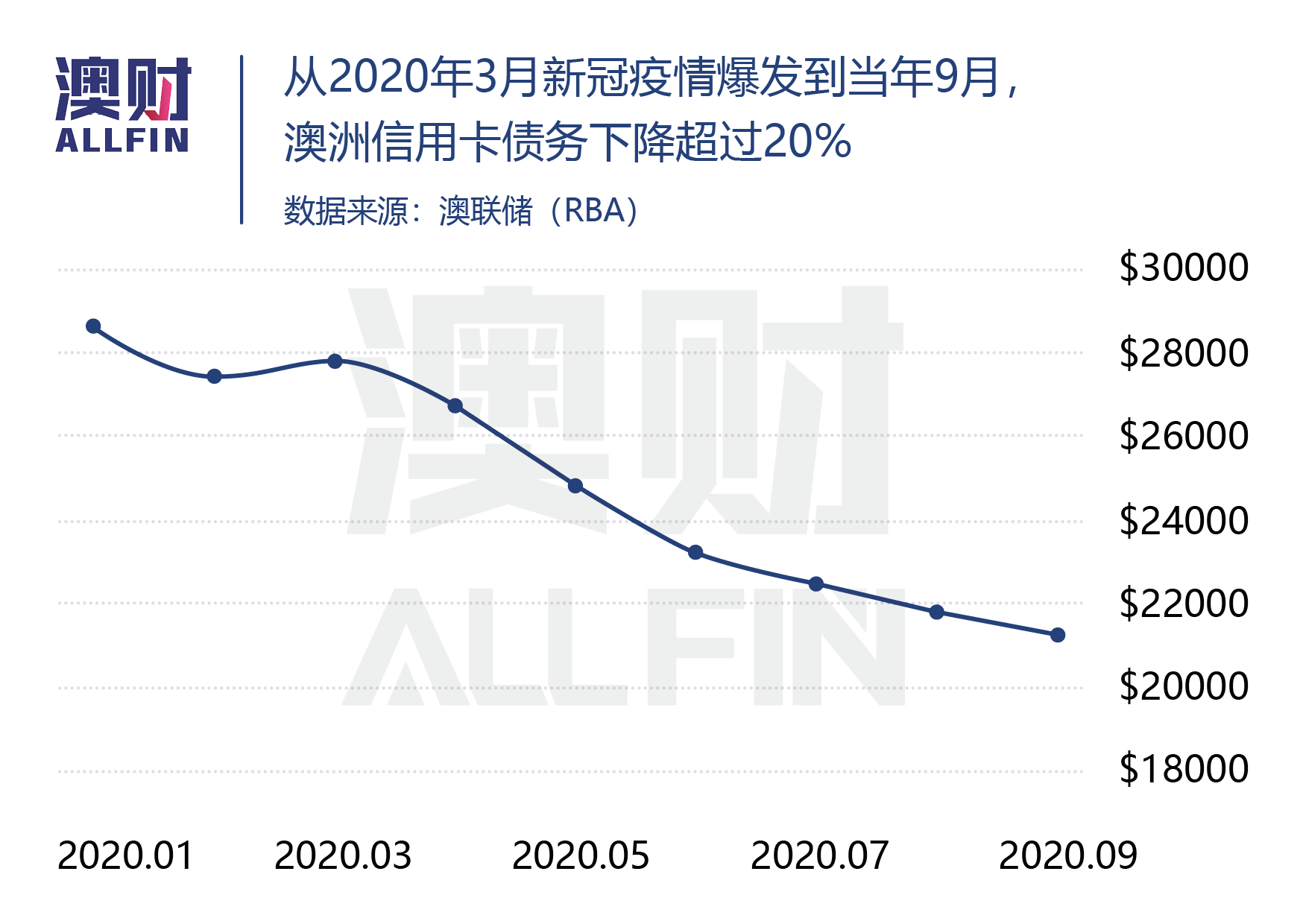

而在新冠疫情的催化下,使用信用卡的人数就以更快的速度下滑。根据数据服务机构illion的分析,由于政府的收入补贴,很多人在疫情期间都还清了信用卡负债,其中一些人甚至关闭了账户以避免再次陷入负债周期。

与信用卡不同,“先买后付”并不是靠收取贷款利息,而是靠从商户端收取费用获利。一些平台还植入了营销功能,帮助商户进行促销,因此让平台对商户而言,比普通信用卡更有价值。

与此同时,从出现伊始,“先买后付”就几乎都是线上平台,其数字化往往比信用卡做得更完善。对于年轻用户而言,使用更为便捷。

从销售端和使用端都提供附加服务,是“先买后付”与信用卡较明显的差别。博满澳财首席投资官魏睿昊指出,正是由于这种差别,让“先买后付“行业的商业逻辑能够得到市场的认可,并获得有效增长。

根据行业研究报告,在2021财年,通过“先买后付”主要参与公司的交易量继续保持100%的增长速度。

当然,虽然保持着巨大的增长势头,但“先买后付“行业也存在不少问题。

比如,无论是澳联储还是监管机构,目前对于这一新型支付行业还是“睁一只眼闭一只眼“,未来可能会面临更强的监管。不过在魏睿昊看来,这一问题只是行业发展的必经之路,某种程度反而会使市场得以规范,并不见得会真的影响企业发展。

但市场竞争越发激烈却是不争的事实,以不同方式支付、针对不同领域的“先买后付“公司如雨后春笋般,光是在澳大利亚上市的公司就接近10家。

互联网行业往往会呈现出“赢者通吃”的状态,加上澳大利亚市场的体量不足以负担那么多同类型企业,看好“先买后付”的投资者就更需要仔细分析行业内各个公司的具体情况。

从客户信用质量等级看企业发展如何找出合适的投资标的?不妨先将所有“先买后付”公司放回到整个的支付市场中去衡量。

在支付领域,如果按客户的信用等级去划分公司,可以分成:针对低信贷质量消费者(违约率超过6%),针对中等质量消费者和针对高质量消费者(违约率约1%)。

其中,尽管针对低质量消费者的公司用户群体可能很大,但从长期来看风险也是最高的。这些公司往往是鼓励那些没有信贷能力的人进行超前消费,因此是会造成较高的违约率。

在这一类别中,包括了不少“先买后付”领域新的参与者,以及一些小型非银信贷的上市公司。这些公司往往表现并不尽如人意。

中等信贷质量的支付赛道当中,信用卡的占比最高,是相对成熟,但竞争也最为激烈的细分市场。

与之相反,真正针对高质量信贷消费者的公司数量并不多。这一细分市场的用户消费能力良好,违约率极低。也因此,支付利息比例也较低,对主要依靠利息赚取收入的信用卡公司而言价值有限,信用卡占有率并不高。

正因为这样,占据这一细分市场的“先买后付”企业面临的真正竞争并不强,客户黏着度更高,使用价值也更强。因此在这一细分市场的“先买后付”巨头市场表现也往往较好。

上市公司和风投标的两大“王者”

上市公司和风投标的两大“王者”综合而言,在我们看来,“先买后付”行业仍具有较大的增长潜力,但市场越来越拥挤也是事实。

以市场的认可度衡量,无论是已经上市的公司,还是新加入市场的参与者,能够获得高信贷质量客户的公司更具有竞争力。

而由于“先买后付”市场日趋成熟,竞争越发激烈,整个行业的“马太效应”就会愈发显著。所以对于投资者,行业领头羊以及占据高信贷质量客户市场的公司就更值得关注。

从目前已经上市公司来看,表现最好的还是“先买后付”领头羊之一的Afterpay。虽然说Zip也是属于行业领头羊之一,但由于Zip主要关注的是中等信贷质量的消费者群体,所以尽管起步时间和Afterpay不相上下,但目前的市场表现和Afterpay仍有一定差距。

在未上市公司当中,还有一家市场占有率更大的公司——覆盖了17个国家和地区,签约商户数量是Afterpay的3.5倍,全球活跃用户数量是Afterpay的6.5倍,不仅拥有金融服务执照,也同时拥有银行牌照,可以视为行业真正的龙头。

这家公司正是澳大利亚第一大银行联邦银行和全球投资巨头软银参与投资的Klarna。其网站集合线上购物和线下探索、支付和个人财务控制、折扣搜寻和到货提醒等功能,并配合人工智能,为用户提供了更好的“一站式”消费体验。

无论从用户占有率和用户体验等方面,Klarna在市场上都具有其明显优势,其最有可能享受整个行业高速增长的巨大红利,未来成长空间值得期待。

(欢迎订阅澳财网头条号,我们将不断为您提供优质的全球宏观经济分析和澳洲财经资讯)

文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,请勿单独转载图片。本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

*以上内容转载自澳财网,澳洲事儿对内容或做细微删改,不代表本网站赞同其观点和对其真实性负责。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联