尽管澳洲联邦政府应对新冠疫情的JobKeeper(留职补贴)政策即将在许多人的担忧之中结束。不过目前看来,澳大利亚的零售业对于JobKeeper的依赖度并不高。

相比去年4-9月期间的JobKeeper 1.0而言,零售业在2020年第四季度的JobKeeper支付申请下降了68%。

《澳洲金融评论报》援引了全澳最大的Westfield购物中心的拥有者——商业零售房地产集团Scentre的数据,澳新市场42家Westfield的消费活动表明,新冠疫情对消费者信心的抑制效应正在减弱,零售地产正在重回正向增长的空间。

在去年4月疫情峰值时期,Westfield的人流量降至1600万人。不过,到了去年四季度,人流量已经明显复苏,接近疫情之前的水平,达到4600万人。同样,回款在4月份曾一度下降至总收入的28%,随后在下半年恢复至93%。并且,四季度签署的租赁合同较上年同期出现增长。

即使一些物业的估值下降,导致Scentre集团年度整体出现亏损,但是,由于独立估值师已经上调了其在新州邦迪(Bondi)和悉尼市区(见上图)等价值数十亿的Westfield旗舰店的估值,降幅在去年的下半年已经大幅放缓。

首席执行官彼得·艾伦(Peter Allen)表示,公司目前的财务情况 “足以支付运营和租赁资本,为战略计划提供资金,并减少净债务。”

零售地产的寒冬走到尽头了吗?

驱动零售复苏的关键:现金流《澳洲金融评论报》表示,事实上,Scentre近期出现的增长不是基于资产的价值,而是基于资产产生的现金流。

Scentre首席执行官Peter Allen说:“即便这些资产的估值跌至1澳元,也不会改变。因为就收入而言,我们整个投资组合仍然可以产生超过20亿澳元的现金流。我们的驱动力是现金流,而现金流则取决于获客率,已经将获客率转化为零售商家租金和租赁需求的能力。”

截至12月底,其投资组合的租赁率为98.5%,略低于前一年同期的99.3%,其中包括848个新签约租户。

位于新州Bondi Junction的Westfield购物中心

继澳大利亚各州和领地政府于去年出台了为小规模租户提供临时租金减免,或延期的强制性行为守则之后,在签约的3600个零售品牌中,Scentre和94%的商家达成了协议,并承担了3亿澳元的预期信贷费用。

Allen驳斥去年有关永久性重置租金结构的普遍看法(主要是零售商),即实施与营业额挂钩的租金支付,而不是固定租赁金额,以便更贴切地反映销售额情况。

Allen坚持认为,任何基于营业额交租的想法,只会增加Scentre集团对个体零售商家销售产品/服务技巧的依赖,这是一种不必要的风险。

在人流量急剧下降时,有关结构和租金的争议引发了业主和大型租户之间的激烈争夺,其中包括Solomon Lew旗下零售集团Premier Investments。因为不交租,Scentre曾短暂封锁Mosaic Brands 129家门店。

由于随后许多零售商家的销售回升,盈利改善,这些争议也就暂告段落。

投资者对零售地产仍保持警惕然而,这并不意味着大型购物中心就此可以“高枕无忧”。

澳大利亚零售商协会(Australian Retailers Association,ARA)首席执行官保罗·扎赫拉(Paul Zahra)表示,疫情爆发之前,租金的年度涨幅就快于通胀(CPI),这已经侵蚀了许多零售商家的盈利和生存能力。

“许多问题仍然存在,尤其是CBD购物中心人流量方面。虽然人流量在回升,但是仍低于疫情之前的水平,同时消费者信心依旧脆弱。”

事实上,疫情导致了市场自行纠正,尤其体现在租赁差额(旧租赁合同和新租赁合同的差额)上。新租约租金低于到期租约租金,而且差距正在扩大,尽管业主一直通过固定(5年)租约中商定的年租金涨幅来弥补差额。

去年,Scentre签订了2600多份新租约(含848个新租户)。平均而言,每份新租约的租金要比到期租约低13%,而面向新租户的激励措施相当于其租金总额的5%。

不过,Scentre集团80%的租约仍然维持5%的年度涨幅(维州)和“通胀率(CPI)+2%”的涨幅(其他地区)。

Scentre在2020财年下半年的业绩,反映出了澳大利亚购物中心行业的现状已不断改善,但也仍存在不少问题。

澳大利亚另一家零售物业巨头,墨尔本Chadstone 购物中心半数股权持有人Vicinity Centres的首席执行官Grant Kelley此前也表示,公司在下半财年零售营业额重新回正(维州和CBD的资产除外)。

去年节礼日时的维州Chadstone购物中心

虽然“对零售业的复苏势头持谨慎乐观的态度”,但是同时他也承认,新冠疫情的大流行“已经加速了零售业态和消费者趋势的演变”。

瑞银亚太地区房地产研究主管格兰特·麦卡斯克(Grant McCasker)一直对零售业进行长期跟踪分析。在对Vicinity Centres财报的分析报告中,他采取了看跌的立场。

“新冠疫情加剧了零售业结构性转变所带来的冲击。租金减少20%给估值带来了下行压力,同时估值师也在调整长期增长的前提条件。”

“空置率、托管和破产商家增加、以及商家续约期限缩短等等都是压力。”

摩根士丹利澳大利亚投资银行业务董事长蒂姆·丘奇(Tim Church)被问到了有无可能再次投资零售地产的问题。

他表示,目前还没有计划,至少要等到零售地产在租金和收入稳定,但这种稳定可能需要数年时间。

(当然,并非所有的零售商家都是如此。实际上,新冠疫情增加了人们对社区购物中心、泛家居购物中心,如Bunnings、独立式超市的兴趣。强劲的郊区经济带来了非首府城市购物中心的繁荣。澳大利亚另一个地产巨头Stockland的报告显示,非首府城市的零售商家获客量增强。)

实体店仍是零售生态系统重要组成部分在过去40年,澳大利亚零售业一直处于增长的超级周期中。

然而,现在即便是进入澳大利亚市场的Zara、H&M等国际零售商,在“调整”(其实就是缩减)门店的规模。

这也反映出了全球零售业所面临的压力——不断变化的人口特征以及电商渠道的拓展。

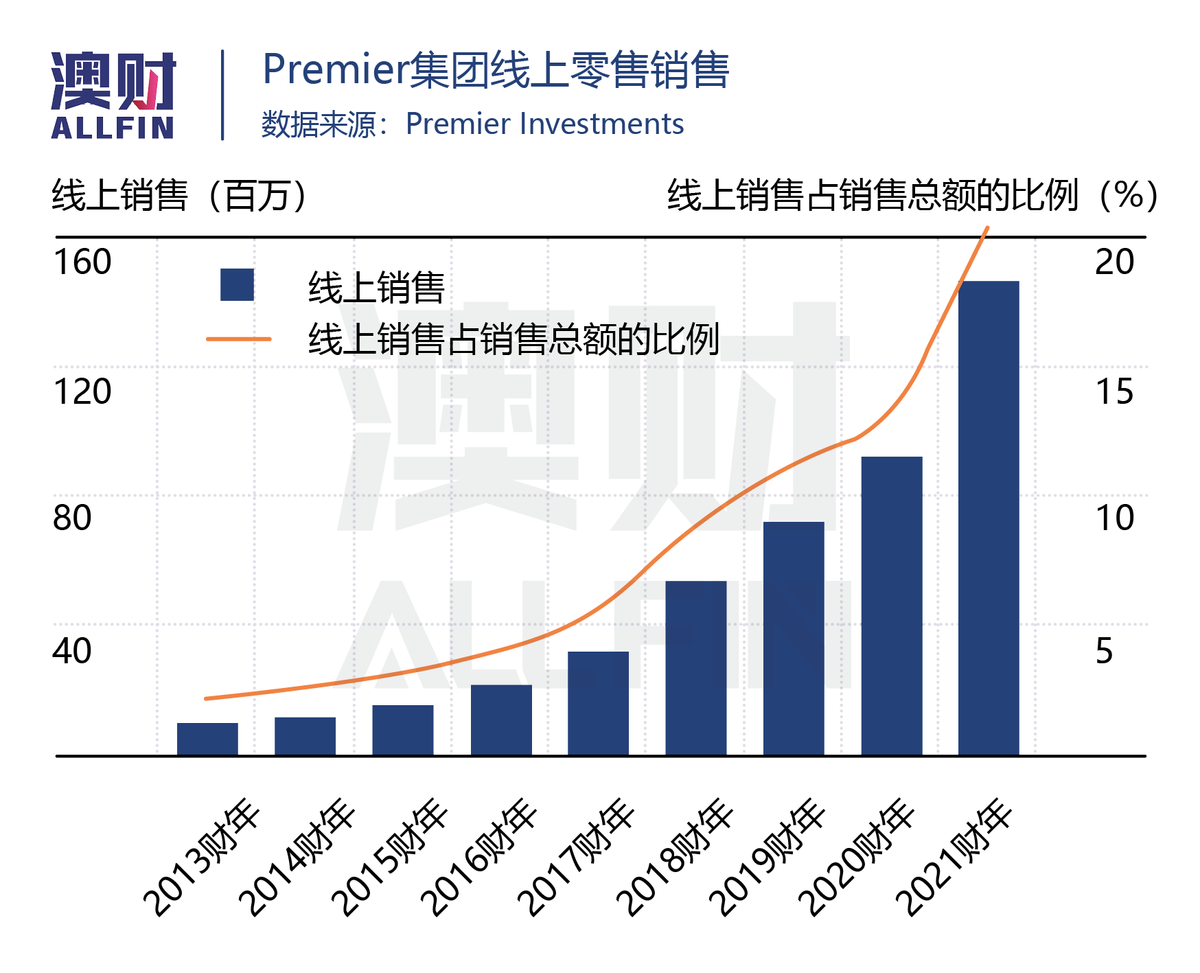

零售集团Premier Investments提供的图表也显示了线上销售的影响。最近半个财年的前24周内,线上销售额增长了60%,达到1.46亿澳元,占总销售额的20%。同时,集团指出,线上销售的息税前利润率“明显高于”传统线下门店的利润率。

同样,Scentre也有自己的线上计划。截至目前,超过100万的顾客安装了Westfield Plus应用程序。这款针对新冠疫情而推出的App已经处理了1万多笔订单,并起到了“重要的培训作用”。

不过,Scentre的首席执行官Allen指出,实体店仍然是多渠道零售商经营策略的核心部分,并没有迹象表明“澳大利亚消费者前往商场的消费习惯已经彻底改变”。

“实体店仍然是零售生态系统的重要组成。”

据Allen透露,尽管Westfield一直在为客户“策划”体验,但是,商场的商店类型实际上并没有因为疫情而发生直接改变。就客户而言,他也没有看到任何人群结构性变化。

他坚持认为,人是社会群居动物,喜欢一起共事和彼此分享。

他说:“我想不出另一个能够吸引客户进来,然后花上一个半小时的领域或行业。我们能够做的就是驱动我们的生态系统(包括线上),因此我们能够获得更多的客户信息,并与我们的零售商户共享。”

因此,尽管承认2020年是充满挑战的一年,但是,他认为购物中心能够继续为零售业提供巨大价值。

(欢迎订阅澳财网头条号,我们将不断为您提供优质的全球宏观经济分析和澳洲财经资讯)

文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,请勿单独转载图片。本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联