导读:美国通胀水平将在5月触及年内高点,短暂突破美联储2%的目标利率。对应美债的上行还将对风险资产形成压力,新兴市场大于欧洲大于美国本土。

为何国债收益率上的如此快?因为通胀将要开始。

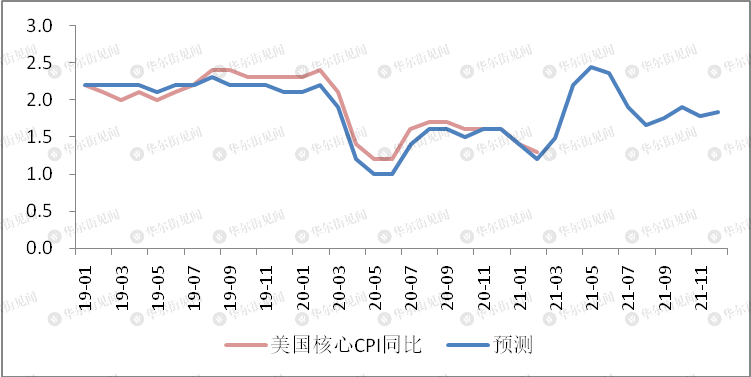

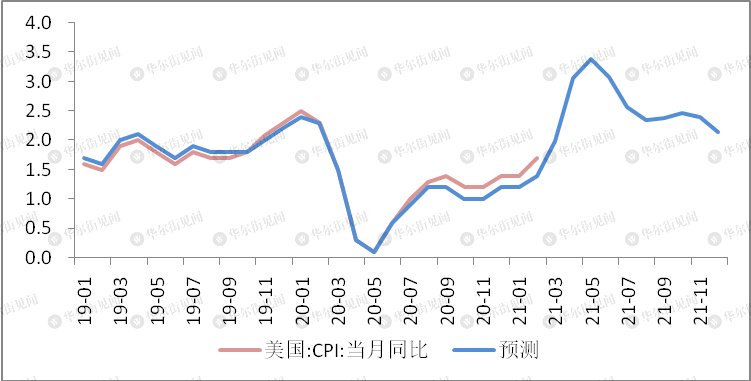

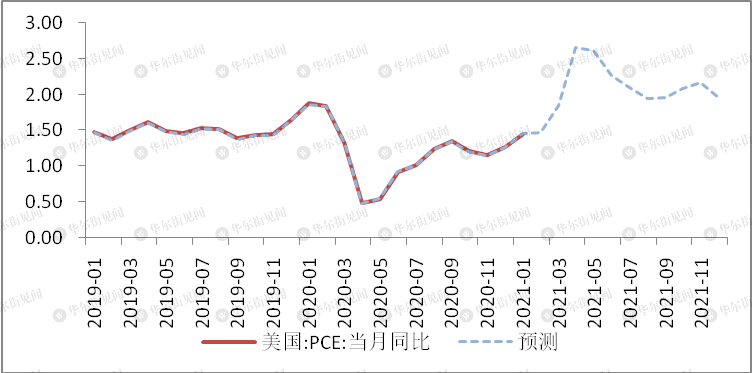

注:通胀数据季节特征明显,采用常用的环比推同法预测,该预测在通胀反季节表现明显时会产生一定的偏差,比如2020年,故而预测时没有纳入2020年环比数据。

预测数据显示:在基数和美国消费端逐渐复苏的推动下,二季度美国通胀水平会进入明显攀升阶段,并在5月触及年内高点。CPI、PCE以及核心CPI分别达到3.38%、2.66%和2.44%,从而突破美联储2%的目标利率。因此当前美债收益率飙升剔除交易、供给层面的原因,根本上也是提前反应了美国通胀的上行。

根据美联储去年底的经济预测报告,今年核心PCE将达到1.8%的水平。作为美国调控货币政策的规则——泰勒规则①的指引,基准利率在三季度理论上有上调的意义,这将意味着美联储对货币政策态度的逐渐变化。当然从态度变化到行动变化需要较长的时间,从前一轮周期来看或许1年到2年。尤其是在当前就业表现还不达预期的条件下,联储对通胀的容忍度会进一步加强。只不过,无论鲍威尔说的再怎么“鸽”,市场也会阶段性的将此纳入到资产价格中去。

①泰勒规则指出美联储的政策利率为通胀缺口和产出缺口的函数,前美联储主席伯南克在其2015年发表的文章中重新验证了泰勒规则对美联储政策利率的解释力度,调整了参数和通胀变量后,两者的拟合程度仍然很高,可作为货币政策的指引。

根据今年通胀的预期表现,美债收益率会相应走出4、5月冲高,三季度回落,四季度震荡的态势(除非美联储进行干预,尤其是如果实际利率上的比较快),这依然会对风险资产形成压力,特别是二季度很大程度还将配合美元的短期走强,从流动性的压力来说:新兴市场>欧洲>美国本土。

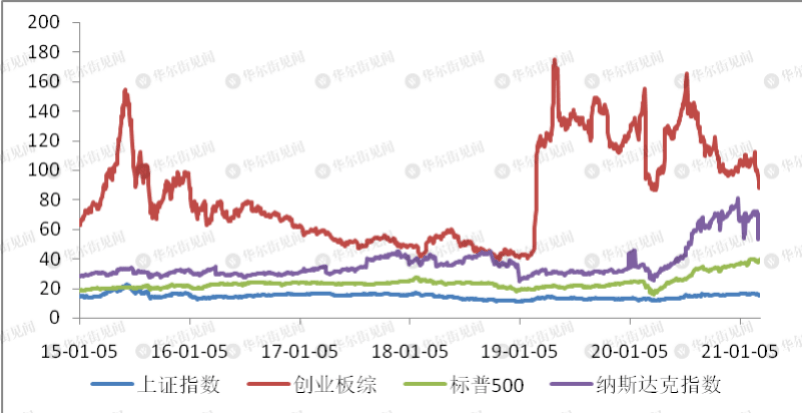

A股美股对应板块估值水平

回到国内股市,最近公布的信贷数据相当强劲,但从市场观点来看反倒强化了国内央行偏中性的态度。综合国内国际两方面来看,估值方面的压力尚未过去。从A股美股不同板块的估值来看,创业板>纳斯达克>标普500>上证综指。在这种情况下,低PEG的周期风格和低估值风格或将延续。高估值和抱团股在其盈利预测和资金风格(即重仓的投资者属性)的不同下出现分化,“虚高”估值的板块还将面临去估值的压力。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联