这个南半球的夏天,澳大利亚的天气似乎总也热不起来,往年东海岸动辄40度以上的高温至今没能再现。

但是,澳大利亚的金融市场却热火朝天,仿佛大洋洲的热度都汇集到了澳交所。

2021年伊始,澳大利亚多家投行已经是一派忙碌的状态,为今年一系列的首次公开募股(IPO)计划做准备。因为有不少炙手可热的金融科技和零售行业企业正在排队等着上市。

据《澳洲金融评论报》透露,澳大利亚一些顶级的资本"操作手"从圣诞假期之前,就一直在忙着准备非交易路演文件。在未来几周内,他们将开始向基金经理推介有待今年上市的候选企业。

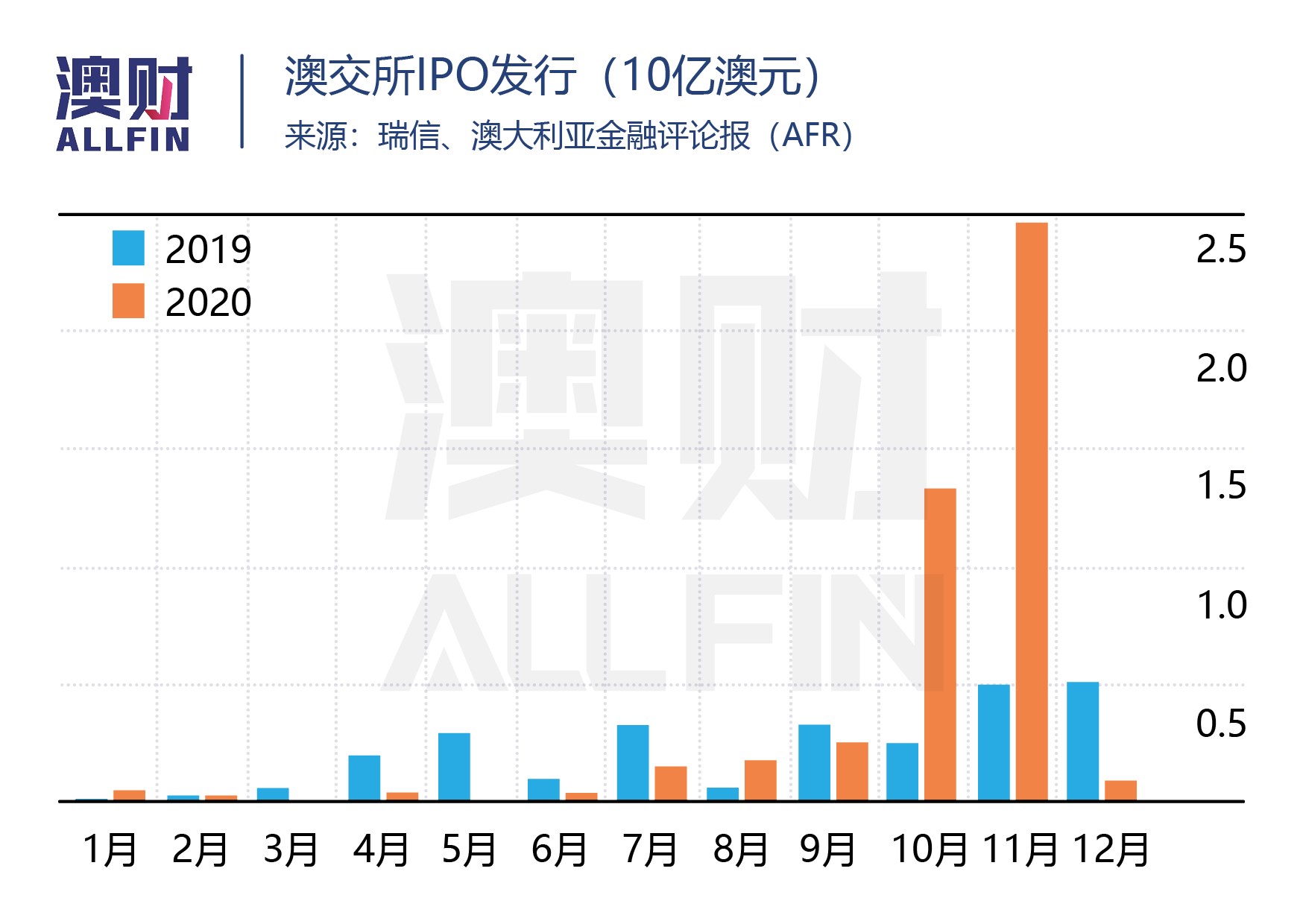

研究机构Dealogic提供的数据显示,整个2020年的IPO股票价值约为47亿澳元,高于2019年的27亿澳元,但低于过去八年65亿澳元的年平均水平。

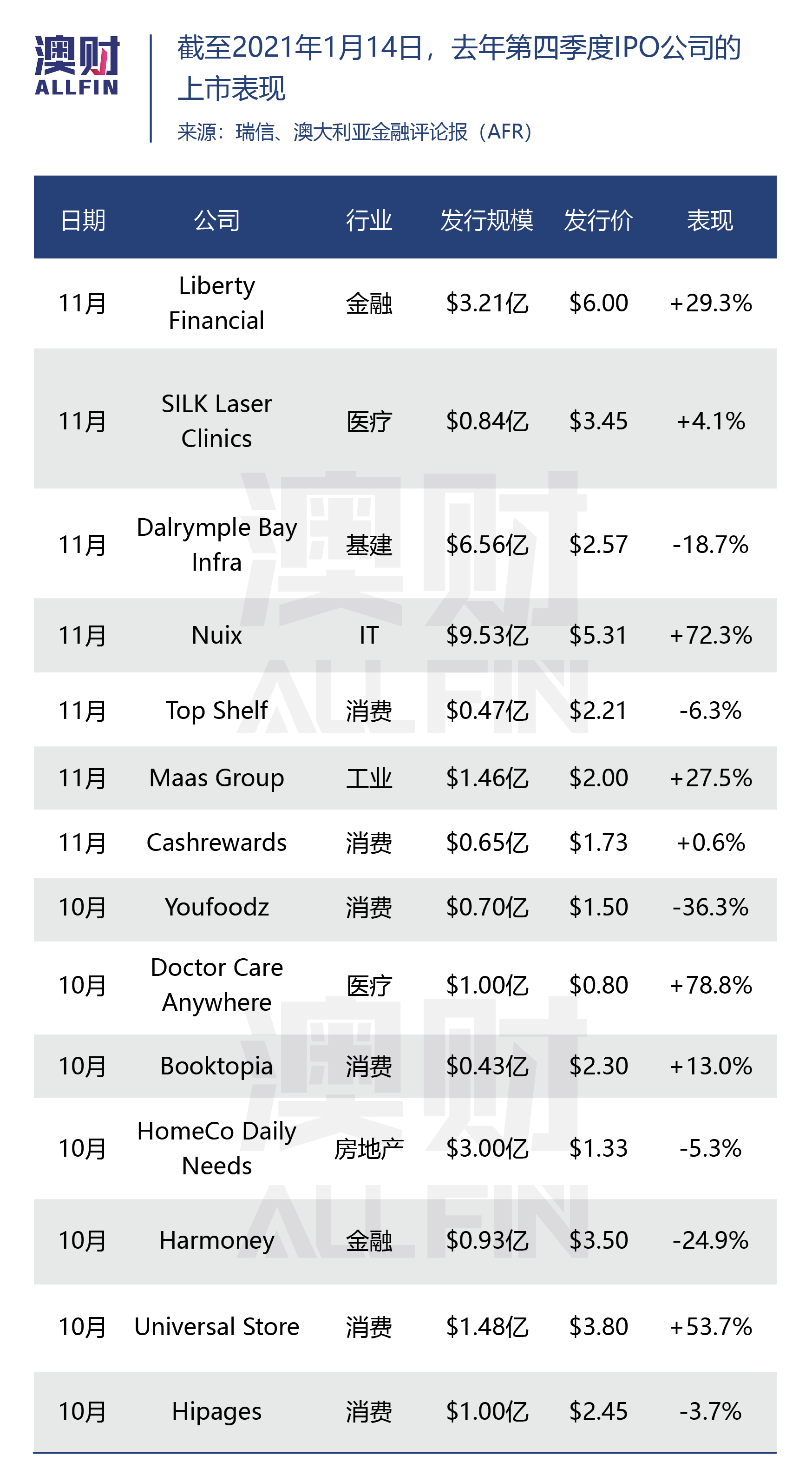

不过,去年绝大部分IPO均集中在2020年的10月和11月,股票价值分别为13亿澳元和25亿澳元。这推动第四季度的IPO发行额达到约30亿澳元,为近两年来最活跃的一个季度。许多机构认为,去年年底开启的"IPO热潮"有望在2021年延续。

高盛股票资本市场负责人伊恩·泰勒(Ian Taylor)就是这样的乐观者之一。他表示,今年"IPO将呈现繁荣景象"。

这一观点也得到瑞银(UBS)股票资本市场澳大利亚负责人亚历克斯·迪尼亚南(Alex Dignam)的认同。他表示,上一次如此忙于IPO交易已经是四五年前,因此他预期,明年年初,由他们团队负责的IPO数量将是一段时期的高峰。

同样,加拿大皇家银行资本市场(RBC Capital Markets)副董事长迈克尔·库克(Michael Cook)也有同感——与去年同期相比,等待IPO的企业数量增加了很多,他们就有好几笔IPO交易将在今年启动。

2021年IPO热门板块

瑞银认为,2021年最热门的新股发行行业将是电子商务、金融、工业和零售。

目前,包括零售商Best&Less Group在内的很多企业已经公布了IPO计划。其中,Best&Less Group于去年年底由麦格理资本(Macquarie Capital)帮助下首次向基金进行了路演。

就发行规模而言,2021年IPO规模最大的一笔交易当属全球重量级投资机构Blackstone黑石旗下数十亿澳元的物流地产投资组合。

据《澳大利亚金融评论报(AFR)》的报道,Blackstone澳大利亚房地产部门已经委托投资银行摩根大通(JPMorgan)和摩根士丹利(Morgan Stanley),在2020年底负责IPO,规模超过10亿澳元。作为并行选择,Blackstone也在就潜在的出售交易来寻求退出。

另外,英国亿万富翁桑耶夫·古普塔(Sanjeev Gupta)已重启了旗下钢铁业务InfraBuild Australia的上市计划,规模预计超过10亿澳元。

InfraBuild Australia官网首页截图

麦格理集团股票资本市场负责人休·法尔肯(Hugh Falcon)表示,尽管这两大基建和地产的IPO前景充满希望,但他也认同瑞银的观点,金融和零售行业也值得关注。

他预计,金融科技行业将有更多的IPO活动,包括非银行贷款、小额贷款和在线交易参与者。另外,在零售行业,许多高增长型企业也在考虑上市计划。

2020年上市的金融和零售企业包括非银行贷款机构Liberty Financial、返现零售提供商Cashrewards、Harmoney和图书销售商Booktopia等。

Liberty Financial官网首页截图

根据麦格理集团的信息,2021年(至少在上半年),不太可能出现数十亿澳元的IPO。不过,他们认为,这一年的总体活动保持活跃,尤其是考虑到当前的上市公司估值实力以及经济活动强劲反弹的潜力。

高盛指出,任何强劲的IPO市场都受到三方面因素的驱动:股票市场活跃、估值支持和波动性低。只要这种趋势得以延续,市场应该仍然利好IPO。

仍然要警惕黑天鹅事件

仍然要警惕黑天鹅事件

不过,几乎每个投行的银行家都同意,只要少数几笔IPO定价或结构不符合投资者预期,则整个IPO市场的风向就有可能发生转变。

以2020年为例,IPO窗口在11月底左右关闭。当时,律师事务所HWL Ebsworth在下调估值和重新定价之后仍然撤回了IPO,同样退出的还有家具零售商Fantastic Furniture。牡蛎生产商East33也在12月退出IPO。

高盛的银行家认为,一两笔执行不当的交易可能"破坏整个IPO进程"。因此,需要所有从事投行业务的参与者来确保承销公司具有高质量的管理团队和经营表现。

为此,投行在2020年底采取了所谓的"前端询价(front-end bookbuild)"策略,即在把拟上市企业推向更广泛的机构市场之前,先向少数精选投资者先进行询价。

这是在上市过程中提前锁定价格并为IPO进行承销的一种方式,也是澳大利亚市场上一种相当独特的操作。可这样做也有弊端,就是无法获得"后端询价"出现更高价格的可能性。

瑞信投资银行联合负责人詹姆斯·迪斯尼(James Disney)表示,这种趋势将持续到今年。2021年,我们预计将有更多的早期投资者参与和早期承诺。"

在2020年,"前端询价"得到了化妆品零售商Adore Beauty和在线交易预订服务商Hipages等公司的支持。

Adore Beauty官网首页截图

但是,仅凭更早锁定价格(通常较低)的"前端询价"并不一定意味着开盘首日就会出现大涨。

IPO发行定价和交易价可能因为距离首日交易的时间延长,而面临市场定价风险。

之所以,去年下半年掀起IPO热潮,其中有一大原因是由于新冠疫情在上半年爆发,对市场冲击较大,让一些原定于上半年上市的公司放缓了上市步伐,把IPO推迟到下半年,以避免公司估值被低估。

尽管市场利好因素短期不会消失,但经济基本面仍是疫情后的复苏,有较多潜在的隐患,如3月各项财政援助的结束、失业率居高不下等。市场仍存在剧烈波动的可能性,因此在投资IPO上市的股票时,首先要考虑的还是公司的盈利前景和抗风险能力。

毕竟热潮之下,总有些人在裸泳。

(欢迎订阅澳财网头条号,我们将不断为您提供优质的全球宏观经济分析和澳洲财经资讯)

本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联