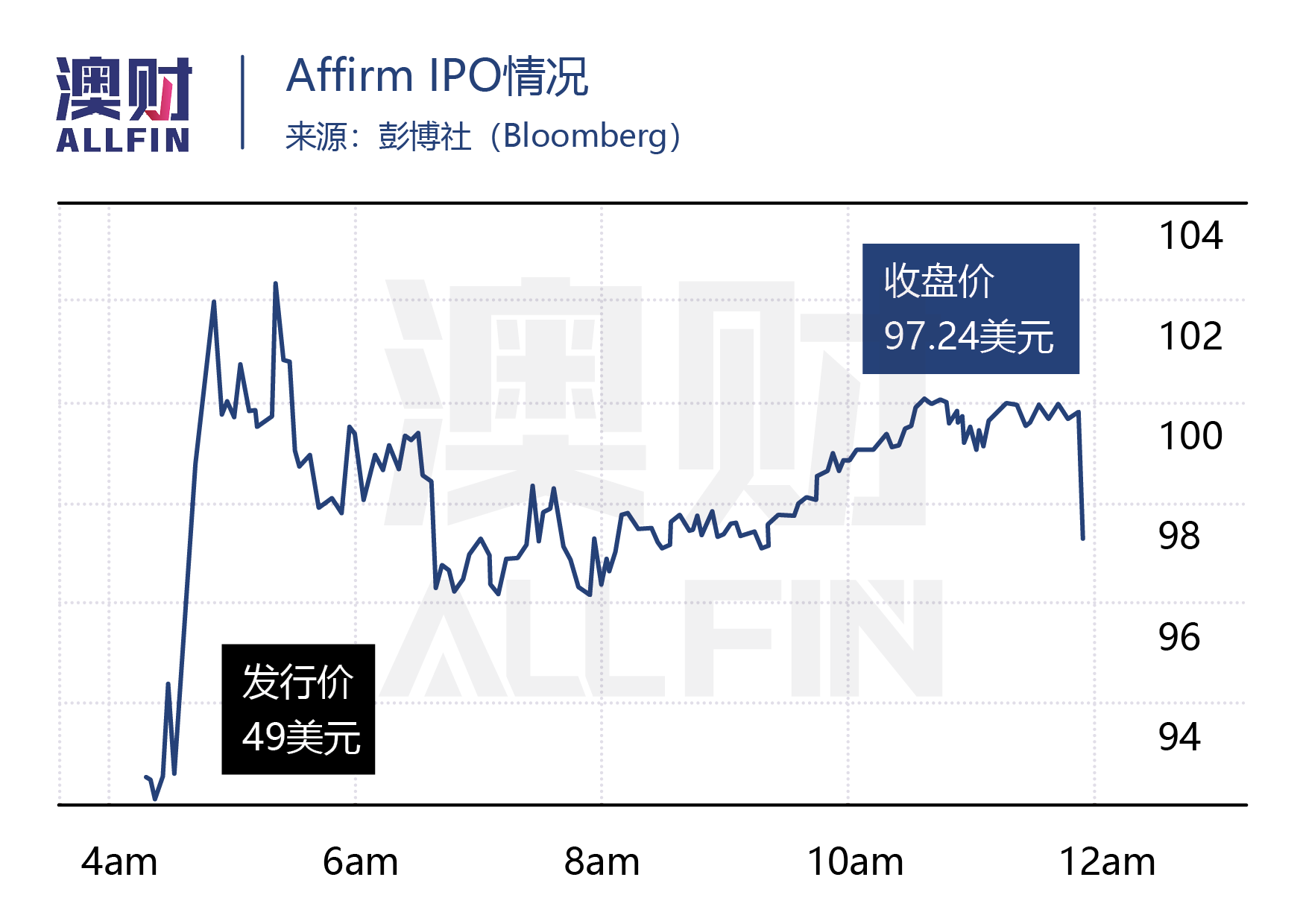

澳大利亚"先买后付(BNPL)"鼻祖Afterpay在北美市场的竞争对手——美版"花呗"Affirm于1月13日登陆纳斯达克之后,受到投资者追捧,上市首日收于97.24美元,较发行价上涨98%。这也带动澳大利亚相关概念股1月14日全线上涨。

Afterpay的股价周四飙升9.7%,至121澳元,距离12月29日高点122.09澳元仅一步之遥,市值单日增加27亿澳元。推动创始人尼克·莫尔纳尔(Nick Molnar)和安东尼·艾森(Anthony Eisen)的个人财富单日暴涨1.94亿澳元,增至23.9亿澳元。

其他先买后付概念股也均大幅上扬,Sezzle上涨7.5%至6.99澳元,Zip Co上涨5%至5.72澳元,Openpay上涨1.8%至2.32澳元,Splitit上涨1.8%至1.81澳元,而Laybuy则上涨13.7%至1.45澳元。

据《澳大利亚金融评论报(AFR)》报道, Afterpay在周四的良好表现也得益于投行摩根士丹利(Morgan Stanley)的"助力"。作为Affirm IPO的主承销商,摩根士丹利将Afterpay的目标股价从每股120澳元上调至136澳元。

在提供给客户的一份报告中,摩根士丹利分析师给出的结论是,Afterpay在多个地区都具有相关性,客户回头率很高,为商家的带客率在同类中最佳,因此具备成为全球先买后付平台的优势。"

他们认为,尽管面临更激烈的增长竞争,Afterpay仍可在2021年继续构建其全球平台,实现60%的三年复合年增长率;并指出,Afterpay正准备在欧洲和亚洲市场上推出业务,很可能"转向盈利",其收入在2023财年预计将增长2%至6%。

虽然公司目前的估值似乎很高,但摩根士丹利认为,对标全球支付平台同行,估值仍具合理性。其中包括刚刚上市的Affirm和瑞典的Klarna,后者与澳大利亚联邦银行(CBA)建立了合作伙伴关系。

Klarna与Afterpay创始人大打口水战如今在北美市场,无论是BNPL的用户还是投资者,将Affirm和Klarna与 Afterpay进行比较的频率越来越高。在许多分析师的讨论中,北美市场就是三分天下的局面。

Affirm的上市时期恰逢先买后付行业深陷"口水战"。Klarna首席执行官塞巴斯蒂安·西米亚特科夫斯基(Sebastian Siemiatkowski)在11月强烈批评Afterpay的商业模式,称其收费堪比勒索。

"澳大利亚本土某些公司收取高达400个基点,但是人们居然为这些公司的成功而庆祝。这一点真的令我感到震惊。"尽管没有"指名道姓",但其言辞中直指Afterpay。

面对竞争对手的批评,Afterpay的Anthony Eisen反驳称这很 "可笑",并表示越来越多的商家选择选择Afterpay,而不是Klarna和Affirm。

虽然Affirm并未卷入这场口水战,但是Klarna北美前首席执行官、支付领域专家布莱恩·比林斯利(Brian Billingsley)指出,Affirm对转嫁给商家和用户的费用也存在强烈的反对意见。

Billingsley在去年10月的电话会议上对花旗分析师表示:"Max Levchin曾公开表示不想收取惩罚性费用。"

不过,他将Affirm描述为专注于在线大额支出, "只会一招的小马驹",认为Affirm很难进行循环信贷和可能会增加收益的其他信贷类型,北美地区的局限性。

Affirm是谁?那么,Affirm是否真的如其竞争对手描述的那样?

Affirm是一家成立已有8年的金融科技公司,由PayPal联合创始人马克斯·列夫钦(Max Levchin)创立,总部位于美国旧金山。目前公司估值达到236亿美元(304亿澳元),仅略低于Afterpay的322亿澳元。

它的商业模式不同于Afterpay。与大多数先买后付参与者相比,Affirm为其客户提供了更多的时间来还款,有为期6个月、12个月或18个月的月度还款计划。

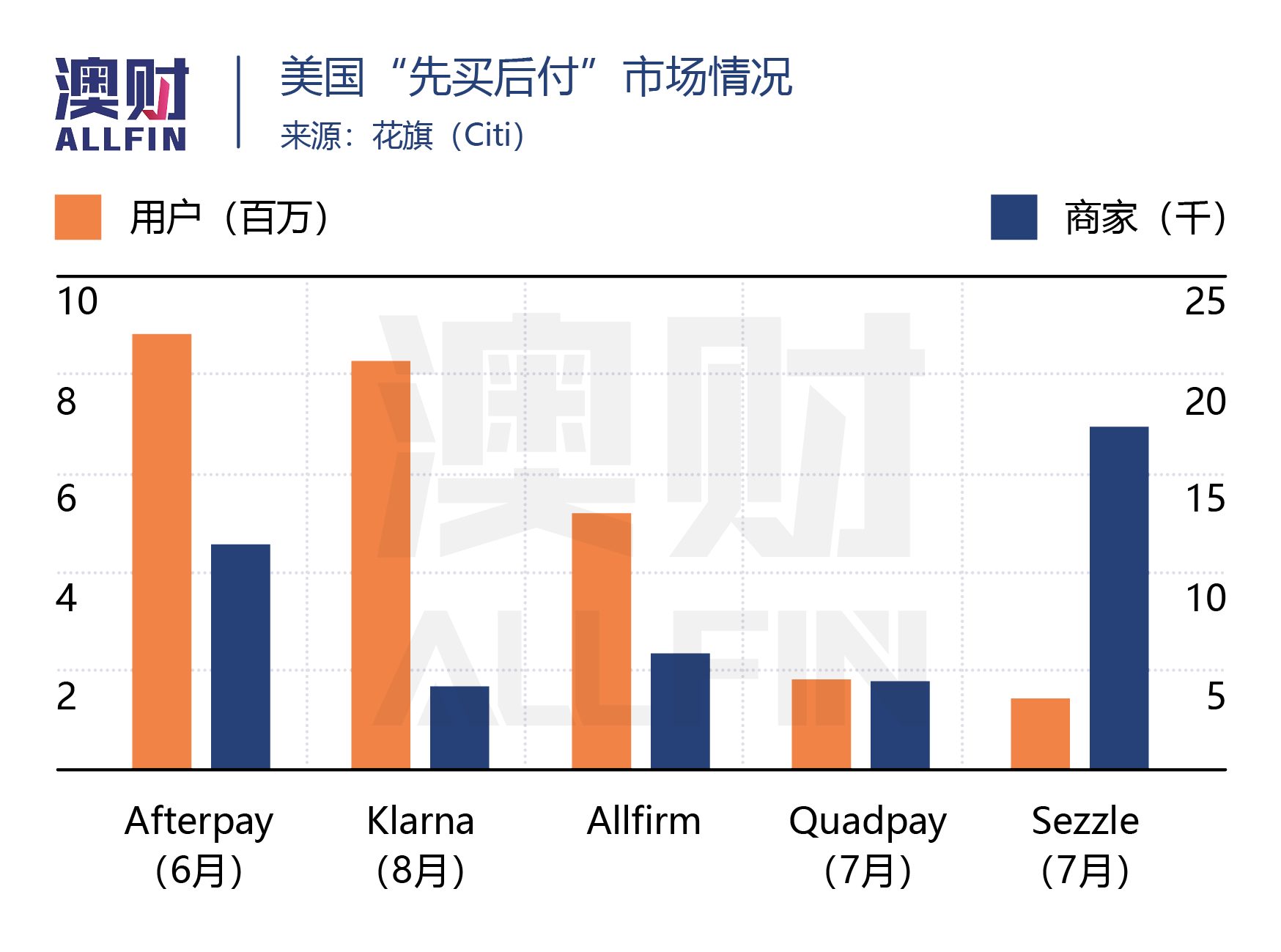

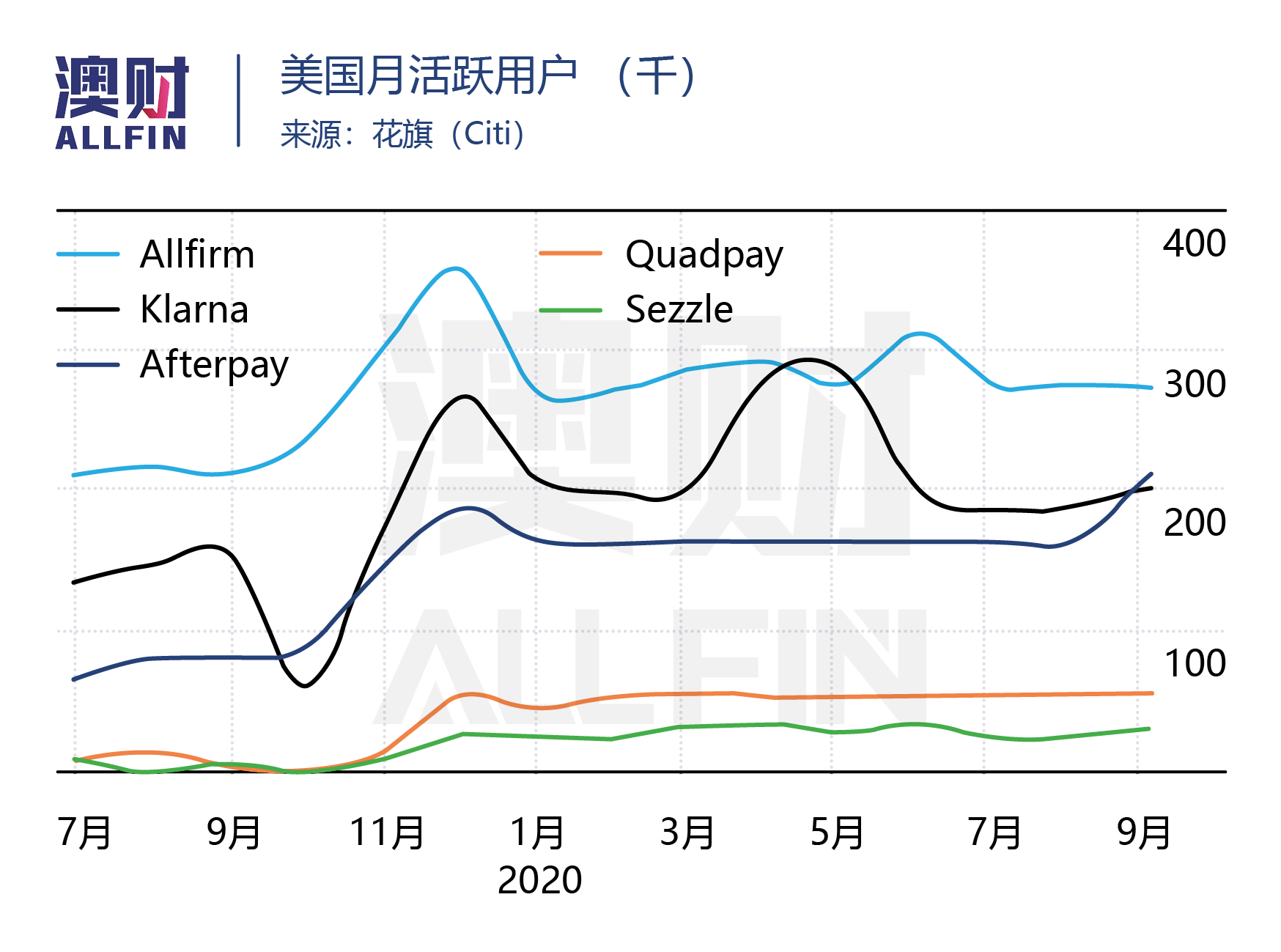

以客户数量计算,Affirm是美国第三大先买后付公司,拥有560万客户。然而,花旗(Citi)的数据显示,Affirm拥有最多的月活跃用户,今年9月有近30万用户使用其平台,而Klarna和Afterpay的用户约为20万。

上周,Affirm斥资3.4亿加元(3.458亿美元)完成了对加拿大先买后付公司PayBright的收购。

在宣布收购的一份声明中,创始人Levchin表示:"我们可以为更多的消费者提供更大的控制权和购买决策灵活度,并为商家带来更多加速业务发展的机会。"

他们还宣布在澳大利亚开展业务的计划,这是其在北美市场以外的首次尝试。

Affirm的投资者包括硅谷的Peter Thiel、新加坡主权财富基金GIC、苏格兰资产管理公司Baillie Gifford、风险投资公司Spark Capital和美国投资巨头富达。

Afterpay回头率高 2020年表现强劲三足鼎立,竞争的白热化也说明了先买后付市场的火热。

事实上,全球投资者,尤其是美国投资者对"先买后付"观念发生了本质的改变,也是让Afterpay市值单日飙升近30亿澳元的重要潜在因素。

以前,对那些大型美国付款公司(例如Visa、Mastercard、PayPal和American Express)的投资者来说,先买后付分期付款微不足道。因为,后者在美国整个支付市场中所占的份额很小(约占美国零售信贷支付的1%),无法引起主流投资者的关注。

此外,对于分期付款提供商与商家之间截然不同的关系,持怀疑态度的投资者一直不怎么感冒。

但是,作为Afterpay在美国的主要竞争对手,Affirm IPO的表现让市场开始重新思考这一行业的增长潜力。特别是像Afterpay这样广受千禧一代欢迎的产品。

这也引起了澳大利亚当地投资者的注意。他们意识到,在创始人Anthony Eisen和Nick Molnar的领导下,Afterpay的技术平台比Affirm更好。目前,Afterpay在美国的市场份额为24.7%,而Affirm为19.8%。

摩根士丹利(Morgan Stanley)之所以上调Afterpay的目标股价,因为Afterpay的增长不仅快于Affirm,而且数据表明,Afterpay的客户回头率迅速提高,并且似乎随着时间的推移而逐步上升。

Afterpay在澳大利亚最早一批的客户群体每年进行25次交易,远高于首年的5次交易。澳大利亚交易排名前10%的客户每年进行54次交易。为了鼓励支出,Afterpay推出了奖励计划Pulse Rewards,鼓励用户进行负责任的支出。

在澳大利亚,截至2020年6月的一年中,Afterpay占澳大利亚零售额的2%和电商销售额的15%。与之相比,Afterpay占美国零售额的0.1%和电商销售额的不到0.5%。

根据花旗的预测,Afterpay在美国的增长前景十分强劲,本财年前六个月通过Afterpay交易的商品总价值约为99亿澳元。

11月和12月,Afterpay的网站访问量仍然最高,其应用程序下载量环比增长率也要好于竞争对手。不过,其竞争对手Klarna(澳大利亚联邦银行参股)在同业中拥有最高的应用程序下载量。

在商家的支持下,先买后付在美国迅速增长。但是,这也吸引了越来越多的竞争,包括来自PayPal等老牌玩家的竞争。

由Afterpay在2020年假日期间对2992名美国消费者进行的一项调查显示,使用先买后付服务的购物者的消费频次相对更高,无论是线下还是线上。

结果发现,先买后付用户在接受调研前一周平均线下购买5次,高于非先买后付用户的3次。

自2016年上市交易以来,Afterpay市值增加了约300亿澳元,好于澳股其他龙头企业。

通过对比本周和10年前同周S&P ASX200中排名前16的股票表现,我们会发现,按市值计算,增值排名前5的公司分别是CSL(1040亿澳元)、Fortescue Metals Group(560亿澳元)、Macquarie(360亿澳元)、ResMed(350亿澳元)、以及Afterpay(310亿澳元)。

这些股价表现出色、十年来发展迅速的公司有一些共同的特征,他们往往具有以下部分或全部条件:

轻资本(Afterpay、CSL和ResMed)或具有巨额利润率的重资本(FMG和Macquarie),或者正在开发全球市场带来的增长(CSL、FMG、Macquarie、ResMed和Afterpay)。

Affirm IPO带来的投资热潮,并非Afterpay首次被全球投资者所关注。就在上周,全球最大的投资管理公司BlackRock因为持股Afterpay达到5%而发布了公告。

(欢迎订阅澳财网头条号,我们将不断为您提供优质的全球宏观经济分析和澳洲财经资讯)

本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联