前言

这场Covid19疫情给全球的人类首次造成两大方面的深远影响: 健康,经济。

全球超过近4000万的确诊病例,让每一个国家,公司,个人都按下了暂停键。所有人都在害怕健康是否会被影响,哪怕一个普通的感冒和发烧都会让自己和家人格外担心。一旦发生了自己家里,都是一个非常大的打击。经济上更是明显,特别是旅游,餐饮,零售行业等。各种破产,倒闭,裁员,工资减免的消息接踵而来。现金流的断裂对任何公司或家庭都是致命打击。虽然有的政府给与各种支持,也都是短暂的,就像受伤后吃的止痛药,当下感觉好些,之后会有一段长时间的恢复期。

感恩, 这次危机让我们都要学会了:未雨绸缪。危机,危机,有危险,也有机会。虽然疫情已经造成了损失,疫苗也还是在研发中,我们需要总结教训,面对现实,了解今后很有可能再次出现类似的事件。机会是,为了更好的保护自己和家人,更多人开始为未来打算,及时发现潜在风险并进行有效的风险管理和止损策略。

后疫情时代的财富管理系列文章

中国保险和澳洲保险,我们讲的是同一件事情吗?

已经有医保的我,还需要买个人商业险吗?

国防可以保卫国家,我们拿什么来保障自己的“小家”?

那个最重要、最需要保障的人,被忽略了

意外和明天哪个先来?家庭保障多少才够?

如何交最少的保费 获最大的保障?

最好的投保时间永远是现在

赔不赔保险公司说了算,是真的吗?

远离风险“单行线”,让财富受用一生

03

国防可以保卫国家,我们拿什么来保障自己的“小家”?

2019年是祖国60岁生日。看到国庆的阅兵,我第一反应是:真好,祖国有足够的保障了,不用担心祖国妈妈受人欺负了。那么问题来了,国家的保障有了,自己家的保障如何呢?这也是我们今天的话题。

其实保险对于国家来说就是国防,每年投资巨额建立国防不是为了打仗,不是为了使用,而是一旦祖国受到威胁和外来风险,国防可以发挥价值。国家如此,小家亦是如此。没有国哪有家,没有家哪有你,没有你哪有我?好了,说远了,回到今天的话题:澳洲个人商业保险知多少。

假如人生是一场旅程,如何把因“不可控因素”引起的经济损失或者情感损失降到最低呢?您本身创造财富的能力,就是您工作所带来的收入,是最大的财富,也最需要保护。

当您非常努力工作,为自己和家人,赚钱,贷款,买房,创造美好生活,但是无论您多么的努力,生活中有些事情仍是在我们可掌控范围以外的,比如说,严重的疾病,事故,伤残甚至是死亡。当出现这些风险的时候,假如没有一个后备计划Backup Plan, 就有可能陷入极大的经济困难当中,不仅面临巨额医疗费用,没钱让小孩上学,甚至会因为没有收入,不能偿还房屋贷款,被迫卖房。

就在2018年初, 根据澳洲统计局调查显示,澳洲的家庭债务收入比达到近200%。简单来说,200%的家庭债务收入比,就意味着每个月的收入是$100,而需要偿还$200的债务。这也预示着,假如这个家庭的bread earner失去赚钱的能力,很有可能就无法偿还债务,而被迫变卖自己心爱的充满美好回忆的房产。

而当您有一个backup plan时, 就可免于为所需要的经济担心,而是内心有平安,也可以专注于更重要的事,比如赶紧康复和家庭的安稳。

那么,在绝大多数人都负债累累的情形下,如何选择适合自己的保险呢?今天我就简单分享一下我经常会被问到的一些方面。

除了私人医疗报销型保险,有哪些保险是可以拿到钱的?

综合型个人商业保险可以拿到钱的保险,这里面又可以分为两大类:

一类是传统型保险,这里涵盖了四种保险方向:

Life人寿保险:当受保人身患绝症或是变成天使的时候,受益人将按照保额获得一笔一次性款项。

TPD完全及永久伤残保险:如果受保人没有变成天使,而是因事故变成TPD了,可能永远不能工作了,受保人将获得一笔一次性款项,得到经济帮助。

Critical Illness 重大疾病保险: 如果受保人遭受了一种重大疾病,比如说像 癌症,心脏病,中风等,受保人将会得到一笔一次性款项,得到经济援助。

Income protection收入保险:如果受保人因疾病或受伤而无法上班,受保人可以仍然获得收入,有的可以高达自己收入的80%,包含5%用于养老金积累。和前三个不一样的是,收入保险通常会有个等待期,和收益期,而且保费一般可以退税。

另外一类叫做Severity based insurance又叫三合一保险 , 这类保险结合了传统型的Life/TPD/Critical Illness这三种状况, 覆盖的范围更广,并且可以按照健康事件的严重程度多次理赔提供多重保障。

这两类,都有自己的特点,不同的职业的受保人可能适合不同的保险,千万千万不要因为那个便宜就买哪个。因为假如您看的是价格而不是保险本身的条款的话,有可能到了需要claim的时候,无法拿到赔偿金。

买了澳洲个人保险,理赔时真的会给钱么?

澳洲保险业务是一个相当成熟,受法律保护的行业。保险业每年都会给受保人上亿,甚至上十亿澳币的赔偿。以下数据只是澳洲其中一家保险公司TAL在2016年一年里的所赔偿受保人的金额-14亿澳币,帮助了23,000个受保人和他们的家庭,约等于每周给受保人2600万澳币。

个人保险索赔常见的项目包括:

20% 癌症 (包括乳腺癌和胰腺癌)

您知道吗?乳腺癌是女性最普遍的索赔保险的原因。

17%肌肉骨骼和结缔组织疾病(包括背痛,坐骨神经痛)

您知道吗?大约有3百万澳洲人有背部问题。

16% 受伤 (包括:关节脱臼或骨折)

您知道吗?男人在受伤和骨折方面的索赔大约是是女人的三倍。

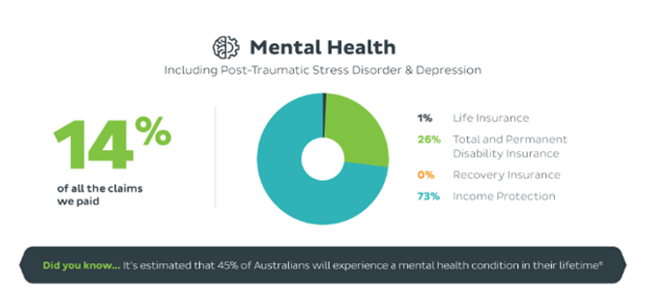

14% 心理健康问题 (包括:创伤后压力症和抑郁症)

您知道吗?大约有45%的澳洲人一生中会经历心理健康问题。

8% 循环系统疾病(包括心脏病和中风)

您知道吗?在2017年,澳洲有超过470,000人的生活受中风疾病的影响。

其他索赔的项目还包括:

5%神经系统疾病

2%消化系统疾病

2%呼吸系统疾病

16%其他不常见类型的疾病

总之,澳洲的金融市场非常成熟,让保险理财服务行业更加细化。好处是可以针对每个人的需求私人定制。挑战是每个人的情况不同,需要和专业的理财师沟通,知己知彼,选择最适合自己的理财保险解决方案。

现在,大家应该对澳洲的保险体系有个比较初步的认识了。当然,我们永远希望身体健康,平平安安。但当有需要的时候,这个后备计划(backup plan)就能够给我们以及家庭提供必要的保障。

我也很喜欢用这个比喻来跟我的很多朋友们解释保险的作用:保险就像是您聘用的家庭财富保镖,雇保镖的目的不是希望有人来找茬,而是当有事情的时候,保镖可以发挥作用,保护自己,降低损失,而保费就相当于给保镖的工资了。另外,一般来说,澳洲的“财富保镖”都是“24/7, 全球保护”的。

最后,未雨绸缪,及早计划,应该是每一个负责任的成年必须做的事情。

做保险规划时,有两个“一定“一定要记住:

一定要“越早规划越好”,因为年纪越大,保费越贵。越早规划保障,总共付的保费就越便宜。

一定要”越健康时规划越好”,因为当您检查出来有任何潜在疾病风险的时候,有可能已经是买不到了。千万不要有侥幸心理,认为明天永远是晴天。因为没有人知道明天会不会下雨。天气预报还有出错的。晴天买把伞,让家人孩子和家庭财富安心无忧最重要。

对于不同状态的人,保险规划的方法都不一样,最好拥有属于自己的家庭理财顾问,比如说我,2019国庆大酬宾:本月内的所有保险客户都可以享受终身保费折扣,和免费终身保险管理和理赔服务(condition apply),别说我没告诉你哦。在规划的时候可以选择最适合自己的产品,在赔偿的时候也有一个代表自己的理财师帮您把赔偿金支票拿到手。

本文作者:刘梦麒Jeffrey

本文作者:刘梦麒Jeffrey

● JP太平绅士,河马财富创始人,擅长财富保障和风险管理,在保险理财领域从业超过10年。已成功帮助数百个澳洲家庭建立财富护城河并提供保险援助服务,落实保障总额超过2亿澳币。

● 曾任职于澳洲四大银行Westpac和ANZ财富部,并在Westpac担任过理财培训师,负责全澳超过300名理财师的战略建议审核和培训工作。

●《SBS》特约理财评论员。《The Australian》理财专栏约稿作者。澳财网《理财麒谈》撰稿人和主持人。自媒体《梦想麒谈》出品人。

微信二维码

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联