导读:货币政策逐渐回归“正常化”,近期市场波动加大后资金选择买入低估值品种倾向日趋显著,随着经济复苏和风格轮动,布局顺周期金融是“攻守兼备的占优策略”。

7月底以来,金融股就处于缓步上行轨道上。上周五开始,金融周期股明显势头转好,市场风格向金融顺周期板块切换初见端倪。

随着7月经济数据公布,市场预期货币政策回归“正常化”轨道,结合经济逐步回暖、资金流动呈现偏向性,由高估值向低估值、前期滞涨股转换的呼声陆续涌现。

为了赶上金融这班车,避免踩空个股地广泛布局,选择指数基金是简单又颇具可操作性的选择。而要想获益更多,就要选对指数、选对基金。

01

市场风格趋于转换,大金融存在可持续补涨空间

上周公布的金融数据显示,7月我国社融增量、新增人民币贷款皆不及预期,信贷增速有所放缓。货币政策呼应7月政治局会议的“精准导向”较前期有所收紧,这对高估值的科技和医药股造成较大冲击。

与此同时,经济数据也深描了经济回暖的大背景。7月企业新增中长期贷款持续好于去年同期,中长期融资需求仍旺,M2-M1剪刀差也由6月的4.6%收窄至3.8%,显示出货币持续趋于支撑实体经济。

太平洋证券表示,中长期基于经济复苏、业绩改善等因素,未来在货币政策逐渐步入“正常化”,经济持续回暖的预期下,随着前期“抱团”资金松动、风格轮动增强,金融周期补涨可持续,券商、保险等低估值但业绩有持续改善空间的领域将获得良好收益。

02

风格切换现端倪,现阶段银行、非银持续发力

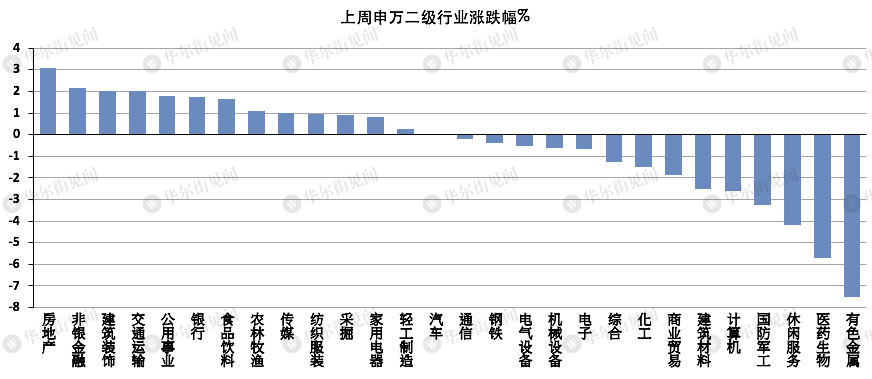

上周市场出现显著结构性调整。单从四大股指就可以看出明显的分化。上周创业板指累计下跌近3%,科创50跌2.8%,而金融股集聚的上证指数则录得小幅上涨。

28个申万二级行业中,前期大涨的计算机、医药生物等上周跌幅均超2%,“抱团”资金明显松动;而房地产、银行等前期滞涨行业涨超2%,体现出市场波动加大后资金选择买入低位品种的思路。

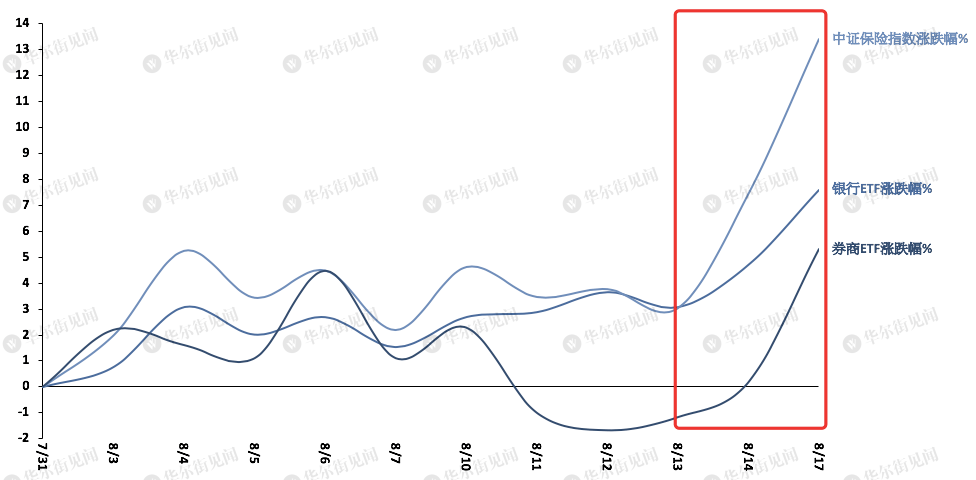

细分来看,大金融板块内部保险、券商、银行近两天都出现回暖,向好趋势尤其周一得到明显扩大。

截至周一收盘,金融ETF涨幅高达4.4%,Wind中证保险指数上涨5.55%,券商ETF涨5.13%,银行ETF上涨2.76%。

保险板块近期表现尤其活跃,8月以来在大金融板块中几乎始终处于领涨地位,近两个交易日更是大幅冲高。

分析师普遍认为,在“六稳六保”大背景下,随着基本面逐步修复,未来市场在券商、银行、保险三个细分领域均有望维持向好趋势。

周内监管层对银行业不良贷款处置规模的指引也利于银行加速风险出清、夯实资产质量。

03

资金面上,北上大举流向大金融,金融ETF获大幅申购

与此同时,大金融近期在资金面上获得了有力支撑。据招商证券统计,8月10日~14日期间,金融龙头和化工得到大幅加仓,银行、非银金融分别获北上资金净买入40亿元和17亿元。

金融ETF也得到大幅申购,上周金融地产ETF净申购超过40亿份。

04

看好大金融,首选全指金融

目前市场上的金融相关指数,既有专注于券商、保险、银行各个细分行业的,如上证证券指数、中证银行指数、保险主题指数、中证证保指数、300非银指数等,也有在各个细分领域广泛布局的金融全行业指数。

目前来看,金融板块各细分行业整体向好,近期表现小幅分化:保险近两个交易日势头强劲,券商尤其7月以来已斩获较大涨幅,两者目前估值在金融股中相对较高,而银行估值仍处低位。

往后,三大细分领域相对走势仍面临较大的不确定性。

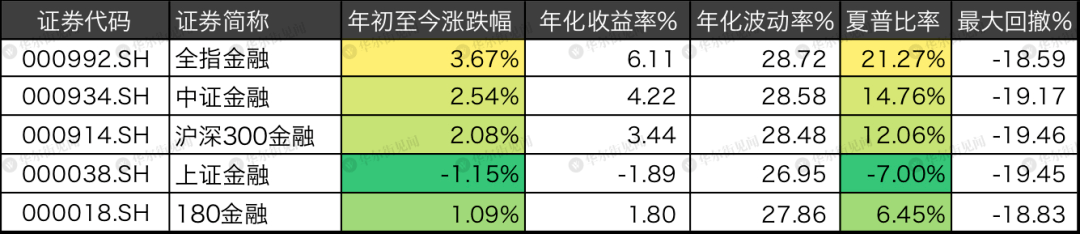

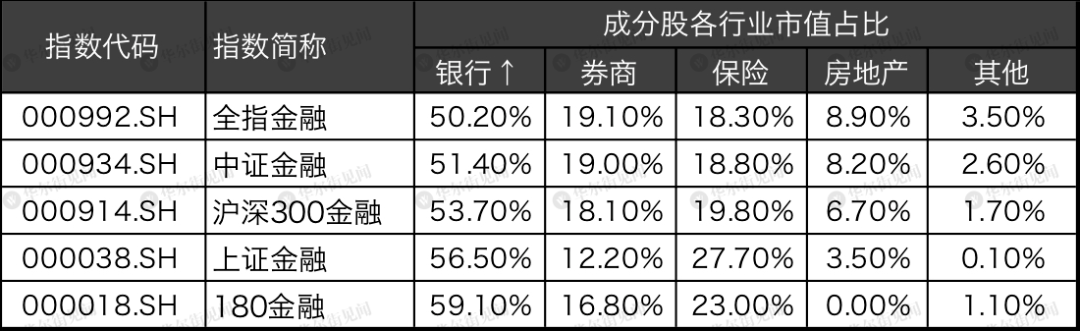

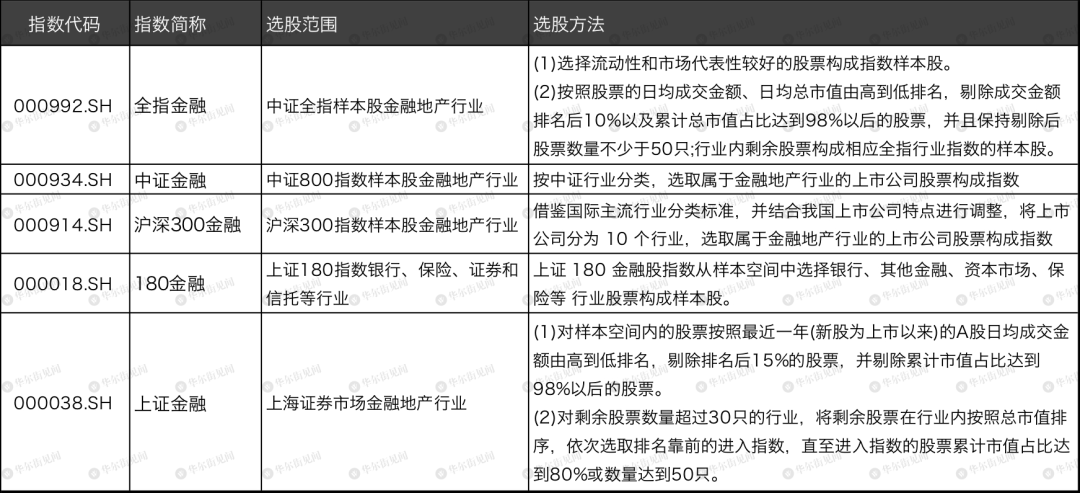

故而从行业覆盖面角度,笔者选取了5个指数,分别是:上证金融、180金融、沪深300金融、中证金融和全指金融指数,以进行横向对比。

(目前中证800金融指数的跟踪标的由于只有分级基金,准入门槛较高,在此不列入比较范围内。)

其中,全指金融指数:

1、业绩表现居首;

2、成分股布局全面、多元,能有效分散风险,避免踏空行情;

3、择优选股,可作为布局大金融的首选指数。

一、业绩对比

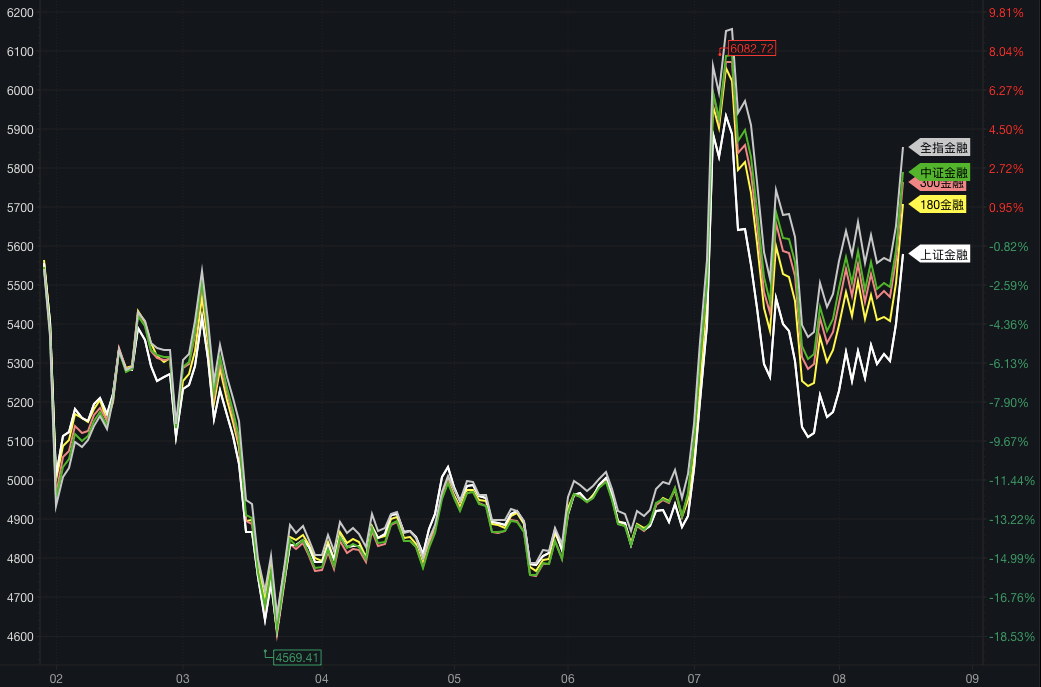

截至8月17日,今年以来,全指金融以3.67%的累计涨幅在各大指数中领先,年化收益率达到6.11%,单位风险回报率更是远超其余四大指数。

今年年内各个时点,全指金融指数累计涨幅都位于其余指数之上。

而在大金融涨势最突出的上周五和本周一两个交易日,全指金融也累计上涨了5.24%,收益稳定且可观。

二、成分股对比

成分股来看,包括全指金融指数的上述5大指数,前三大市值重仓股均为中国平安、招商银行和中信证券,分属保险、银行、证券领域。

差别在于指数成分股行业分布,及个股市值占比的集中度不同。

对比之下,全指金融指数在金融周期细分领域布局更为分散、多元,能更有效地避免踏空个股、踩空行情。

行业分布及集中度相类似的是,五只指数成分股按市值计算,银行股都占据了半壁江山。

而相较于其余指数,尤其是中证180金融指数银行股接近60%的占比,全指金融在各个细分行业分布相对更为平衡。

具体来看,全指金融指数成分股中,银行占比(50.2%)在五只指数中最小,而券商获得了更大权重(19.1%)。

与此同时,全指金融指数还将8.9%的市值给到了上周涨幅榜首、且同为低估值周期股的房地产领域,行业分布更为均衡和广泛。

相比之下,上证金融和中证180金融指数较少在房地产行业布局,后者更是将其剔除在外。

个股市值集中度成分股个数来看,全指金融指数涉股较多,达到160个,分散到每只股票的平均市值较小,既能相对更全面地在大金融领域进行布局,避免踏空个股的情形,又能有效分散个股风险。

成分股个股市值来看,全指金融指数也相对更为分散,布局较广。

相较其它4只指数重仓中国平安均达到约14%,甚至超过15%,一旦个股行情走弱很容易拖累业绩,中国平安在全指金融中市值占比仅为9.01%。

前三大市值成分股在全指金融指数中占比不到20%,前10大重仓占比不到40%,远远低于180金融指数的分别占比高达33.97%和56.21%。

三、指数编制方法对比

指数编制的选股方法上来看,全指金融指数不单单包揽行业,而是将流动性及市值占比进行排序后,保留流动性较高、代表性较好的股票作为指数样本股。

05

建议关注广发中证全指金融地产ETF

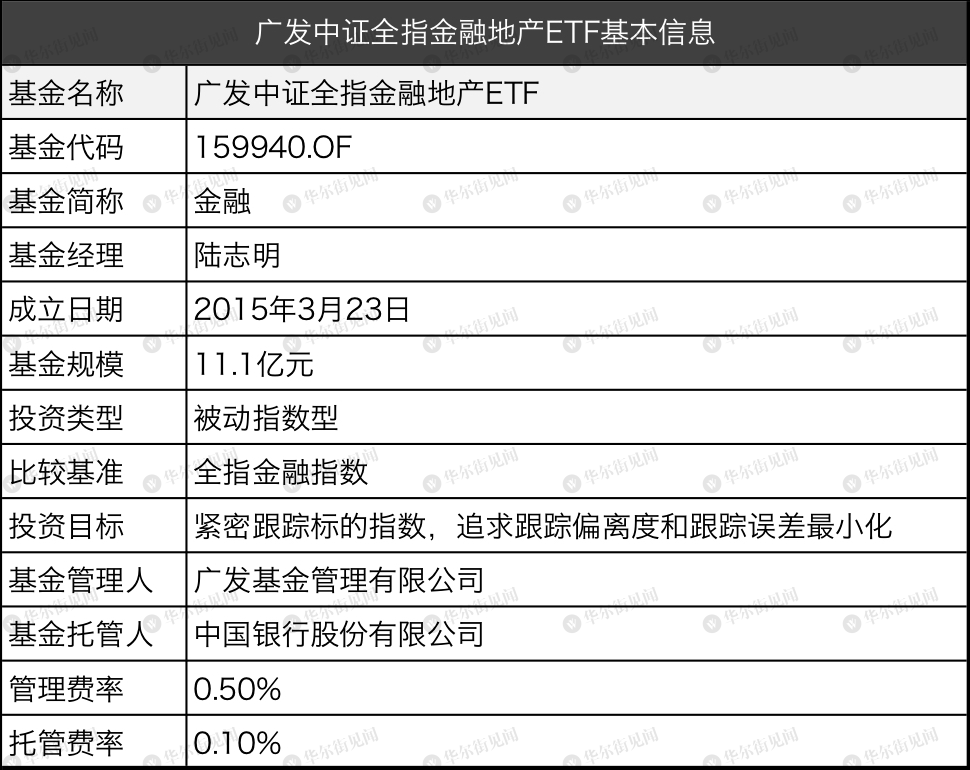

目前市场上,跟踪全指金融指数的ETF仅有广发中证全指金融地产ETF(159940)一只,成立于2015年3月23日,同年4月17日正式上市。

该基金由广发基金管理有限公司发行,由基金经理陆志明管理,任职期内收益15.98%,总体来看规模较大,业绩表现相对优异,流动性尚可,若要布局金融,可持续关注。

规模较大,流动性尚可截至8月17日,广发中证全指金融地产ETF基金规模达到11.1亿元,份额达到17.82亿份。

同时流动性尚佳,月初至今,广发中证全指金融地产ETF日均成交额为0.14亿元。

业绩表现相对优异至周一收盘,年初至今该基金复权净值增长率达到7.09%,获得逾4%的超额收益。

近1月本基金净值上涨6.60%,近3个月本基金净值上涨22.86%。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联