导读:金条疯狂涌入的背后就是黄金期货和现货价差畸高,以及伴随着价差的套利空间。

将金条运往纽约已经成为了近来最热门的交易之一。

有媒体统计,自3月底以来,约有550吨黄金进入Comex的仓库库存,以目前的价格计算这些黄金价值300亿美元,且大致与同期的全球金矿产量相当,而其中有数百吨都来自进口。

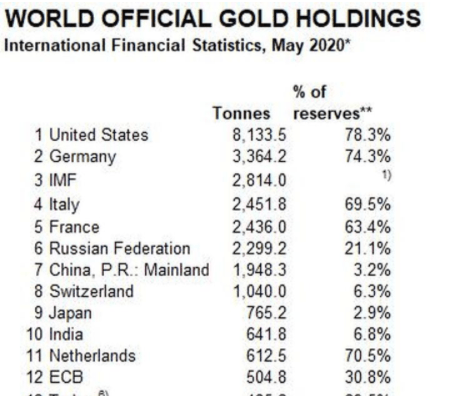

如果按照世界各国持有黄金的量来排序,截止5月24日,550吨黄金比欧洲央行持有的504.8吨还要多。

来自纽约的安保公司也对媒体证实,近期涌入纽约的黄金数量“前所未有”,该公司在纽约的团队24时待命以应对需求。

金条疯狂涌入的背后就是黄金期货和现货价差畸高,以及伴随着价差的套利空间。

通常来说,金融市场上每天交易数百亿美元的黄金,但是实际上只有很少一部分黄金在伦敦、苏黎世和纽约的金库中。但是随着新冠肺炎疫情在全球蔓延,黄金的供应链发生了改变。

今年3月末,除了南非、阿根廷、加拿大等主要黄金生产国被迫缩减或者停止开采外,瑞士的精炼厂也关门了,这使得金条的供应出现了短缺。此外,随着航班停运,物流环境也遭遇冲击。

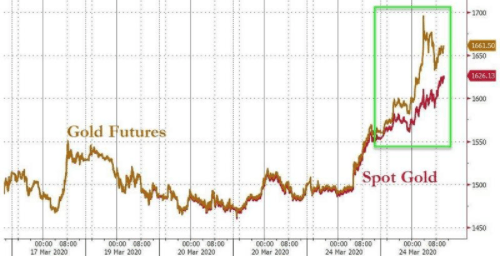

实物黄金的短缺令交易员们担心,黄金无法按时运抵纽约来交割期货合约,这也导致黄金期货价格大幅飙升,黄金期货和现货的价差一度飙升至每盎司70美元。

与此同时,也有人看到了其中的套利机会。这些套利者从世界各地以现货的价格买入黄金,卖出期货,通过把黄金运送至纽约来从中获利。

5月26日公布的数据显示,作为主要的贵金属交易、储备和精炼中心,4月瑞士出口至美国的黄金跳涨至111.7吨,创下有记录以来最高的月度出口量,同时占到瑞士当月黄金出口总量的85%。

交易员们则声称打算在6月Comex合约交割280万盎司的黄金,为1994年以来最大单日交割水平。

随着黄金期货现货价差畸高,本周有报道称,汇丰、摩根大通等利用黄金期货对冲现货黄金风险的银行再也不愿持有大规模的纽约黄金期货头寸。今年3月Comex黄金期货与伦敦现货黄金的价差异常高涨,这导致银行的期金持仓账面亏损数千万美元。

有趣的是,除了黄金,其他贵金属也出现了类似的趋势,白银和铂金的期货价格也高于现货价格。

对于后市黄金等贵金属的走势,全球范围内宽松的货币政策将利好贵金属。

BMO Capital Markets本周五指出,将2020年全年的黄金价格预测上调5%至每盎司1732美元,将2021年至2024年黄金预期价格上调了4%至8%。另外,将2020年白银价格的预期上调2%至每盎司17.6美元,将2021年至2024年的白银预期价格上调了2%至6%。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联