在新西兰

来源 | 公众号“香帅的金融江湖”

作者 | 谭华杰(万科董秘)

香帅无花(北大教授)

摘要:万科在2012-2013年间做了这组研究,近期更新部分数据,该报告提出几个结论,其中逻辑和分析框架值得参考——

中国城市化率(56%)还远未达到75%的临界点,房价仍处于上行大周期内。

在大周期阶段,如果估值脱离基本面而形成泡沫化,可能使得大周期提前到达终点。大周期的提前结束是很可怕的,意味着大周期可能将以日本模式结束,而不是美国模式结束。

判断大周期结束时是否会出现房价泡沫破灭,小周期阶段常用的房价收入比、租金收益率、按揭收入比等等都不是有效的指标。而居民部门偿本付息能力、供需平衡情况,才是决定房价大涨后走势的关键因素。

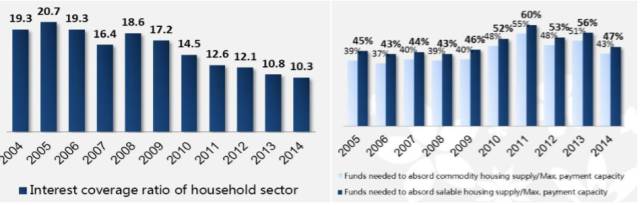

从“居民部门利息保障倍数”(2015年10.4倍)、“新房名义市值对居民购买力占用比例”(2025年不超60%)等数据预测,到2025年仍是安全的。过早得出“中国房价已经严重泡沫化”或者“泡沫即将破灭”的结论,是值得商榷的。

核心都市(如纽约、北京、上海)的房价与所在城市的人均收入水平、人口密度的相关性弱,而与以下三个指标紧密相关:经济体整体财富、经济体贫富分化水平、该城市的房屋供应能力。北京上海的房价超过纽约是大概率事件,到2015年已快成为现实,这同时是风险的开始,大幅超过纽约则是逐步赶顶的信号。

(以下为原文)

从大周期到小周期的前夜

——理解中国房地产价格的框架

文/谭华杰

1

理解房地产价格的

“大周期”和“小周期”

目前围绕中国房地产市场,有诸多无法达成共识的无效争论。一个很大的原因,是试图用“小周期”时代的逻辑去理解“大周期”阶段的问题。从国际历史数据看,以 75%为节点的城市化率是一次性的“大周期”的判断点,中国目前还在大周期内,一些小周期内的指标不能用来解释大周期的房地产价格。 目前围绕中国房地产市场,有诸多无法达成共识的无效争论。一个很大的原因,是试图用“小周期”时代的逻辑去理解“大周期”阶段的问题。在开始讨论之前,我们先要厘清一个问题——房地产是否真的存在周期?这取决于我们如何理解“周期”这个词语。如果按照“周期性函数”的数学定义(要求其震荡具有稳定或有序的规律性),可以肯定地说,迄今为止提出的所有房地产周期理论都无法通过实证检验。但如果我们根据“收敛定理”的定义,认为任何“可积且可导”的曲线,均可分解为谐波组合,那么一切连续波动的图形均具有周期性。因此,我们可以将房地产周期视作一种“景气循环”,有一定的规律可循,但进行基数性量化较为困难。

下面我们从国际比较的角度来看看,美国等发达国家的房价过去近百年来涨幅到底是多少?中国的房价涨幅与发达国家过去相比,到底算不算太大?

1.美国经验

在我们的视野范围内,目前尚未见任何经济体,有长达百年的可信、整体性、连续、电子化房价数据。相对来说,美国数据质量较高,但符合上述条件的数据,也只能追溯到1950 年。与中国不同,美国有每套总价数据和成交套数,但没有平米数据,而中国则是有平米数据,而没有套的数据。

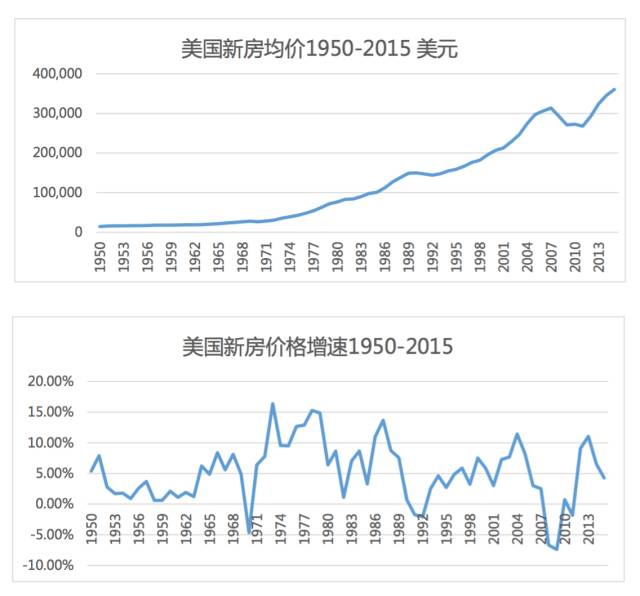

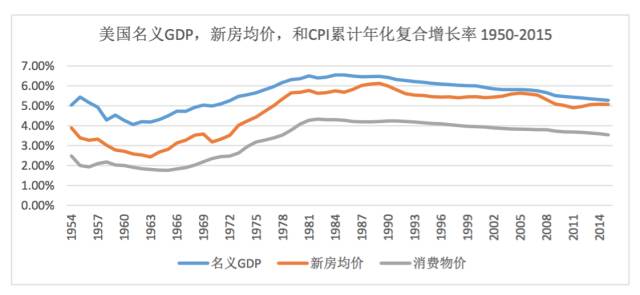

下面两张图表分别描述从 1950 年到 2015年,美国住宅每套的均价和每年的价格涨幅:

从这两张图中可以读出一些信息:从美国房地产市场历史数据看,房价长期上涨、易涨难跌。在过去 66 年,美国房产只在1970、1991-1992 和 2008-2011 期间三次下跌,其他年份全部上涨。同时,也并没有发现明显的周期性规律。每次(房产地)景气循环的时长和幅度,并无统一的规律。

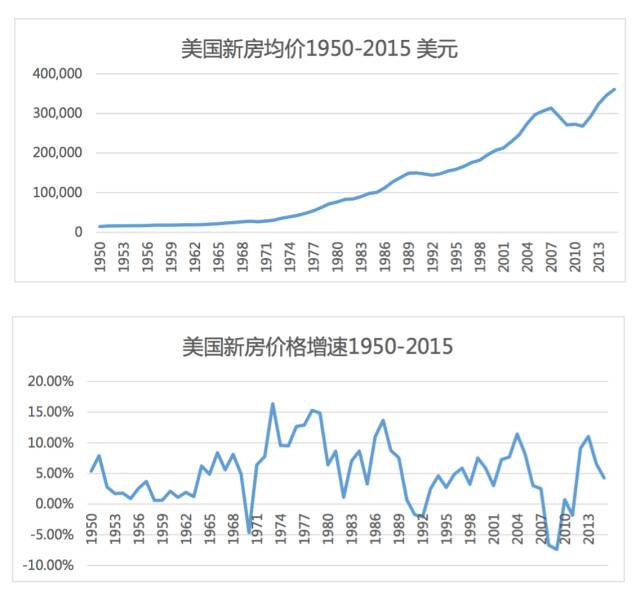

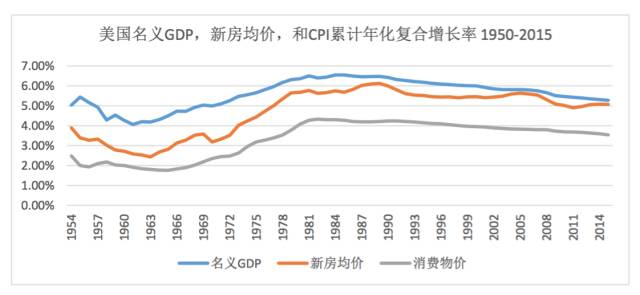

从这两张图中可以读出一些信息:从美国房地产市场历史数据看,房价长期上涨、易涨难跌。在过去 66 年,美国房产只在1970、1991-1992 和 2008-2011 期间三次下跌,其他年份全部上涨。同时,也并没有发现明显的周期性规律。每次(房产地)景气循环的时长和幅度,并无统一的规律。 如果我们将房地产均价、消费物价、和名义GDP增速放在一起比较,可以得到以下这张图 :

从这张图可以看出,从1950年到2015年,美国房价上涨 24.8 倍,同期消费物价指数上涨9.95 倍,名义 GDP 上升 28.33 倍。也就是说,长期来看,美国房价跑赢 CPI,但略输给名义GDP。另外一个有趣的观察就是,这三条曲线从未交叉,并保持基本类似的走势,也就是说,美国的房价、物价水平,和经济体的名义增长水平是同向变动,高度相关的。其中有一个非常重要的分界点,就是 1980-1982 年左右。之前三条曲线都呈现总体上行态势,而之后则转向下行。这个点,就可以看作区分美国经济“大周期”和“小周期”阶段的分界点。

从这张图可以看出,从1950年到2015年,美国房价上涨 24.8 倍,同期消费物价指数上涨9.95 倍,名义 GDP 上升 28.33 倍。也就是说,长期来看,美国房价跑赢 CPI,但略输给名义GDP。另外一个有趣的观察就是,这三条曲线从未交叉,并保持基本类似的走势,也就是说,美国的房价、物价水平,和经济体的名义增长水平是同向变动,高度相关的。其中有一个非常重要的分界点,就是 1980-1982 年左右。之前三条曲线都呈现总体上行态势,而之后则转向下行。这个点,就可以看作区分美国经济“大周期”和“小周期”阶段的分界点。事实上,从历史数据看,几乎每个经济体都有一个类似的分界点。也就是说,每个经济体在其发展史上,几乎都有(且仅有)一个经济快速发展、房价持续快速上涨的“大周期”。在这个大周期结束后,则进入总体平缓、短期波动的“小周期”时代。

2.日本经验

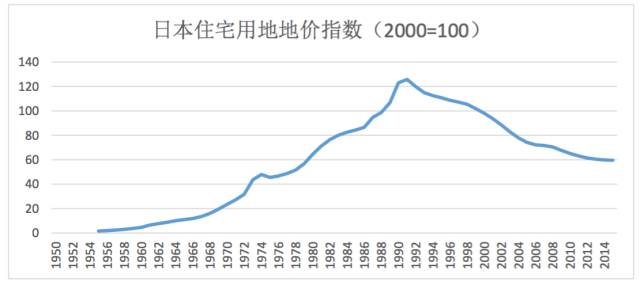

与美国不同,日本没有全国房价的统计数据,但有地价数据。从下图可以看出,相对于美国,日本的这个分界点要锋利得多,在1990-1992年期间,日本开始从经济快速发展、房价持续快速上涨的“大周期”转入入总体平缓、短期波动的“小周期”时期。

从美日以及其他很多经济体的经验来看,从从大周期转向小周期的原因主要是“城市化”。在城市化基本完成后,一般经济高速 增长会结束,住房需求基本得到满足,新增住房需求减少,存量交易、二手交易成为不动产市场的主流。如果从定量分析来看,日本分界点(1992年)的城镇化率是 77.6%,而美国分界点(1982 年)的城市化率是 74%,非常接近(考虑到日本的最新城镇化率高于美国,二者之间的差异就更小),也就是说,75%左右的城镇化率是一个国家经济发展一次性大周期的临界点。因此,许多在小周期内有效的逻辑,对这么一个一次性的大周期阶段并不适用。

从美日以及其他很多经济体的经验来看,从从大周期转向小周期的原因主要是“城市化”。在城市化基本完成后,一般经济高速 增长会结束,住房需求基本得到满足,新增住房需求减少,存量交易、二手交易成为不动产市场的主流。如果从定量分析来看,日本分界点(1992年)的城镇化率是 77.6%,而美国分界点(1982 年)的城市化率是 74%,非常接近(考虑到日本的最新城镇化率高于美国,二者之间的差异就更小),也就是说,75%左右的城镇化率是一个国家经济发展一次性大周期的临界点。因此,许多在小周期内有效的逻辑,对这么一个一次性的大周期阶段并不适用。第一个逻辑论述是“房价增速不应高于经济增速”。这个结论,在经济发展的小周期内大体上是成立的,但是在“大周期”内并不适用。

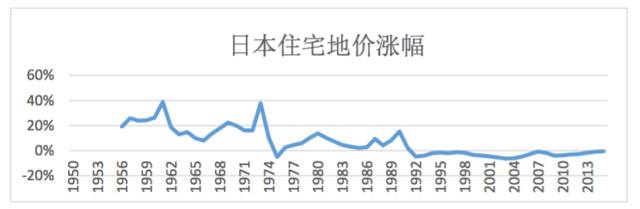

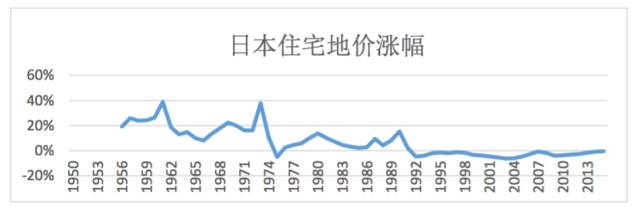

以日本 1955-1974 年地价增速为例,这20年间日本地价基本年涨幅都超过10%,平均在20%左右,部分年份超过35%,远远超过了同期日本人均 GDP、人均收入的增速。

为什么不动产价格增速可能在一定时间内远超经济、收入增速呢?原因有二。首先,在经济高速增长之前,房价往往有一个“唤醒期”,一开始国内居民不会意识到未来房价可能出现大幅增长,而导致房价涨幅低于经济增速,这些累积的落差,在之后都会被补齐。其次,在经济高速增长刚刚结束的时候,房价仍会保持惯性上行。(关于后一个因素,在下一段我们可以分析得更深入一点。)

第二个论述则是“房价收入比、房价租金比(租金收益率)有一定的稳定、合理区间”。

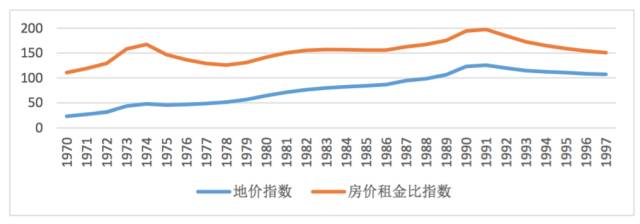

第二个论述则是“房价收入比、房价租金比(租金收益率)有一定的稳定、合理区间”。对于小周期阶段,这个逻辑基本是成立的。我们先来看房价租金比(租金收益率)。比如说,当不动产市场进入稳定阶段后,理论上,房价租金比(租金收益率)不会太高也不会太低。如果房价过高,导致房价租金比过高或者租金收益率过低,那么会产生两个市场反应:(1)出租房屋的供应方无法达到必要收益率,会售出房屋(增加房价市场的供应)、结束出租(减少租金市场的供应);(2)出租房屋的需求端,本来打算买房的家庭会觉得租房比买房划算,从而选择停止购房(减少房价市场的需求),转向租房(增加租金市场的需求)。反之亦然。这个矫正机制,会让房价租金比(租金收益率)保持在相对平稳的水平上。

从下图可以看出,从1998到2008年,日本东京地价继续下跌了30%多,但房价租金比则始终保持稳定。同样的,从1982年到 2015年,美国新房价格涨幅有频繁变动,但租金收益率却相当稳定。

但是,这一规律在大周期阶段并不适用。以日本为例:在1970-1997年期间,日本房价租金比指数在100到200之间,有接近一倍的变动幅度。其变动方向,与地价指数基本 保持一致。

但是,这一规律在大周期阶段并不适用。以日本为例:在1970-1997年期间,日本房价租金比指数在100到200之间,有接近一倍的变动幅度。其变动方向,与地价指数基本 保持一致。  理解了房价租金比(租金收益率)变动规律的,我们就能理解房价收入比,也是同样的逻辑。很多人将“房价收入比”作为衡量一个地区房价是否合理的最好指标,这个理解是有问题的。

理解了房价租金比(租金收益率)变动规律的,我们就能理解房价收入比,也是同样的逻辑。很多人将“房价收入比”作为衡量一个地区房价是否合理的最好指标,这个理解是有问题的。首先,房价收入比并不是一个经济学指标,或者不动产市场指标,而是一个社会学指标,可理解为“购房痛苦指数”。房价收入比越高,意味着城市居民要获得一套自有住房就越困难,需要在其他方面做出的牺牲就越大。

其次,房价收入比和房价租金比是类似指标。租房是一种消费,家庭收入中可用于租房的比例是有合理上限的。预算约束会使得收入对租金构成有效限制。因此,房价租金比越高,一般房价收入比也就越高。这两个指标是重复的。

再次,从数据质量来看,房价收入比远不如房价租金比。房价的测量对象是房屋,而收入的测量对象是家庭。由于房屋的面积、质素有很大的差别,使得统计房价收入比较为困难。而房价租金比的测量对象,分子分母都是房屋,基本可以过滤掉房型的差异。因此,如果能够观察房价租金比,就没有必要去观察房价收入比。

2如何在大周期和小周期框架下理解中国房产市场在大周期内,“居民部门利息保障倍数”和“新房名义市值对居民最大购买力占用比例” 可以用作判断房价泡沫是否会破灭的量化指标组合。在代入中国目前数据后,我们认为,除非未来几年房价出现过于猛烈的上涨,导致大周期终点提前出现,否则中国房价出现整体性崩盘大跌的可能性较低。 在前面我们讲过两个观点:(1)城市化基本结束是周期切换的最大背后因素; (2)大周期阶段,房价的形成机制(估值逻辑)不同于小周期阶段。

根据第一点,从城市化的规律来看,75%左右是城市化基本完成的通常水平。中国目前的城镇化率是 56%,距离这个水平,还有很远的距离。也就是说,中国房地产的发展,还在大周期内,即高速增长期之内。

但需要强调的是,不能说城镇化率不到 75%,房价一定只涨不跌。因为根据第二点,在大周期阶段,房价估值逻辑可能脱离基本面,有泡沫化的可能,这可能使得大周期提前到达终点。大周期的提前结束是很可怕的,这意味着大周期可能将以日本模式结束,而不是美国模式结束。

根据第二点,购买房屋的收益分为两部分,一部分是租金,即使自住购房也是如此,因为这相当于把房子租给自己住,省掉的租金就是收入。一部分是房屋增值的收益,问题主要出在这部分。

在小周期时代,房屋增值的收益比较容易估计,因为房价能跑赢消费物价,但不会明显超出经济和收入增速。但在大周期时代,人们只能根据历史增速来预测未来增速。这样就很容易在大周期尾段犯错误,而最终出现某种因素,使得高估值无法维持,而导致了泡沫破灭和大周期的结束。

那么,目前大家最关心的是,如何提前判断中国大周期在什么时候结束?其结束方式是美国式的平缓收尾,还是日本式的泡沫破灭?

这不但是每个居民关心的问题,也是房地产企业最关心的问题。2013 年的时候,我们寻找了大量的文献,但遗憾的是,没有任何能让我们觉得信服的判断逻辑。因此,我们不得不自己进行量化研究。这项研究涵盖了过去 40 年所有能找到数据的经济体,其房价和可能对房价有重大影响的所有宏观指标。

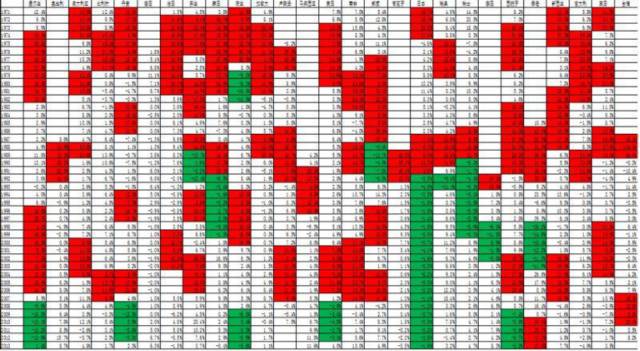

首先我们对全球房价的涨跌数据做分析。

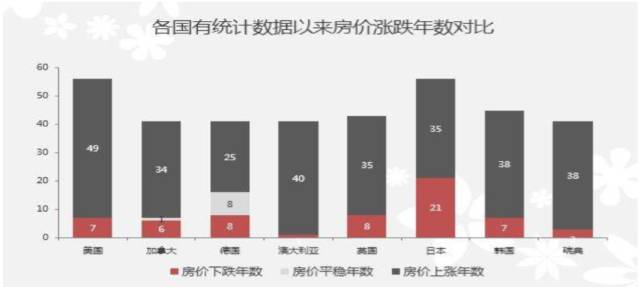

第一张图是发达国家房价涨跌各指数的对比情况。可以发现房价易涨难跌是全球普遍现象,过去半个世纪,各国房价上升的年数均明显超过下跌的年数 。

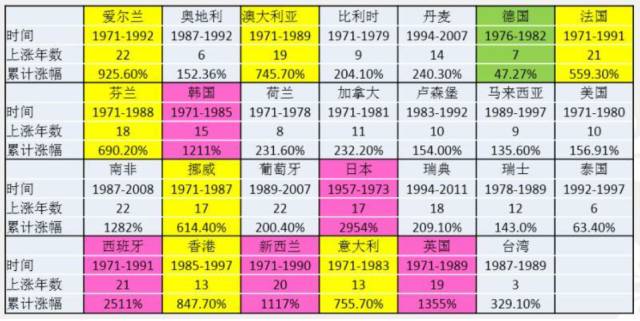

第二张图是27个可以追溯 20 年以上房价增速数据的国家和地区的数据。从图中可以看出,绝大多数国家/地区房价都出现过长期大涨的情况。除德国外,其他26个都出现过不同程度的房价繁荣,其中不乏超过我国的例子。(e.g., 日本在1953-1973年17年间连续上涨了30倍;韩国在1971-1985年15年间累计上涨了12倍;香港在1985-1997年13年间上涨了9倍;台湾在1987-1989年3年内累计上涨了3倍;西班牙在1971-1991年21年间累计上涨了25倍;意大利在1971-1983年13年间累计上涨了 8 倍。)

第二张图是27个可以追溯 20 年以上房价增速数据的国家和地区的数据。从图中可以看出,绝大多数国家/地区房价都出现过长期大涨的情况。除德国外,其他26个都出现过不同程度的房价繁荣,其中不乏超过我国的例子。(e.g., 日本在1953-1973年17年间连续上涨了30倍;韩国在1971-1985年15年间累计上涨了12倍;香港在1985-1997年13年间上涨了9倍;台湾在1987-1989年3年内累计上涨了3倍;西班牙在1971-1991年21年间累计上涨了25倍;意大利在1971-1983年13年间累计上涨了 8 倍。)

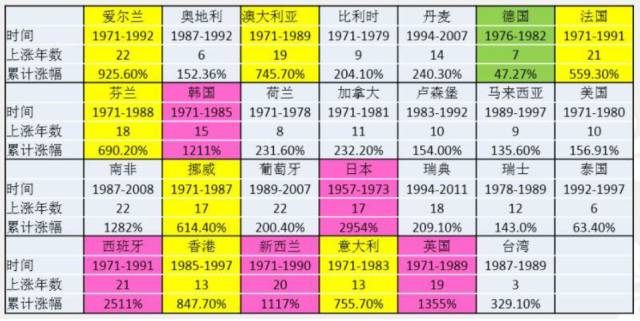

第三张图更细致一些的面板数据,在27 个国家和地区共1046个样本年份数据中,1970年以来显示出现房价上涨过快的时间段共有61段,出现严重衰退的14段。

第三张图更细致一些的面板数据,在27 个国家和地区共1046个样本年份数据中,1970年以来显示出现房价上涨过快的时间段共有61段,出现严重衰退的14段。

从上面多个经济体的历史数据来看,日本市场的持续下跌是孤例。迄今为止,日本创造了发达国家地价下跌 22 年的最长记录,也是房地产市场泡沫破裂后长达十年依然未能恢复的唯一个案。在快速城市化阶段,尚无房价持续下跌的先例。在城镇化率达到60%之前,名义房价很少出现超过2年的连续调整,且房价累计跌幅一般不超过10%。

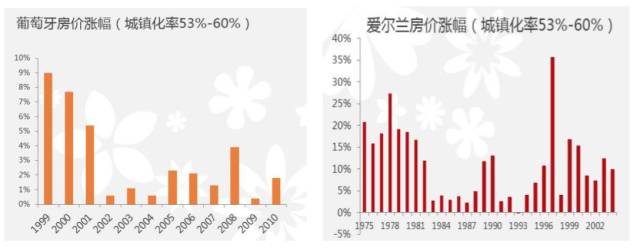

从上面多个经济体的历史数据来看,日本市场的持续下跌是孤例。迄今为止,日本创造了发达国家地价下跌 22 年的最长记录,也是房地产市场泡沫破裂后长达十年依然未能恢复的唯一个案。在快速城市化阶段,尚无房价持续下跌的先例。在城镇化率达到60%之前,名义房价很少出现超过2年的连续调整,且房价累计跌幅一般不超过10%。接下来,我们考察在类似中国当前城镇化水平阶段,其他国家房价变动情况。

一个显著特征是, 几乎所有在这个城镇化水平阶段的国家,房价都经历着较大的上涨。

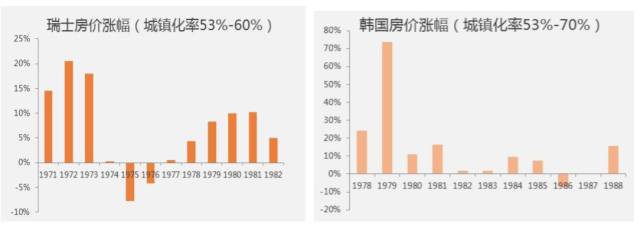

在量化研究的基础上,我们发现,判断大周期结束时是否会出现房价泡沫破灭,小周期阶段常用的房价收入比、租金收益率、按揭收入比等等都不是有效的指标。而居民部门偿本付息能力、供需平衡情况,才是决定房价大涨后走势的关键因素。

在量化研究的基础上,我们发现,判断大周期结束时是否会出现房价泡沫破灭,小周期阶段常用的房价收入比、租金收益率、按揭收入比等等都不是有效的指标。而居民部门偿本付息能力、供需平衡情况,才是决定房价大涨后走势的关键因素。在大量量化分析中,我们发现是以下两个指标组合,是迄今为止最有解释力的:

(1)居民部门利息保障倍数=居民总储蓄/利息支出,临界点为 1.5 倍。

(2)新房名义市值对居民最大购买力占用比例=(私人部门房屋新开工套数×当年新房均价)/(居民部门总储蓄+信用净增长-本年利息支出),房价下跌临界点为60%,大跌临界点为 80%。

根据国际历史数据,我们发现,当居民部门利息保障倍数高于1.5倍时,基本没有国家/地区发生过房价大跌情况。美国在第一次大涨顶峰期,家庭总储蓄对利息偿还的覆盖倍数为2.14,2007年时只有1.46;日本第一次时为3.75,1989年时只有1.49;台湾在1997年时有3.4倍,而香港仅为1.23;芬兰在1989 年时只有0.73,2007年时有1.55,同期西班牙仅为0.99。

而出现泡沫破裂的,大部分在顶峰期第二个指标都超过了80%,也就是说,即使居民部门将绝大多数可用于投资的资金全部用于购房,也不一定能够消化供应。

以下是一些典型的对比案例:

在这些案例中,除美国 2007年以外,其他案例中第二个指标都具备解释力。而美国2007年之所以例外,是因为之前家庭部门信用净增长很大,降低了分母。

在这些案例中,除美国 2007年以外,其他案例中第二个指标都具备解释力。而美国2007年之所以例外,是因为之前家庭部门信用净增长很大,降低了分母。

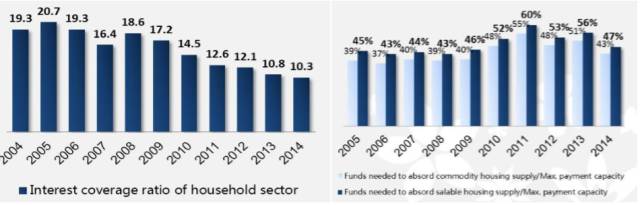

沿用这个数量分析模型,我们将中国当前数据代入,从数字上可以基本确认,短期内中国并不存在整体性房价大跌的风险。

沿用这个数量分析模型,我们将中国当前数据代入,从数字上可以基本确认,短期内中国并不存在整体性房价大跌的风险。第一个指标,居民部门利息保障倍数,在2015年为10.4,按照未来十年房贷CAGR 达到20%预测,到2025年也不会突破安全边际1.5.

再看第二个指标,新房名义市值对居民最大购买力占用比例,按“城镇住房新开工面积×销售均价”未来五年CAGR不超过 11.8%、未来十年CAGR不超 5%预测,2020 年、2025年也不会触及60%的警戒线,更不会达到 80%的临界线。

再看第二个指标,新房名义市值对居民最大购买力占用比例,按“城镇住房新开工面积×销售均价”未来五年CAGR不超过 11.8%、未来十年CAGR不超 5%预测,2020 年、2025年也不会触及60%的警戒线,更不会达到 80%的临界线。所以,从国际经验来看,目前过早得出“中国房价已经严重泡沫化”或者“泡沫即将破灭”的结论,是值得商榷的。

但是,目前土地市场上,“面粉贵过面包”的情况值得高度警惕。尤其在部分城市,楼面地价已经明显超过当前房价,这意味着房价如果不涨到现在的三倍,买地的开放商将无法获得正常利润。但如果未来房价以如此猛烈的速度上涨的话,我们上面的预测将难以成立,也就是说,目前房价的涨幅是值得忧虑的,如果这个涨幅维持下去,可能会导致大周期提前到来,以日本模式结束。

3中国一线城市房价的分析框架特大经济体的核心都市房价,并不适用经济体整体的分析框架。这些城市的房价,与所在城市的人均收入水平、人口密度的相关性弱,而与经济体整体财富、经济体贫富分化水平、该城市的房屋供应能力相关性强。相比纽约,北京、上海的财富总量更大、财富集中度更高,意味着这两个城市的房屋需求会比纽约更加旺盛,但北京、上海的房屋供应能力却比不上纽约——简单的供需分析可以预测,北京、上海的房价,超过纽约是大概率事件。但是,因为纽约是全球房价的锚,房价超过纽约同时也意味着风险的开始,大幅超过纽约则是泡沫加剧、逐步赶顶的信号。 在第二部分中,关于大周期的分析逻辑,是基于经济体的。但对于大型经济体的核心都市,并不适用经济体整体的分析框架。量化研究表明,这些城市(如纽约、北京、上海)的房价,与所在城市的人均收入水平、人口密度的相关性弱,而与以下三个指标紧密相关:经济体整体财富、经济体贫富分化水平、该城市的房屋供应能力。所以,在大周期的框架下,对于大经济体而言,不同城市房价的决定因素是很不一样的。

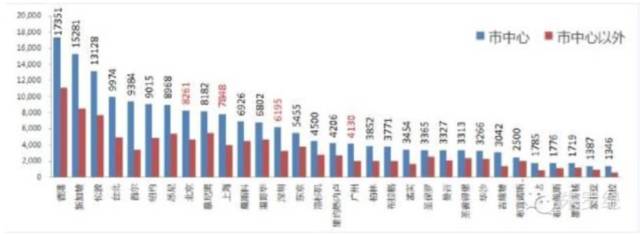

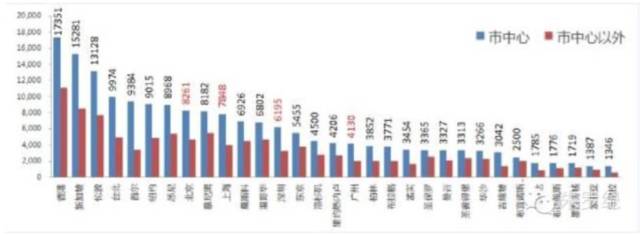

万科在2012年做了一个研究,下图为2013年的全球重点城市的房价表,那个时候,北京已经攀到了第八,上海第十,深圳第十三。

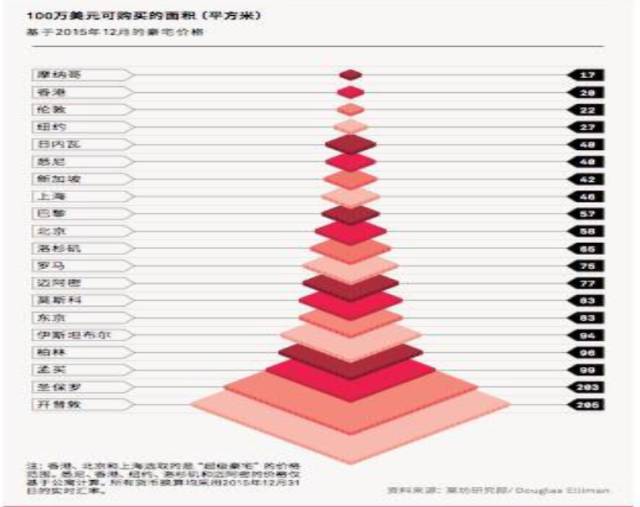

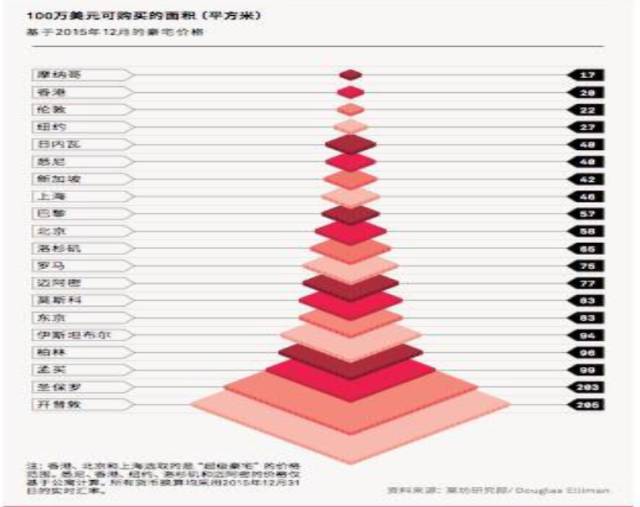

(下图为香帅补充,因为万科研究的数据截止到2013年,为了反映这两年全球特大城市的房间的动态情况,我们加了一张图表——截止2015年12月,100万美元可以购买的豪宅的面积数。这张图表明,截止2015年12月,上海北京豪宅的价格继续攀升,位居第八、十左右。)

(下图为香帅补充,因为万科研究的数据截止到2013年,为了反映这两年全球特大城市的房间的动态情况,我们加了一张图表——截止2015年12月,100万美元可以购买的豪宅的面积数。这张图表明,截止2015年12月,上海北京豪宅的价格继续攀升,位居第八、十左右。)

与纽约类似,北京、上海都是特大经济体的核心都市。这类城市的最终房价与当地人口密度、当地购买力水平的相关性相对很弱。为什么呢?纽约是美国的纽约,就像上海、北京是中国的北京一样。这样发达城市的房价,尤其是豪宅的价格,将是由全国的富人们而不是本地的富人们决定的。

与纽约类似,北京、上海都是特大经济体的核心都市。这类城市的最终房价与当地人口密度、当地购买力水平的相关性相对很弱。为什么呢?纽约是美国的纽约,就像上海、北京是中国的北京一样。这样发达城市的房价,尤其是豪宅的价格,将是由全国的富人们而不是本地的富人们决定的。不管是逻辑上还是数据上,我们都能发现,整个经济体的财富总量(不是人均财富)和财富向富有家庭集中的程度(通常用基尼系数衡量)和城市的房屋供应能力(具体包括开发率、居住用地占比和容积率三个指标),才是分析这种城市房价的框架。

从第一点看,中国现在已经是全球第二大经济体了。不发生大的变动,人口基数大,财富总量超过美国是迟早的事儿。第二点,中国基尼系数大约在0.56(2014年水平),高于欧日美。也就是说,中国财富集中程度一直超过美国。

这两个需求端的因素告诉我们,对于北上深这种一线城市的房产的需求,中国比美国高。(香帅补充一句:如果我们考虑教育和医疗资源的集中程度,可能需求曲线要更陡峭。)

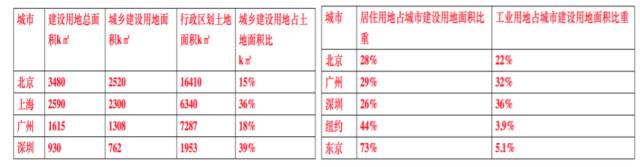

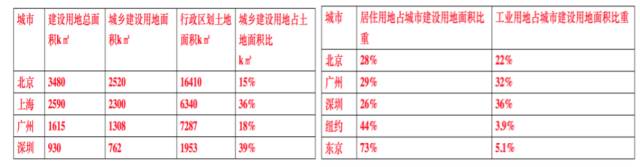

那么从供给端来看呢?从下面一些数据分析可以得知,北京、上海的住房供应能力远远低于纽约(e.g., 开发率低,居住用地比例低,容积率也不占优势。)

从下面这两张图可以看出:中国一线城市的土地利用率远远低于其他国际化大都市。2010年,北京、上海、广州、深圳的城乡建设用地总规模仅占城市土地面积的15%-39%,远低于新加坡(90%, 2000)等一些国际都市。甚至未达到东京(51%, 1972)、巴黎(50%,1970)、首尔(52%,1972)等城市1970年代的水平。(从2010年之后这个情形一直在加重,并未改善。)

相比纽约,北京、上海的财富总量更大、财富集中度更高,意味着这两个城市的房屋需求会比纽约更加旺盛,但北京、上海的房屋供应能力却比不上纽约——简单的供需分析可以预测,北京、上海的房价,超过纽约是大概率事件。到了2015年,这个已经快成为现实了。

相比纽约,北京、上海的财富总量更大、财富集中度更高,意味着这两个城市的房屋需求会比纽约更加旺盛,但北京、上海的房屋供应能力却比不上纽约——简单的供需分析可以预测,北京、上海的房价,超过纽约是大概率事件。到了2015年,这个已经快成为现实了。由于这份研究是2012年做的,当时深圳、广州对全国购买力的吸附能力还明显弱于北京、上海。但最近两年,深圳的创业氛围浓厚,空气质量好(弱化了医疗配套的劣势),有成为国内第三个核心都市的迹象,这也是从另外一个角度解释了为何深圳去年房价大涨了4-5成。

从全球范围来看,东京和香港都是大都市房价破灭的典型案例,而纽约的房价一直都是大都市中最健康的。所以当时的研究团队认为,纽约是全球房价的锚,房价超过纽约是风险的开始,房价大幅超过纽约则是泡沫加剧的开始,是逐步赶顶的信号。

评论

查了下新西兰的城镇化比率,应该是85%左右吧。所以,对这个国家而言,没有大的涨幅了,因为总体供需趋向缓和。

但以奥克兰来说,是否还有供需矛盾,是否能快速造房子,还有很多细节需要讨论。

另外,就资本的流动性来说,在国际化的趋势下,房价和本地人的收入的背离会越来越严重。奥克兰的房价收入比很高,但横向比较的话,换算成美元,却又相对便宜。。。所以,提到房价收入比,说明收入太低啊。

评论

结论是啥?什么时候腰斩?

评论

你觉得我有这么low吗。。。。。。

评论

这跟low有啥关系呢?我只是想知道从这篇文章里能不能看出来这里啥时候会腰斩嘛。

评论

当然是各种暗示啊挑逗啊颜色啊,怎么能这么简单粗暴的说出来嘛。。。。。

评论

好长好长。。。。

评论

还是喜欢简单粗暴的说出来。。。

另外,说到供求关系。能否评论一下新的UP对供求的影响?

评论

zan zan zan zan

评论

这个话题太大了。。。

供求来说,供的一方的限制因素,有土地,有政策,有工人,有原材料,有开发商,有资金。新的UP只是政策,但就这个建造来说,到处都是瓶颈,打破一个似乎用处有限,但方向是对的。。。。希望其他的因素,都可以在有充足资金的前提下,得到解决。

但是要吸引充足资金进入,需要维持一定的利润才有可能。

评论

写得非常好。虽然有些概念还需要一点时间来消化。

但一个基本的事实是: 超级城市的房子并非是为这个城市的普通阶层而建造的。

我来自上海,对于上海的变化我太有认识了。 我的一些亲戚, 至今还在看带显像管的电视机, 买不起液晶电视。所以上海的房子怎么可能为他们而建?上海不仅有那些几代都在上海的本地人, 还有来淘金的农民工,年轻的大学毕业生, 更有来自全国各地的富豪。 人口从1000万变成30000万,供应无论如何也跟不上,再加上大量富豪愿意出高价买房,房价不贵才不正常。

奥克兰也在向超级城市发展(否认这一事实将会自食苦果),供不应求,有人愿意高价买房,这些都和国际超级城市相似。所以很悲哀,我也很希望奥克兰房价下跌, 不过, 真的很难。

评论

按照这篇文章说的新西兰大周期早已经结束了,接下来就是长期缓慢温和下跌,那什么超级都市不都市都没卵用

评论

Read between the lines, 奥克兰成为国际城市才刚刚开始。

评论

全国范围,大周期结束 = 对,也确实如此。

其他的,你仔细看。

评论

顶二位高见。好文大家分享。

评论

是增幅下跌。同时绑定通胀,新西兰通胀太低,这个有点担心。。。

评论

奥克兰有成为超级国际大都市的条件吗?这个需要新西兰经济爆发才行

否则经济体量太小了

目测不容易啊

评论

这个吧,我觉得成不了金融或者商业中心类型的大都市,但是可以成为消费享乐型大都市。欢迎全球富豪前来花钱。完全可以的。现在是网络时代,距离不影响生意运转。dot com都来了多少年了,人家不是依然蹦跶着挺活跃。这个只要国家领导人正确定位规划,是可以把富豪们给忽悠来的。然后普通居民就可以给这些富豪们做各种服务工作。

评论

这个只能走着瞧了。。。因为人口少,不需要变成超一流大城市,只要国际城市里面的普通一员,就很厉害了

评论

消费娱乐类城市我觉得不靠谱,因为平均来说这里离世界主要人口居住地太远,除非你有什么特别的特色能打败其他那些离的近的城市

评论

对我们这些常年住在奥克兰的人来说, 奥克兰的生活环境是在日益变得糟糕。但对北半球, 尤其是那些亚洲大城市的人们而言, 奥克兰的生活质量实在太高了。 他们很乐意在这里买一套房, 作为他们的holiday home.每年到这里来住上一, 两个月,退休之后就在这里常住。

评论

奥克兰房价和纽约比如何?

评论

你难道不觉得奥克兰有什么特别的特色?你难道是冲着福利/养老之类不靠谱的东西来的?

评论

总不能是冲着消费娱乐来奥克兰的吧

而且奥克兰的旅游地位在国际上也没多有名

评论

千帆之度你说没娱乐。。。。。咋说呢。。。。哎。

评论

Lonely planet上,年度第二推荐就在新西兰的一个二线城市。。。宜居城市,奥克兰每年都上榜。。。不错啦

评论

查了一下

纽约,2千万人口,国际游客1.2千万一年

https://en.wikipedia.org/wiki/Tourism_in_New_York_City

上海,2千万人口,国际游客8百万

http://lysh.eastday.com/lyj/Scenic_A/zxzx/u1ai1876.html

新西兰,4百万人口,国际 visitor 3百万(一半纯游客,一半是探亲+商务+学习等)

奥克兰,1百万人口,国际 visitor 2百万(比率未知,估计差不多,那纯游客就是100万)http://www.stats.govt.nz/browse_for_stats/population/Migration/international-visitor-arrivals-sep-16.aspx

比的不是总量,而是相对于本地的冲击。

评论

北半球再让川普,普金两兄弟搞一搞, 奥克兰的优势还会突袭出来。

评论

顶数据哥。。。。。。。。。。。。。。。。。。。。。。。。